Kommentar Uppköpsguiden Mestro

Mestro: Bud från EG Sweden

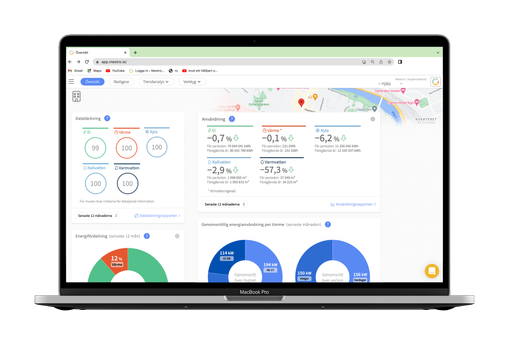

Mestro (17,60 kr) utvecklar och säljer en molnbaserad plattform för energiuppföljning och analys. Plattformen gör det möjligt för fastighetsbolag att automatiskt samla in, bearbeta och visualisera energidata. Exempel på kunder är SBB, Nyfosa och Balder.

Bolaget grundades 2005 och omsatte 34,4 Mkr under 2023. Rörelseresultatet uppgick under motsvarande period till -14,0 Mkr. 2023 växte Mestro 27%. ARR-värdet uppgick till 32,8 Mkr. Mestro noterades på First North i december 2021 (teckningskurs 19 kr).

Investeringsbolaget RP Ventures är största ägare med 14,0% av aktierna. RP representeras av Rikard Östberg som är ordförande i Mestro. Näst största ägare är AB Företagsledare Rego, de äger 13,5% och ägs till hälften av Alexandra Kulldorff som är ledamot i Mestro. Mestros grundare tillika teknikchef Magnus Astner är tredje störst med 8,8% av aktierna. Även SBB som är en av Mestros kunder äger 8,8% av bolaget.

Avisat indikativt bud tidigare

I maj 2023 meddelade Mestro att de avvisat ett indikativt uppköpserbjudandet från ett konkurrerande och icke namngivet nordiskt Saas-bolag. Det indikativa budet låg på 15-17 kronor per aktie vilket skulle värdera Mestro till 139-158 Mkr i börsvärde.

Det motsvarar vid tillfället en multipel på 4,1 till 4,7 gånger intäkterna på rullande tolv månader per Q1 2023. Samt 3,9 till 4,4 gånger bolagets återkommande intäkter (EV/ARR) vid samma tidpunkt. Budgivaren hade som villkorat att styrelsen i Mestro enhälligt skulle rekommendera aktieägarna att acceptera erbjudandet. Styrelsen i Mestro avvisade det indikativa budet med bakgrund mot att det inte tillräckligt väl återspeglar värdet av Mestro.

84% premie

Idag (9/2) presenterar danska mjukvarukoncernen EG genom sitt svenska dotterbolag EG Sweden ett bud på Mestro uppgående till 18 kronor per aktie. Det motsvarar en premie på 84% jämfört med torsdagens stängningskurs. Samt 82% relativt snittkursen de senaste 30 handelsdagarna före budet. Budet är 5,3% lägre än IPO-kursen på 19 kronor december 2021.

Sedan Affärsvärlden började sammanställa bud på den svenska börsen 1 januari 2017 har budpremierna i medeltal varit 30,3% fram till och med 2023. Medianpremien uppgår till 24,4% under samma period. Mer information och statistik om historiska bud finns på Uppköpsguiden.

EG – dansk motsvarighet till Vitec

EG är en dansk mjukvarukoncern och serieförvärvare som i viss mån kan beskrivas som en motsvarighet till svenska Vitec. Under 2022 omsatte EG 2 miljarder danska kronor med en Ebitda-marginal på knappt 36%. Koncernen har över 1900 anställda och är onoterad.

Budet är villkorat av att budgivarna får in mer än 90% av aktierna, vilket är den nivå som krävs för att tvångsinlösa minoritetsaktieägarna. Styrelsen i Mestro rekommenderar aktieägarna att enhälligt acceptera budet. Ifjol avvisade styrelsen det indikativa budet på 15-17 kronor per aktie. Gissningsvis var det EG Sweden som presenterade det indikativa budet.

Acceptperioden väntas inledas den 13 februari och avslutas 4 mars. Med sedvanliga förbehåll för förlängningar av acceptfristen samt godkännande av myndigheter och liknande.

| Mestro tio största ägare | Andel |

| RP Ventures AB | 14,0% |

| AB Företagsledare Rego | 13,5% |

| Magnus Astner | 8,76% |

| Samhällsbyggnadsbolaget i Norden AB | 8,75% |

| Erik Selin | 6,52% |

| Avanza Pension | 3,85% |

| Anders Palmgren | 3,24% |

| Johan Stern | 1,96% |

| Anders Wall | 1,54% |

| Johan Stefan Åberg | 1,52% |

| Källa: Holdings | |

Budgivarna EG Sweden har sedan tidigare inget ägande i Mestro. EG har på förhand erhållit accepter av Mestros fyra största ägare RP Ventures AB, Aktiebolaget Företagsledare Rego, Magnus Astner och SBB, vilka sammantaget äger cirka 43,2% av aktierna.

Hur femte största ägare i form av fastighetsmagnaten Erik Selin ställer sig till budet är oklart. Enligt ägardatabasen Holdings har Sellin köpt sina aktier under hösten 2023 till en genomsnittlig kurs på drygt 10 kronor per aktie.

4,8x intäkterna

Till budkursen 18 kronor uppgår börsvärdet till 184 Mkr. Mestro hade en nettokassa på knappt 18 Mkr vid årsskiftet. Det motsvarar således en prislapp på 4,8 gånger intäkterna (EV/Sales) räknat på omsättningen på R12M. Resultatmultiplarna är negativa.

Branschkollega uppköpt 2022

I juni 2022 köptes mjukvarubolaget Momentum Software upp för 1,8 miljarder motsvarande hela 17,1 gånger omsättningen. Budgivarna var tyska affärssystembolaget Aareon. Momentum utvecklar, säljer och implementerar molnbaserade system för fastighetsförvaltning och energiuppföljning. Momentums ena produkt (Momentum Energi) gör det möjligt för fastighetsbolag att automatiskt samla in, bearbeta och visualisera energidata och är en slags konkurrent till Mestro.

Budgivarna EG avser utveckla Mestro ytterligare och skriver.

Mestro är en ledande leverantör av energiuppföljningssystem i Norden. Kombinationen av Mestro och EG (såsom definierat nedan) innebär en möjlighet att ytterligare stärka denna position genom fortsatt stöd till utvecklingsplaner och tillväxtambitioner, både lokalt och internationellt. Tillsammans med Mestro kan EG hjälpa fastighetsförvaltare, driftpersonal och hyresgäster att inte bara övervaka, analysera och hantera sitt energi- och hållbarhetsarbete, utan även att optimera andra processer relaterade till utveckling och drift av sina anläggningar, inklusive fastighetsförvaltning, hyresförvaltning och arbetsplatsförvaltning, där EG har starka och kompletterande produkter. Kombinationen av Mestro och EG möjliggör fortsatt stöd för att förverkliga utvecklingsplanerna och tillväxtambitionerna till förmån för alla intressenter, inklusive anställda, kunder och partners.”

Det har skett en del uppköp av mjukvarubolag på börsen senaste året. Budpremierna har överlag varit höga och uppgår till knappt 74% i snitt (median också 74%).

| Bolag | Budgivare | Om budgivaren | Tidpunkt | Börsvärde vid uppköp | Budpremie | EV/S R12M | EV/EBIT R12M |

| Mestro | EG Sweden | Industriell | Februari 2024 | 184 Mkr | 84,0% | 4,8x | neg |

| Pagero Group | Thomson Reuters | Industriell | Januari 2024 | 8058 Mkr | 138,1% | 11,0x | neg |

| Genesis IT | Stensvalls Trä | Storägare | Augusti 2023 | 224 Mkr | 76,3% | 2,4x | 16,6x |

| BuildData | Konsortiet av storägare + ledning | Storägare | Juli 2023 | 241 Mkr | 49,6% | 1,8x | neg |

| SignUp Software | Insight Partners | Finansiell | April 2023 | 2362 Mkr | 39,4% | 8,5x | 97,0x |

| Meltwater | Altor & Marlin Equity | Finansiell | Januari 2023 | ~6000 Mkr | 38,5% | 1,4x | neg |

| Patientsky | EG A/S | Industriell | Mars 2023 | 900 Mkr | 110,0% | 4,6x | neg |

| Sleep Cycle | Velvet Cichlid | Storägare | December 2022 | 862 Mkr | 33,6% | 3,1x | 13,7x |

| Momentum Software | Aareon AG | Industriell | Juli 2022 | 1797 Mkr | 71,4% | 17,1x | 79,8x |

| Basware | Accel-KKR, Long Path Partners, Briarwood Chase | Finansiell | April 2022 | ~580 meuro | 94,7% | 3,1x | 59,3x |

| Källa: Factset + Affärsvärldens Uppköpsguide | Snitt: | 73,6% | 5,8x | 53,3x | |||

Mestro är det tionde bolaget av 143 som noterades under 2021 och som senare fått ett bud på sig. I snitt har budpremien för dessa nio bolag varit 45% jämfört med stängningskursen dagen innan budet samt -13% jämfört med teckningskurs vid IPO. Median-premien var +58% samt -39% jämfört med teckningskurs.

Generös budpremie

Budpremien på Mestro (84%) är klart över snittet för både mjukvarubolag (74%) och andra börsbolag (30% budpremie) som blivit uppköpta de senaste åren. Värderingen på 4,8x den bakåtblickande omsättningen är helt okej. Danska EG köpte norska Patientsky för 4,6x omsättningen i mars 2023. Då var premien hela 110%.

För investerare som tecknade aktier vid noteringen december 2021 har Mestro inte varit någon vidare investering. Budnivån är drygt 5% lägre än teckningskursen vid IPO. Vilket får ses som ett okej pris.

I skrivande stund handlas Mestro till 17,6 kronor vilket innebär 2% uppsida till budnivån (18 kr). Med tanke på att bolagets fyra största ägare åtagit sig att acceptera erbjudande så tyder mycket på att budet också går igenom.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.