Analys TargetEveryone

TargetEveryone: Inte för alla

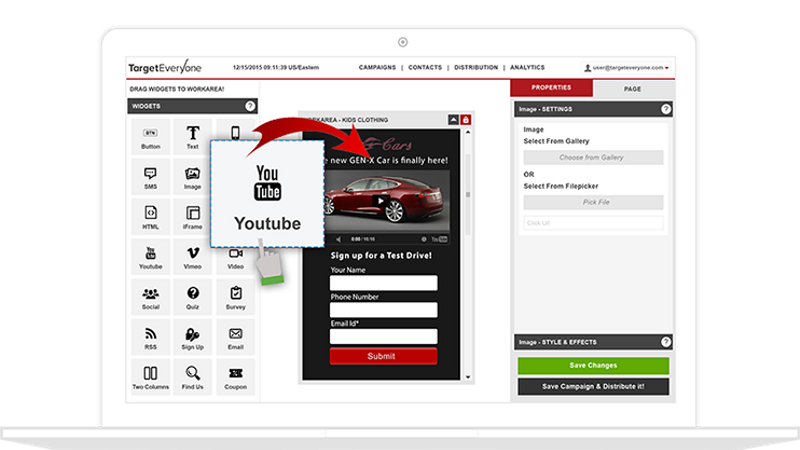

TargetEveryone (1,90 kr) har utvecklat ett digital marknadsföringsverktyg som säljs primärt till små- och medelstora företag. Med hjälp av bolagets verktyg kan en företagare själv skapa och analysera marknadsföringskampanjer som riktar ett budskap direkt mot särskilt intressanta kunder (kallas ibland för ”one-to-one marketing”).

En bilhandlare kan exempelvis nå ut med marknadsföringsinformation till kunder inom en viss målgrupp eller personer som befinner sig på en särskild geografisk plats. Budskapen kan med hjälp av verktyget distribueras genom SMS, e-mail eller appar som Twitter och Facebook.

Grundidén med verktyget är just att kunderna ska kunna skapa och hantera sina marknadsföringskampanjer själva med minimal inblandning från TargetEveryone som oftast aldrig träffar sina kunder.

Bolaget är i huvudsak norskt och grundades av Björn Forslund som just nu även är vd. Huvudkontoret finns i Lysaker utanför Oslo men bolaget har även verksamhet i Sverige, Portugal och Indien. Totalt sysselsätter TargetEveryone ca 40 personer och börsvärdet är runt 100 Mkr.

Bolagets verksamhet har ändrats över tid men vi hittar spår av det marknadsföringsverktyg som idag utgör kärnverksamheten åtminstone sedan 2014. Sedan start har man lyckats få in drygt 3 000 användare spridda över hela världen.

Produkten är gratis att testa men för alla kunder med större behov än att skicka enstaka SMS eller e-mail så kostar en licens 2 000 kronor i månaden eller mer. Därutöver tar TargetEveryone även betalt efter hur mycket tjänsten används.

Under andra kvartalet genererade bolaget ungefär 1,5 Mkr per månad i intäkter vilket ger att den genomsnittliga användaren lägger ungefär 500 kronor i månaden på tjänsten. Det innebär att det lär finnas ett stort antal ”gratisätare” i kundbasen som är registrerade användare men inte aktivt använder tjänsten, eller använder den mycket lite.

Bland de som nyttjar tjänsten desto mer kan man ändå tänka sig att många fortsätter med det när man väl lärt sig hur det fungerar och förutsatt att tjänsten fungerar.

Skalbarheten i en digital tjänst som denna är god och bruttomarginalerna potentiellt höga. Men TargetEveryone har också vissa distributionskostnader för exempelvis SMS och e-mail som gör att bolaget tror sig kunna nå 40-60 procents bruttomarginal över tid.

Fram tills ganska nyligen ägde bolaget egen SMS-distribution men detta bolag (Vianett) såldes i augusti 2017 till norska Link Mobility som håller på med just sådant. Vianett köptes inför noteringen 2015 till en värdering om 62 Mkr men bedömdes inte längre tillhöra kärnverksamheten och såldes alltså förra året för 95 Mkr.

Fokus framöver ligger i stället på att fortsätta vidareutveckla den egna tjänsten. Med pengarna från avyttringen har man bland annat investerat i två nya norska bolag, Digimatch inom lojalitetsprogram för detaljhandel och 30% av Cloud Explorer inom ”big data”.

Förvärven ger tillgång till nya nyckelpersoner och nya teknologier som ska användas för att utveckla nya funktioner till bolagets marknadsföringstjänst. Information om de förvärvade verksamheterna är dock tunnsådd så det är svårt att avgöra om satsningarna verkar vettiga eller vad slutresultatet kan bli.

Sammantaget är TargetEveryone alltså ett bolag av förhoppningskaraktär med låg omsättning men hög tillväxt som satsar på att utveckla den egna tjänsten under ganska stora förluster kommande år.

I ett optimistiskt scenario måste man tänka sig att bolaget fortsätter växa kundbas och intäkter kraftigt. 2017 lyckades man ungefär dubblera intäkterna i kärnverksamheten. Tänker man sig att bolaget kan fortsätta växa säg dryga 50 procent årligen kan intäkterna nå 60 Mkr år 2020 på en användarbas som växt från dagens drygt 3 000 till närmre 10 000.

I ett sådant läge lär bolaget nog fortfarande inte vara lönsamt – men har man nått så långt och visar god tillväxt är det fullt möjligt att börsen skulle kunna värdera TargetEveryone till kanske 5 gånger försäljningen om det vill säg väl. Då ska aktien åtminstone dubblas.

Vi är dock mer skeptiska i vårt huvudscenario nedan och räknar inte med någon sådan utveckling.

| TargetEveryone | |||

| Börskurs: | 1,90 | ||

| Antal aktier (miljoner): | 53,2 | ||

| Börsvärde: | 101 Mkr | ||

| Nettoskuld: | 3 Mkr | ||

| VD | Bjørn Forslund | ||

| Styrelseordförande | Fredric Forsman | ||

| SvD Börsplus huvudscenario | |||

| 2018E | 2019E | 2020E | |

| Omsättning | 20 | 28 | 36 |

| – Tillväxt | 42% | 40% | 30% |

| Rörelseresultat | -25 | -17 | -11 |

| – Rörelsemarginal | -125,0% | -60,0% | -30,0% |

| Resultat efter skatt | -19 | -14 | -10 |

| Vinst per aktie | -0,36 | -0,26 | -0,18 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 |

| P/E | neg. | neg. | neg. |

| EV/EBIT | neg. | neg. | neg. |

| EV/Sales | 6,2 | 4,9 | 4,0 |

Det finns ett par saker som avskräcker oss.

Konkurrensen mellan olika webbaserade marknadsföringsverktyg är hård. Visst är det möjligt att en vass säljorganisation kan komma runt det. Och upplägget där TargetEveryones verktyg ingår i vissa av Telenors tjänster känns nästan nödvändigt för att kunna nå ut till ett större antal småföretagare till en rimlig peng.

Men trots det och trots att bolaget harvat på i flera år med sitt verktyg har man ändå bara nått dryga 3 000 användare vilket är alldeles för lite för att bära de höga kostnaderna.

Senaste två kvartalen har TargetEveryone dessutom tappat omsättning vilket är oroande. Delvis beror det på att en av bolagets största kunder gått i konkurs vilket förstås är olyckligt. Men kanske finns det även någon sorts GDPR-effekt här? Vi vet inte exakt hur det slår men kan vara såväl positivt (småföretagare behöver nya sätt att nå ut till potentiella kunder?) som negativt (GDPR försämrar funktionaliteten i TargetEveryones tjänst?).

För att tro på TargetEveryone behöver man tro att ett marknadsföringsverktyg som detta kan få tiotusentals småföretagare som kunder över hela världen och nå intäkter bortåt 100-200 Mkr utan att dra på sig för stora kostnader längs vägen. Fler partnerskap med aktörer som verkligen kan pusha för bolagets tjänst är nog vägen dit.

Tyvärr tror vi risken är stor att bolaget inte lyckas nå den kritiska massa som behövs för att dra runt kostnaderna. Och med fortsatta förluster är risken för fler nyemissioner överhängande. Vi avstår från aktien.

Uppdatering 29 augusti

Denna artikel uppdaterades med ny text och nya estimat den 29:e augusti som bättre speglar hur vi ser på de tre olika scenarierna i bolaget. Slutsatsen är oförändrad.

___________________________

- Mejla oss gärna på borsplus@svd.se om du har förslag eller frågor.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.