Analys SaltX

Strö inte SaltX i såren

Stockholmsbolaget SaltX på First North har ett börsvärde runt 2,2 miljarder kronor. Firman har 25 anställda men saknar kommersiella intäkter.

Förhoppningarna om ett snart genombrott är alltså höga. Sedan 2001 har firman testat flera olika strategier och affärsmodeller men utan kommersiell framgång.

Är det nu det ska lossna? I så fall är det konceptet Enerstore som man måste hoppas mest på. Övriga tre affärsområden (med fokus på små enheter för hushåll, fordon med mera, se faktarutan nedan) visar nämligen inga klara tecken på att lossna trots många års arbete.

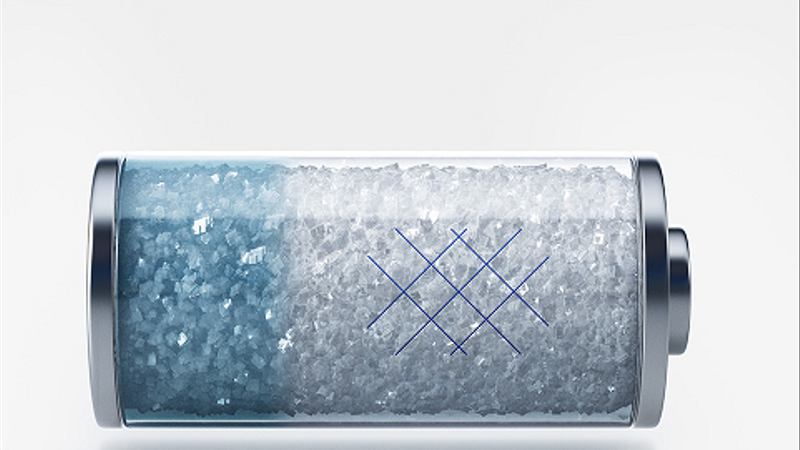

Vårens nyemission handlade om att finansiera utvecklingen av Enerstore som syftar till att vara ett ”termiskt batteri” som kan lagra energi i större skala för exempelvis sol- och vindkraftverk. SaltX är inget blygsamt bolag utan estimerar marknaden till 100 miljarder årligen.

Teknologin bakom SaltX affärsidéer är inte ny. Genom att repetitivt separera salt och vatten ska energi kunna lagras i vad SaltX kallar ett termiskt batteri. ”Laddningen” av batteriet består av en process där saltlösningen förångas i en av två behållare. I den ena behållaren finns vid processens slut endast saltkristaller. I den andra behållaren har ångan kondenserats till vatten. I ”urladdningen” tillförs vattenbehållaren med värme och förångas. Slutprodukten ska dels vara kemisk energi från saltet och kondenseringsenergi från ångan. Hur bolaget tänker sig förloppet beskrivs kanske bäst i en video som hittas här.

SaltX har ett antal patent som man hävdar ger en möjlighet att använda processen på ett sätt som ger massiva energibesparingar. Enerstore sägs kunna halvera viktiga kostnader för kraftverkskunder och ge energivinster.

| Saltx | Augusti 2017 |

| VD: | Karl Bohman |

| Styrelseordförande: | Åke Sund |

| Antal anställda: | 25 |

| Nyckelpersoners ägande: | 0,9% |

| Lista: | Nasdaq First North |

| Aktiekurs: | 37,00 kr |

| Antal aktier ink. utspädn: | ca 60 miljoner |

| Börsvärde: | 2205 Mkr |

| Nettokassa: | Ca 100 Mkr |

| Resultatnivå, årstakt: | -22 Mkr |

| Källa: SvD Börsplus /Bolaget | Räknat på max antal aktier. |

Börsplus syn på SaltX

Det här är en förhoppningsaktie, alltså ett entreprenörsdrivet utvecklingsbolag med minimala intäkter och högtflygande planer. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier (se faktaruta längst ner). Plus insikten att det vanligaste utfallet är att investerarna förlorar nästan hela insatsen.

———

1. Incitament nyckelpersoner

Den viktigaste personen i bolaget är nog grundaren Göran Bolin som är vice vd och teknikchef. Bolin har ägnat stor del av sin karriär åt först ett solkraftsföretag och sedan 2001 åt det bolag som idag blivit SaltX. Eftersom SaltX och dess föregångare finansierats med nyemissioner har Göran Bolin nu en mycket liten ägarandel. Vi får det till omkring 0,4 procent av aktierna inklusive utspädning. Vd Karl Bohman verkar äga cirka 0,5 procent av SaltX. Deras låga ägarandel hänger också ihop med att de båda sålde innehav till ett värde av ca 5 Mkr respektive 2 Mkr under sommaren. En mycket dålig signal.

I styrelsen hittar vi i Olle Nordström, vars familj är huvudägare i Sweco och Besqab. Familjen Nordström äger 13 procent av SaltX. En annan ägare med styrelserepresentation är Utilsun som äger 11 procent. Största ägare är Industrifonden med 24 procent men de är inte aktiva i styrelsen.

2. Track record nyckelpersoner

Teknikchefen och grundaren Göran Bolin står alltså för produktutvecklingen och därmed kärnan i SaltX. Dessförinnan var han vd för en tillverkare av bokbindarmaskiner för att sedan driva solenergiföretaget Solsam Sunenergy. Bolin grundade därefter Climatewell, som efter diverse turer nu heter SaltX. Vd Karl Bohman har varit verksam i bolaget sedan 2011, och har dessförinnan varit företagare samt jobbat på Ericsson.

3. Trovärdighet för produkt och strategi

SaltX affärsmodell är att först sälja teknologi och produktkoncept och därefter sälja saltmaterialet som behövs för processen. SaltX tänker sig att externa OEM-distributörer säljer och installerar anläggningarna till slutkunder som exempelvis kraftverk.

Tanken är att Enerstore ska passa bra för sol- och vindkraftverk och andra med liknande behov. Det handlar om att under vissa perioder lagra överskottsenergi för att sedan ”ladda ur” batteriet vid ett senare tillfälle då elen behövs eller priset är högre.

En förutsättning för SaltX produkter är en speciell nano-coating av de enskilda saltkornen. Annars klumpar saltet nämligen ihop efter en kort tids användning. SaltX säger att tekniken fungerar. Nu eller snart påbörjas enligt enligt SaltX projekteringen av en pilotanläggning där Vattenfall, Öresundskraft och Göteborgs Energi ska testa konceptet i större skala. Anläggningen ska byggas vid Vattenfalls fjärrvärmenät i Berlin och planeras enligt SaltX att tas i drift om ungefär ett år. Utfallet blir nog avgörande för möjligheten att sälja Enerstore på bredare front.

Hur beprövad är SaltX teknologi egentligen? Här är några frågetecken:

- Historiken. Bolaget har varit verksamt sedan 2001, tidigare under namnet Climatewell. Tekniken har tidigare även använts i annan form där bolagets första produkt såldes på den spanska marknaden. Satsningen verkar inte gått något vidare och 2009 valde bolaget att byta strategi. Så här långt har SaltX inte framgångsrikt lyckats kommersialisera sin teknologi.

- Mängden tillämpningar. Vi ser komplikationer med hur Enerstore ska fungera i praktiken på många områden utan att det också krävs omfattande sidoinvesteringar. Ta exempelvis vindkraft. För att Enerstore ska fungera krävs, om vi förstår saken rätt, dels en installation där rörelseenergin från vindkraftverket omvandlas till värme eftersom det bara är värme som kan ”ladda batteriet”. Kanske behövs det därefter också att Enerstore kopplas till en turbin av något slag för att vid urladdning gå från termisk energi till el. Liknande frågor gäller för solceller. Solcellsteknik (photovoltaic) genererar ju inte värme utan producerar el via fotoner.

- Sannolikheten. Det spenderas åtskilliga miljarder dollar varje år på ny batteriteknik. Bjässar som Tesla, Daimler, Google och många andra har hundratals forskare som söker bättre lösningar för energilagring. Att SaltX utan stora budgetar från akademi eller industriell partner hittat en unik patenterbar lösning som sägs reducera energiförbrukning och volym med runt hälften vore minst sagt sensationellt.

4. Nödvändiga antaganden i optimistiskt scenario

För att ens överväga aktien så måste man tro på ett optimistiskt scenario för SaltX i allmänhet och Enerstore i synnerhet. Nedan följer vissa nödvändiga antaganden för att man ska kunna tro på en ljus framtid för Enerstore.

- Teknologin fungerar i praktiken.

- SaltX har ett fullgott patentskydd för att relativt ostörda kunna kommersialisera Enerstore.

- Enerstore vinner gehör på marknaden och SaltX blir framgångssrika i att bygga upp en effektiv säljapparat och hitta partners.

- Nano-coating av saltkorn och tekniska installationer vid exempelvis vind- och solkraftverk kan göras tillräckligt billigt för att medge lönsamhet.

- Projekteringen av pilotanläggningen med Vattenfall med flera går enligt plan.

- Pilotanläggningen validerar att Enerstore fungerar i full skala.

De två sista punkterna är det man ska hålla koll på närmast. De små tester som gjorts hittills räcker inte. Om bolaget lyckas driftsätta pilotanläggningen enligt plan kan Enerstore vara validerat och redo för kommersiell försäljning under 2019.

| SaltX | Idag | Tänkbart 2019 |

| Värdedrivare (i) | Validerad teknologi, samarbetsavtal | Flertal kommersiella orders. Tänkbar marknad på 100 mdr kr. |

| Uppnådd nivå Värdedrivare | Plan för pilotanläggning | Framgångsrik pilotanläggning |

| Värderingsmodell (ii) | Ej meningsfullt | Orderflöde och bedömd framtida marknadsandel |

| Resultatnivå, årstakt | -22 kr | negativ |

| Börsvärde, Mkr (iii) | 2 200 Mkr | 5 000 Mkr |

| Optimistisk vinstchans (iv) | 127% |

Tabellförklaring

Tabellen visar bolaget i dag samt ett tänkbart framtida optimistiskt scenario. Detta är alltså inte Börsplus huvudscenario. Huvudscenariot för förhoppningsbolag är att det som regel slutar med en stor förlust för investerarna.

(i) Värdedrivare är de enligt Börsplus enskilt viktigaste aktiviteterna och målen för att förstå bolagets utveckling. Exempel på värdedrivare i ”förhoppningsbolag” är genombrottsorder, kundintag, nya marknader, licensavtal, regulatoriska godkännanden eller nya produktlanseringar.

(ii) Värderingsmodell avser börsvärde i förhållande till värdedrivaren. Idag är värderingen implicit, alltså vad börsvärdet ger för värdering jämfört med den uppnådda nivån av värdedrivaren. I en tänkbar framtid bedömer Börsplus vad som kan vara en rimlig värdering givet att värdedrivaren utvecklats till en högre uppnådd nivå.

(iii) Börsvärde idag respektive ett tänkbart framtida börsvärde givet optimistiska antaganden om utvecklingen för värdedrivaren samt en rimlig värdering av bolaget i en sådan framtid.

(iv) Optimistisk vinstchans är är en förenklad skattning av potentialen i aktien på några års sikt. Detta är starkt förenklat och tar inte hänsyn till mindre finansieringsbehov eller exakt nettoskuld/kassa. Större bedömda finanseringsbehov är dock inkluderade vilket i så fall anges i tabellen och/eller i analysen.

Optimistiskt scenario

I ett optimistiskt scenario faller bitarna på plats enligt ovan så att bolaget runt 2019 har uppnått följande:

- Pilotanläggningen tillsammans med Vattenfall med flera blir lyckosam i att bekräfta SaltX koncept Enerstore.

- Det börjar trilla in ett större antal kommersiella orders.

- Aktiemarknaden börjar skissa på att Enerstore kan nå miljardomsättning några år ut.

Börsplus håller det inte för osannolikt att ett bolag som uppnått ovanstående tre milstolpar framåt 2019 kan värderas till ett antal miljarder.

Hur många miljarder är hopplöst att gissa men en ansats är att säga att man 2019 kan skönja en framtida (kanske 2020–2025?) miljardomsättning som i sin tur kan glädjevärderas till fem gånger. En sådan vild gissning ger en möjlighet att SaltX aktie kan dubblas på ett par år.

Pessimistiskt scenario

Ett mer troligt scenario är att SaltX pilotanläggningar inte går som planerat. Det vore ett stort bakslag. Börsen vimlar av förhoppningsbolag med börsvärden runt 100 Mkr. Varför skulle ett SaltX som misslyckats med Enerstore då värderas till miljardbelopp? Fallhöjden är alltså betydande. Särskilt om kassan börjar sina.

Börsplus slutsats

Börsplus känner tyvärr ingen tillit till att SaltX lyckas. Med över 2 miljarder i börsvärde och insiders som säljer är varningssignalerna tydliga. Vårt råd är det här är en aktie man ska sälja.

SaltX affärsområden

Suncool

Suncool-produkten beskrivs som en termisk solfångare med inbyggd värme och kyla för byggnader. Följande ser SaltX i Suncool:

- Ett beräknat marknadsvärde om 15 miljarder kronor.

- Sparar cirka 90 procent av energiförbrukningen i byggnader.

- En intäktspotential på mellan 260 – 300 kr per kvadratmeter.

- En årlig besparing per kvadratmeter som motsvarar 1000 kr, vilket ger en återbetalningstid för slutkund på 2,5 år.

Bland bolagets affärsområden ska Suncool vara närmast kommersialisering. Till saken hör att aktiviteten på Suncool-fronten främst verkar vara i Kina. Via en rad transaktioner har rättigheterna till försäljningen i Kina hamnat hos ett avyttrat dotterbolag – som i sin tur överlåtit dessa rättigheter mot royaltyintäkter till en kinesisk samarbetspartner. Det tidigare dotterbolaget (där SaltX teknikchef Göran Bolin och CFO Harald Bauer är verksamma) köpte rättigheterna till största del via ett reverslån som landat i SaltX balansräkning som en långsiktig fordran. Licensavtalet med det tidigare dotterbolaget berättigar SaltX till 50 procent av royaltyintäkterna, där de initiala betalningarna ska gå till att beta av fordran. Dotterbolagets royaltyintäkter uppgår till 5 procent av den kinesiska samarbetspartnerns bruttointäkter.

Priset (33 Mkr) för att licensera ut SaltX teknologi tycks med andra ord inte bara billigt på vad SaltX beskriver som en mångmiljardmarknad, utan betalningen ska ske via intäkter som fortfarande är att betrakta som av potentiell karaktär. Till detta har den kinesiska samarbetspartnern en option att köpa rättigheterna (efter oberoende marknadsvärdering) till försäljningen i Kina efter det första kvartalet 2018. Vid händelsen att optionen nyttjas, tolkar vi det som att SaltX roll i Kina, i fallet Suncool, är utspelad.

Heatboost

Inom Heatboost-segmentet syftar bolaget till att utveckla gasdrivna värmepumpar för varmvatten och uppvärmning av bostäder. Följande ser SaltX i Heatboost:

- Ett beräknat marknadsvärde om 35 miljarder kronor.

- Sparar cirka 50 procent av gasförbrukningen i hushåll.

- En intäktpotential om 1500 – 2200 kr per såld enhet.

- En årlig besparing för kund om cirka 5000 kronor, vilket motsvarar en återbetalningstid för slutkunden på 1,5 år.

Tanken är att man med SaltX-teknologin ska värma upp en byggnad även när gasförbrännaren är avstängd, och på det viset spara upp till 50 procent av gasförbrukningen i ett hushåll. Bolaget ser en marknadspotential i USA på 10 miljarder kronor. Globalt menar man att den rör sig om 35 miljarder kronor.

Från 2011 fram till 2016 hade bolaget ett samarbetsavtal med General Electric som sedermera avbröts. Nu sker istället samarbetet med Rheem, med bidrag om 4,5 mkr från NEEA (branschorganistion för energieffektiva lösningar). Ett ytterligare samarbete i segmentet sker tillsammans med Öresundskraft. Tanken är fältförsök som kan validera tekniken.

Verdacc

I Verdaccsegmentet ska SaltX utveckla en produkt för värmedriven kyla i lastbilar och andra tunga fordon. Genom att lagra energin i salt, ska kyla kunna levereras även när motorn är avstängd. På det viset sparar fordonet bränsle. SaltX ser i Verdacc:

- Ett beräknat marknadsvärde om 10 miljarder kronor.

- Sparar upp till 80 procent av bränsleförbrukningen för kyla och värme i hytten.

- En intäktspotential om 3000 – 4000 kr per såld enhet.

- En kostnadsbesparing motsvarande 25 000 kronor per fordon, vilket motsvarar en återbetalningstid på 1 år.

Tillsammans med Alfa Laval har Verdacc ett samarbetsavtal som syftar till att utveckla ett spillvärmedrivet A/C-system för fartyg, ett samarbete som pågått sedan 2014.

Under det tredje kvartalet 2016 slöts ett licensavtal som ger Mobile Climate Control exklusiv rätt att sälja luftkonditioneringssystem till tunga fordon. Hur det påverkar avtalet med Alfa Laval, beskrivet ovan, är oklart. I prospektet inför nyemissionen i våras står avtalet med Mobile Climate Control under konceptet ”Heatboost”, till skillnad från det tredje kvartalet 2016. Det avtalet innebar samtidigt att ett avtal med Energy Technologies och Caterpillar avbröts, vilket belastade 2016 års resultat med 2 mkr. Lanseringen av Verdacc estimerar bolaget till slutet av 2018.

Enerstore

Med Enerstore ska man kunna leverera energi när solen inte skiner eller vinden inte blåser, i stor skala. SaltX ser i Enerstore:

- Ett beräknat marknadsvärde om 100 miljarder kronor.

- En reducering av volym och kostnad med 50 procent.

- En intäktspotential om 10 000 – 18 000 kr/MWh.

Enerstore-konceptet lanserades som fokusområde under det tredje kvartalet 2016. Bolaget har så här långt utfört mindre tester på ett labratorium i Tyskland. Avtal med Vattenfall, Öresundskraft och Göteborgs Energi har ingåtts för att bygga en pilotanläggning där den inledande fasen (konstruktion, uppförande och installation) beräknas pågå i 18 månader. Förhoppningen är driftsättning om ca 12 månader.

Ett ytterligare avtal har ingåtts med norska Östfold Energi för att utvärdera förutsättningarna för en större pilotanläggning i den norska energiproducentens fjärrvärmenät. Man har även ingått avtal med danska Aalborgs Csp och australiensiska Impacts Solar, där pilotanläggningar är tilltänkta till 2018.

Så ser Börsplus på förhoppningsbolag

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Börsplus åsikt börja med nyckelpersonerna i projektet.

1. Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

2. Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

3. Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

4. Nödvändiga antaganden i optimistiskt scenario

Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Börsplus slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Börsplus sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

1 eller 2 = Sälj

3 eller 4 = Neutral

5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.