Riskabla pensioner

Det svenska pensionssystemet beskrivs ofta som väldigt robust. Och det är sant att vi inte har samma problem som många europeiska länder, där framtida förmånsbestämda pensioner för stora grupper inte backas upp av några finansiella tillgångar. De enda lösningarna i deras fortfarande dominerande ”pay-as-you-go” system är att antingen höja avgifterna, ofta skatter, sänka gjorda utfästelser eller höja pensionsåldern.

Vårt system är robustare och vi har fixat till det bättre, i alla fall i teorin. De allt mer uppenbara bristerna med våra förmånsbaserade system gav under 80-talet en insikt om att det dåvarande ATP-systemet inte var hållbart. De buffertfonder som hade byggts upp, de så kallade AP-fonderna skulle tömmas redan i början av 2000-talet. Vi skulle allt mer gå över till ett avgiftsbaserat, fonderat, system, där den framtida pensionen skulle kopplas till den pensionsberättigades livsinkomst och vad de betalat in i systemet.

Vårt nya system för de allmänna pensionerna trädde i kraft 1999. Den allmänna pensionen betalas till stora delar av pensionsdelen i de allmänna arbetsgivaravgifterna, som kan ses som den kvarvarande resten ”pay-as-you-go” i vår modell. Men sedan 2009 så räcker inte de inbetalda avgifterna till för att täcka utbetalningarna. Lösningen är att tappa de så kallade buffertfonderna, Första-Fjärde, respektive Sjätte AP-fonderna på pengar. För 2019 så betalades 289 miljarder kronor in i systemet, medan 314 miljarder kronor betalades ut. Nettot på 25 miljarder kronor fick tas från AP-fonderna. Men där finns det till synes gott om resurser. Värdeökningen på de fem AP-fondernas portföljer var under rekordåret 2019 hela 238 miljarder kronor, varför utflödet inte skapade någon större påfrestning.

1 500 miljarder i premiepension

Men sedan 2000 är detta system kompletterat med den så kallade premiepensionen, där 2,5 procent av pensionsavgifterna samlas i de fonder som pensionsspararna själva får välja. Det har sedan starten 2000 varit ett stadigt inflöde i detta system, vilket tillsammans med en stark värdetillväxt hade byggt upp en samlad kapitalbehållning på 1 500 miljarder kronor, varav 43 procent finns i förhandsalternativet AP7 Såfa. Utflödet från detta system är fortfarande begränsat. För 2019 betalades 48 miljarder kronor in, medan utflödet var 12 miljarder kronor. Även denna stora fondering synes bidra till systemets robusthet. Men den genomsnittliga kontobehållningen på 193 000 kronor för de 7,7 miljoner pensionsberättigade ger ett lite annat perspektiv. Det räcker inte att sätta guldkant på så särskilt stora ramar, om man betänker att de ska räcka till 20 – 25 års pensionsbetalningar.

Men för de flesta arbetstagare så finns även ett åtminstone bokföringsmässigt robust tjänstepensionssystem. Detta sköts av pensionsinstitut som Alecta för privatanställda tjänstemän, AMF för privatanställda arbetare inom LO-kollektivet, KPA för kommun- och regionanställda, Kåpan, för statstjänstemän, liksom Skandia, Folksam Liv, SEB. Detta är till med några undantag ett fonderat system, där den samlade fonderade förmögenheten uppgick till runt 3 600 miljarder kronor vid utgången av 2019.

Även tjänstepensionerna har för nya pensionstagare växlats över till ett premiebestämt system, där den framtida pensionen är helt kopplad till individens inbetalda avgifter och den avkastning som dessa kan ge. De förmånsbestämda pensionerna väger dock fortfarande tyngst i systemet. För Alecta står dessa exempelvis för 86% av pensionskapitalet.

Utöver detta så finns en del andra lösningar, som att en del privata bolag har försäkrat en del av sina förmånsbestämda pensionsutfästelser genom kreditförsäkringsbolaget PRI. Det upparbetade pensionskapitalet kan då användas för att finansiera företagets investerings- och rörelsekapitalbehov. Dessa utfästelser, som redovisas som en pensionsskuld i de anslutna bolagen, hade ett redovisat värde på 203 miljarder kronor. PRI backar upp sin försäkring med ett kapital på runt 30 miljarder kronor. Denna pensionsskuld har då diskonterats till en ränta på 4%. Men om man istället utgår från Alectas diskonteringsränta så värderas det till 370 miljarder kronor, inklusive tillkommande löneskatter. Därutöver har flera bolag satt av kapital i egenadministrerade pensionsstiftelser. Tyvärr finns ingen sammanställning av hur stora de beloppen är.

Dessutom finns det en relativt stor post av förmånsbestämda tjänstepensioner hos kommuner och landsting på sammanlagt 384 miljarder kronor, som endast backas upp av fonderade medel på 74 miljarder kronor. Skillnaden måste då finansieras med skattemedel, enligt den gamla pay-as-you- go modellen.

Därutöver finns fortfarande en del utestående privata pensionsförsäkringar, vilka är helt fonderade. Det samlade värdet av dessa kan beräknas till runt 550 miljarder kronor. Inflödet till dessa har i stort sett sinat efter att avdragsrätten sänktes från 12 000 kronor per år till 1 800 kronor från år 2015.

Från 4,3% i avkastning till 0,6%

Så på papperet ser det svenska pensionssystemet välkonsoliderat ut med de runt 7 200 miljarder kronor som är fonderade för framtida pensioner. De kvarvarande förmånsbestämda pensionerna är, förutom det nämnda hålet hos regioner och kommuner, väl finansierade. Solvensgraden, vilken mäter tjänstepensionsinstitutens kapital relativt garanterade utfästelser är hos de flesta betryggande, eller till och med mycket betryggande. Hos Alecta ligger den exempelvis på 157% och hos AMF är den 182%. För de avgiftsfinansierade pensionerna blir pensionen lika med avkastningen på de inbetalda avgifterna.

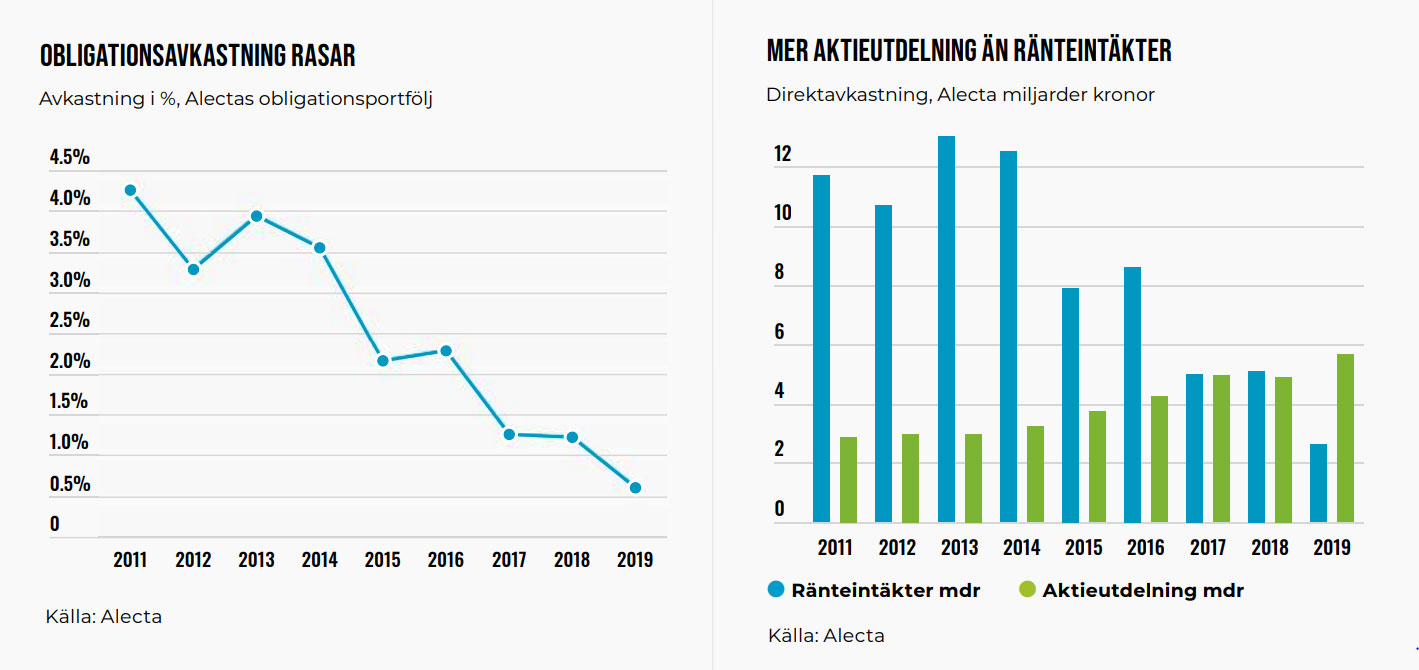

Men det är något som skaver allt mer. Och de problemen kan åtminstone delvis härledas till modellen i sig. Det fonderade pensionssystemet börjar nämligen framstå som mättat eller till och med övermättat. Och det är förstås ett bekymmer för de framtida pensionärerna. Tydligast syns detta på pensionsfondernas stora obligationsinnehav. Här kan man ta Alecta som exempel. För 2011 gav obligationsinnehavet en genomsnittlig ränta på ungefär 4,3%, men för 2019 hade den sjunkit till 0,6%. I absoluta tal var ränteintäkterna 2011 cirka 12 miljarder kronor medan de 2019 hade sjunkit till 2,6 miljarder. Obligationsinnehavet hade samtidigt ökat från 274 till 430 miljarder kronor. Det är svårt att se att denna utveckling kommer att vända i närtid.

De flesta räknar med att räntorna kommer att vara mycket låga under en lång tid. För den traditionella förvaltningsmodellen, där obligationer och andra räntebärande tillgångar över tid har utgjort mellan 40-60% av portföljen blir detta en mycket stor utmaning, i synnerhet som pensionsutbetalningarna kommer att öka. För med en ökad andel pensionärer i kollektivet, vilket kräver en lägre risk på deras ”innestående” kapital, så är det inte bara att vikta om portföljen hur som helst.

Alecta hade exempelvis vid det senaste halvårsskiftet 50% av sina placeringar på 953 miljarder kronor i räntebärande papper. För AMF var andelen räntebärande tillgångar 34% av portföljens marknadsvärde på 502 miljarder kronor. De fyra stora AP-fonderna har viktat ner sina obligationsandelar mer och de varierar nu mellan 28% för Andra AP-fonden och 32% för Fjärde AP-fonden, där de totalt hade 454 miljarder kronor i räntebärande tillgångar av sitt samlade kapital på 1499 miljarder kronor vid halvårsskiftet.

Dålig insyn i alternativa investeringar

Det är i detta ljus av sjunkande avkastning, som man ska se det institutionella kapitalets växande vurm för ”alternativa investeringar”. Det handlar inte minst om fastigheter, där det institutionella kapitalet redan tidigare flyttat fram positionerna rejält. Det handlar dels om helägda fastighetsbolag dels fonder och delägda bolag där man saminvesterar med etablerade ”entreprenörer”. Tredje AP-fonden har högst andel av alla med 19% medan den så här långt mest framgångsrika Fjärde AP-fonden har lägst andel med 12,5% och de övriga ramlar in där emellan. Bland de stora privata tjänstepensionsinstituten har AMF har 18% av sina tillgångar i fastigheter medan Alecta kommer in på drygt 10%.

Men till alternativen hör också riskkapitalfonder, främst så kallade buyout, hedgefonder samt direktinvesteringar i onoterade bolag. Tredje AP-fonden ligger högst med 10% av tillgångarna i de alternativen, följt av AMF med 8%. Alecta har knappt 2% medan Fjärde AP-fonden inte har något. Därtill kan man lägga den stängda Sjätte AP-fonden som har hela sitt kapital på 33 miljarder kronor i så kallade buyout- men även en liten skvätt i venture capital-fonder. Men transparensen runt dessa ”alternativa investeringar” är oftast allt annat än god. För en utomstående är det i princip omöjligt att utvärdera dem. De är ju onoterade. Innehav i private equity-fonder värderas ju normalt någon gång per år och då av fondbolagen själva. Enda undantaget är svenska fastighetsbolag, som AP-fondernas Vasakronan, som har en redovisning som är likvärdig med ett noterat fastighetsbolag.

Men avkastningskraven för i praktiken alla tillgångar har sjunkit rejält under det senaste decenniet. Det gäller inte minst den typ av tillgångar som har belåningsbara kassaflöden, där sjunkande avkastningskrav ökat värdet på den underliggande tillgången samtidigt som de lägre räntorna har gjort att det redovisade nettoresultatet har ökat liksom belåningsgraden. Det gäller även i högsta grad för buy-out fonder.

För tunga institutioner som pensionskapitalet, som ju har funnits med som ägare av räntebärande tillgångar, har det varit tveeggat, då de ökade resultaten till följd av sjunkande räntor slagit mot de räntebärande tillgångarnas avkastning.

Lägre direktavkastning på aktier

De sjunkande avkastningskraven har naturligtvis också pumpat upp värdena på alla tillgångar, men samtidigt sänkt den löpande avkastningen. Direktavkastningen på aktieportföljerna har också sjunkit under den senaste tio årsperioden, även om det inte är samma dramatiska utveckling som för de räntebärande tillgångarna. Här måste man dock ha med sig att en betydande del av det senaste decenniets utdelningsökningar just har drivits av de sjunkande räntekostnaderna för företagen, som dels ökat vinsterna, dels möjliggjort att skifta ut större engångsutdelningar genom att öka belåningen. Med räntor nerkörda i botten och allt mer uppskruvad belåning så är det svårt att se att inte denna drivkraft för ökade utdelningar har uttömt det mesta av sin kraft på aggregerade nivå.

Och när allt fler institut börjar se krympande nettoinflöden, och som i AP-fondernas fall växande nettoutflöden, så måste de sälja av allt mer av sina tillgångar. Visst det är lätt att börja nalla av de räntebärande tillgångarna, men konsekvensen är då att risknivån stiger kraftigt. Och eftersom Sverige inte är ensamt om att ha denna demografiska utveckling, där allt fler ska börja realisera sitt pensionskapital, så ökar naturligtvis risken i hela systemet.

Här hittar du fler reportage

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.