Reportage Pensionsbolag

Pensionsjättar förnekar målkonflikt mellan ESG och avkastning

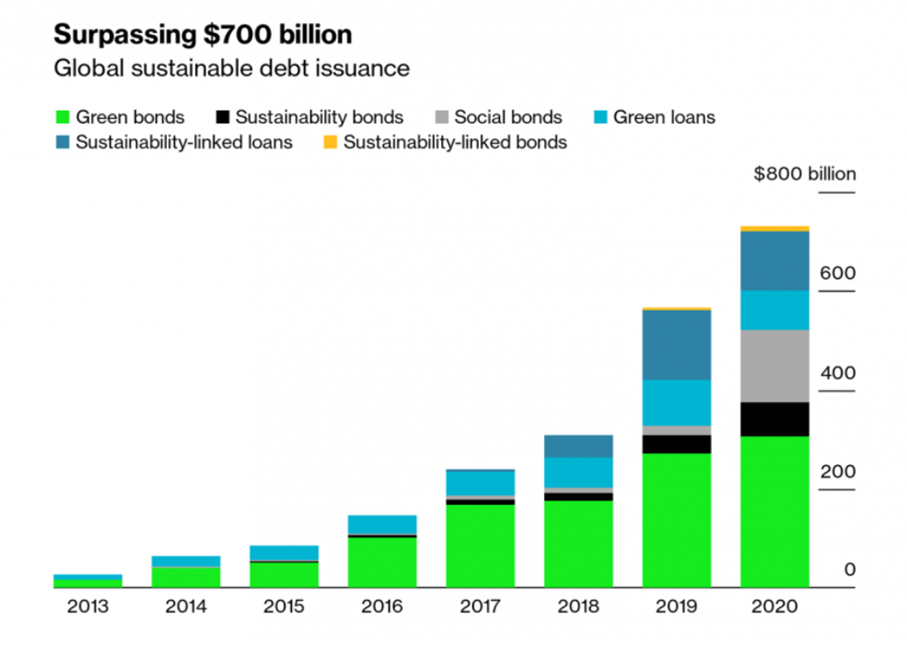

Intresset för hållbara investeringar har ökat de senaste åren. Marknaden för gröna obligationer har vuxit och 2020 emitterades nästan 300 miljarder dollar i gröna obligationer enligt Nordea fonder.

Maximerad avkastning och maximerad ESG-hänsyn behöver naturligtvis inte per automatik innebära någon målkonflikt, men i de fall det finns en sådan, hur hanterar pensionsjättarna det?

Svaret pensionsbolagen ger är att det inte finns några sådana målkonflikter.

Interna dokument

”Vi anser inte att det finns en målkonflikt mellan bästa möjliga avkastning och att investera hållbart för våra kunder. Vårt mål är att generera bästa möjliga avkastning och vår syn är att genom integrera hållbarhet i våra investeringsbeslut så ökar det möjligheten att uppnå detta mål. Beskrivning och hantering av eventuella målkonflikter finns i vår interna hållbarhetspolicy”, säger Annika Otz, investeringschef på Nordea Liv & Pension.

Pension Sverige.

Stresstest inför koldioxidskatt

”Vårt huvudsakliga mål är att kunna leverera en hållbar pension till våra medlemmar. De förväntar sig en god avkastning på sina sparade pensionspengar. Vi gör bedömningen att det går att förena genom att samtidigt agera hållbart ur ett ESG-perspektiv”, säger Marie Giertz, vice VD och kapitalförvaltningschef på Kåpan.

Hon tillägger att de jobbar med en typ av klimatstress som går ut på att identifiera vilka sektorer och bolag som skulle gynnas respektive missgynnas vid ett införande av en global koldioxidskatt.

Även SEB säger att målkonflikten är begränsad men att det inte finns någon generell policy.

”Vi bedömer att målkonflikten är begränsad, att bästa möjliga avkastning uppnås genom en hög grad av ESG-integrering i investeringsprocessen och att investeringar som direkt kan påverka i ett önskvärd ESG-perspektiv kan komma att bli bolagets allra mest värdefulla placeringar framöver”, säger Pontus Bergekrans, investeringschef på SEB .

Om era förvaltare jämför två potentiella investeringar där den ena ser bättre ut avkastningsmässigt men med lite sämre på ESG-hänsyn, och den andra tvärtom – vad säger er policy om hur förvaltaren ska agera?

”Någon generell policy för detta har vi inte. I enskilda fall kan ett ”greenium” gälla, alltså att vi accepterar att betala en premium för en investering med tydligt hållbarhetsfokus. Investeringar i så kallade gröna obligationer har tidigare varit föremål för detta då efterfrågan på sådan exponering varit särskilt hög. Förväntad avkastning skiljer sig lite åt men dels ESG-effekten, dels riskprofil kan ändå motivera investeringen”, säger Pontus Bergekrans på SEB.

Alectas VD Magnus Billing förklarar hur de resonerar i avvägningen mellan ESG och avkastning.

”ESG måste ses ur ett helhetsperspektiv. Risker ställs mot potentiell avkastning. För en investering där ESG-risken är hög behöver den potentiella avkastningen vara högre än för en investering med lägre ESG-risk”, säger han och fortsätter:

”Till en hypotetisk fråga där man ställer två investeringar mot varandra tillkommer också en bedömning om potentialen att förflytta ett lägre ESG-betyg eller prestanda, det kan vara en bättre investering finansiellt men också bidra mer till en mer hållbar utveckling. Vi har policys som helt utesluter investeringar som inte uppfyller vissa hållbarhetskrav, exempelvis inom kol, vapen, tobak och kommersiell spelverksamhet.”

Mikael Wik på Swedbank säger att graden av hållbarhet inte utvärderas separat.

”Enligt vår policy exkluderar vi exempelvis bolag inom energisektorn med intäkter från kol, olja och gas. Bolag som exkluderas kommer aldrig upp till diskussion och värderas eller jämförs med andra mer hållbara bolag. I vårt investeringsuniversum finns inte alla bolag tillgängliga för förvaltaren att investera i”, säger han och fortsätter:

”För de investeringar som finns kvar efter exkludering inkluderas hållbarhetsaspekter naturligt i investeringsanalysen. Det blir en naturlig del för att göra bra investeringsbeslut. Graden av hållbarhet utvärderas inte separat, utan är en del av den finansiella analysen. Hållbarhet är en förutsättning för att skapa vinstutveckling i framtiden och mindre hållbara bolag straffas i den finansiella värderingen. Nuvärdet av framtida vinster blir lägre för mindre hållbara bolag på grund av lägre vinstutveckling eller högre riskpremier.”

Mikael Wik tillägger även att det finns bolag med väldigt hög grad av hållbarhet som bedöms vara för högt värderade vilket gör att Swedbank avstår från att investera i dem.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du fler reportage