Gasen i botten

Den som gillar aktivitet bör inte klaga på Ilija Batljan och hans fastighetsbolag, Samhällsbyggnadsbolaget i Norden AB, SBB. När coronapandemin har tvingat de flesta att dra ner på tempot och fundera över livets förgänglighet så har SBB trampat gasen i botten.

Det började redan under slutet av fjolåret med förvärvet av samhällsfastighetskollegan Hemfosa som mer än fördubblade den nya koncernens fastighetsportfölj till över 70 miljarder kronor. De flesta aktörer skulle därefter ha dragit ner på takten för att smälta och konsolidera den nya skapelsen. Det ser också ut att ha varit tanken. Fastigheter för 11 miljarder kronor var öronmärkta för försäljning.

Men sen kom covid-19 och körde in en bromspinne i hjulet. Den planerade försäljningen av en portfölj med fastigheter till ett värde av 8 miljarder kronor till Nyfosa fick ställas in, då köparen under den inledande turbulensen på kreditmarknaden inte fick ihop finansieringen. Inte blev det bättre av att Ilija Batljan själv i början av maj anhölls misstänkt för insiderbrott i samband med Hemfosabudet. Det hela blev heller inte mera rosenskimrande av att ratinginstitutet S&P satte upp SBB på ”creditwatch”, med negativa utsikter i samband med detta.

En sänkt rating skulle föra SBB:s betyg allt längre in i ”junkbond”-territoriet i stället för det uttalade målet att nå ”investment grade”, vilket normalt innebära både dyrare finansiering. Men det kan bli än värre, när osäkerheten eller riskmedvetenheten skjuter i höjden kan det bli svårt att få ihop någon marknadsfinansiering överhuvudtaget, vilket turbulensen under årets andra kvartal visade. Med mer än hälften av sin externfinansiering, 30 miljarder kronor, i obligationer och företagscertifikat så var och är SBB mycket exponerat mot detta.

Men Batljan släpptes snabbt och ärendet avskrevs. Centralbankernas mycket aktiva åtgärder för att stilla lugnet på kreditmarknaden, där även den svenska Riksbanken avsåg köpa företagsobligationer, pumpade in likviditet, lugnade marknaden och riskpremierna sjönk snabbt.

Transaktionerna exploderade

SBB behövde därmed inte heller slå av på farten. Och under fjolårets sista kvartal så fullständigt exploderade transaktionerna. Eller var sägs om:

- Uppköp av fastighetsutvecklaren Sveafastigheter Bostad för en köpeskilling av aktierna på 2,8 miljarder kronor

- Köp av en portfölj vårdbostäder och utbildningsfastigheter i Finland för 2,2 miljarder kronor

- Apportaffär med delägda Studentbostäder i Sverige AB som räddar/tar över den lite snedseglade studentbostadsutvecklaren Prime Living

- Fastighetsförsäljningar och finansiering av likaledes finansiellt skadskjutna Oscar Properties.

- Köp av fastigheter för 1,3 miljarder kronor i Skellefteå och 1 500 byggrätter

- Joint venture med Magnolia Bostad om att bygga 2 550 bostäder

- Beslut om byggande av 640 egna hyresrätter för 1,2 miljarder kronor

- Därutöver har det under denna period gjorts en handfull förvärv och försäljningar i 200-800 miljonersklassen.

Detta var dock bara den kokta småpotatisen. Den mest uppmärksammade händelsen är förstås budstriden om Norges eget Vasakronan, Entra. I slutet av november meddelade SBB att man lade ett bud på det norska bolaget på totalt 30 miljarder norska kronor. Budet var på 165 norska kronor, varav 70 procent kontant och resten med nytryckta aktier. Det motsvarade ett underliggande värde på fastigheterna på 51 miljarder kronor. Strax där på kastade sig även Castellum, som strax innan meddelat att de dragit sig ur de tidigare förda uppköpsförhandlingarna med Entra, in i leken med ett eget bud på bolaget. Castellum hävdade att budet var värt 171 kronor där den egna aktien skulle utgöra drygt 15 procent av köpeskillingen. Castellum trodde sig ha säkrat ”vigselringen” till denna affär genom att köpa 8,24% av aktierna av Entras största ägare norska staten. Men då Castellums aktie backade med runt 5% under tiden så sjönk förstås även budvärdet. Castellums försök att övertyga Entraägarna genom att räkna fram ytterligare ”synergier” från affären gav ingen större effekt.

Entras ledning och styrelse förhöll sig kalla till de båda uppvaktande friarna och manade aktieägarna att sitta still i båten. De hade dessutom kommit på att fastighetsvärdena nog hade stigit rejält sedan den sista september och skulle göra en ny värdering.

Men karusellen slutade inte snurra. Någon vecka senare hade även Erik Selin och hans Balder löst biljett till den norska åkattraktionen. Selin med bolag köpte snabbt på sig runt 15% av aktierna i Entra. Selin sade sig dock inte ha någon ambition att lägga bud på bolaget, utan han hade bara löst biljett för att få vara med på Entras resa.

Och den resan började bra. Entras nysnickrade värdering visade under första vecka av december att fastighetsportföljen stigit med 8,1 procent i värde sedan den sista september. Det samlade värdet på fastigheterna och var nu 56,5 miljarder kronor och substansvärdet motsvarade 185 kronor per aktie.

Denna utveckling fick Ilija Batljan och SBB att surna till, dels för att de tyckte att den utförda värderingen inte var seriös och dels att de inte haft möjlighet att göra någon due dilligence av bolaget för att verifiera Entras siffror. ”Den uppdaterade värderingen är inte genomförd i linje med tidigare praxis och, enligt SBB, inte i linje med den norska marknadsutvecklingen i allmänhet. Den nya tillhandahållna informationen skapar osäkerhet avseende den historiska rapporteringen från Entra”, skrev SBB i sitt pressmeddelande, där de samtidigt meddelade att de drog tillbaka sitt bud.

Men den 18 december kastade sig Castellum mot Entra-dörren igen med ett nytt med ett bud som de hävdar är värt just 185 kronor per aktie, varav kontantdelen har höjts till knappt 30 procent.

Det fick inte SBB och Ilija att lägga ner vapnen. Dagen innan julafton så meddelade SBB att man avser att höja sitt bud till 190 kronor per aktie, vilket skulle motsvara ett underliggande värde för fastigheterna på 58 miljarder kronor. Det nya budet kommer också att ha en liten förändring i relationen mellan kontant- och aktiebetalning, från 70/30 till 65/35, men där även aktiepriset kommer att beräknas utifrån en fast kurs på Entra.

Lite kryptiskt så meddelade SBB att de även har ”framskridna diskussioner med ledande norsk institution, med betydande fastighetsexponering, som skulle stödja SBB:s strategi”.

Och det är där vi står nu. Castellum har lagt sitt bud och lär hålla hårt i sina 8,24% av aktierna. Vi väntar på att SBB ska presentera budet. Samtidigt står Erik Selin vid ringside och kan vara den som avgör den här matchen.

Från 20 till 100 miljarder

Men vänta. SBB har även passat på att göra andra saker. Mitt under striden om Entra så har SBB passat på att förvärva aktiemajoriteten i sin kusin Offentliga Hus, som noterades på First North så sent som den 23 oktober. Samma dag som Castellum lade sitt nya bud meddelade SBB att de hade avtalat om att köpa aktiemajoriteten, 54,3% och lagt ett bud på resterande aktier. Den samlade köpeskillingen för hela bolaget är 4 miljarder och finansieras efter det klassiska receptet, 70% kontant och 30% med nya aktier. Budet ger ett underliggande fastighetsvärde på knappt 10 miljarder, eller en miljard över substansvärdet per den sista september. Det är då att märka att SBB sålde fastigheter till Offentliga Hus för 1,2 miljarder kronor, från sin Hemfosa portfölj, i början av året.

Och vi kanske också ska nämna att SBB under året även har gått ur och in igen, efter en fastighetsförsäljning, som ägare i kollegan Amasten. SBB har även varit involverad i den finansiella räddningsauktionen av en annan rätt plågad fastighetsutvecklare, SSM Living. Dessutom gick Ilija Batljan privat in som huvudägare i december 2019 i det som då var modeföretaget Odd Molly efter att ha sålt in lagerfastighet.

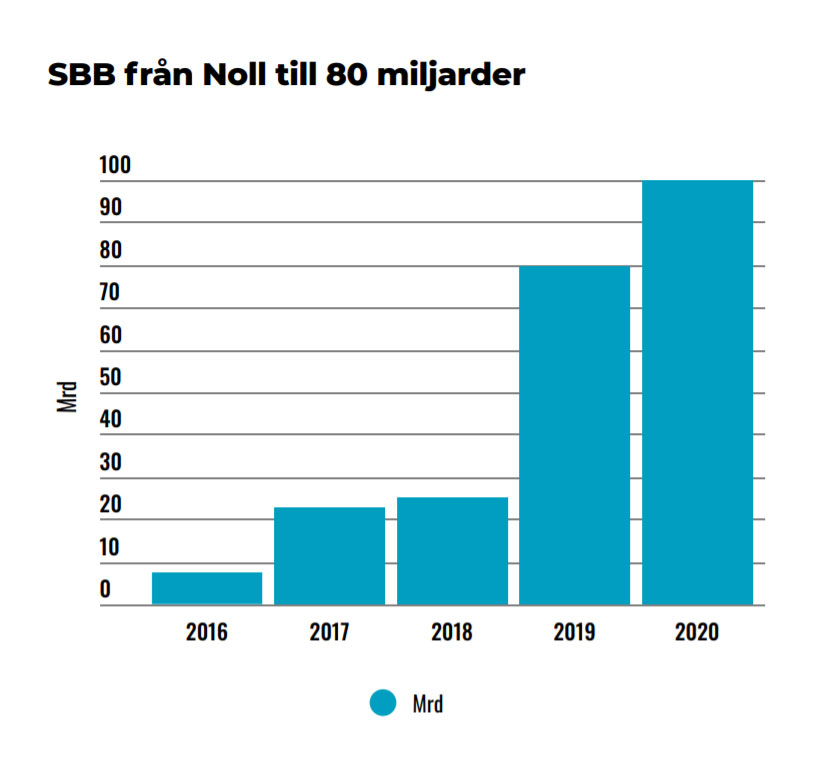

Frågan är vad det är för djur som träder fram efter transaktionscirkus? Summerar vi det senaste kvartalets genomförda transaktioner så har SBB:s fastighetsportfölj ökat från runt 20 miljarder, inklusive Offentliga Hus, till att uppgå till runt 100 miljarder kronor per det nyss passerade årsskiftet, med de affärer som ser ut att vara hemma. Det gör att SBB kommer upp i samma storlek som Entra-rivalen Castellum.

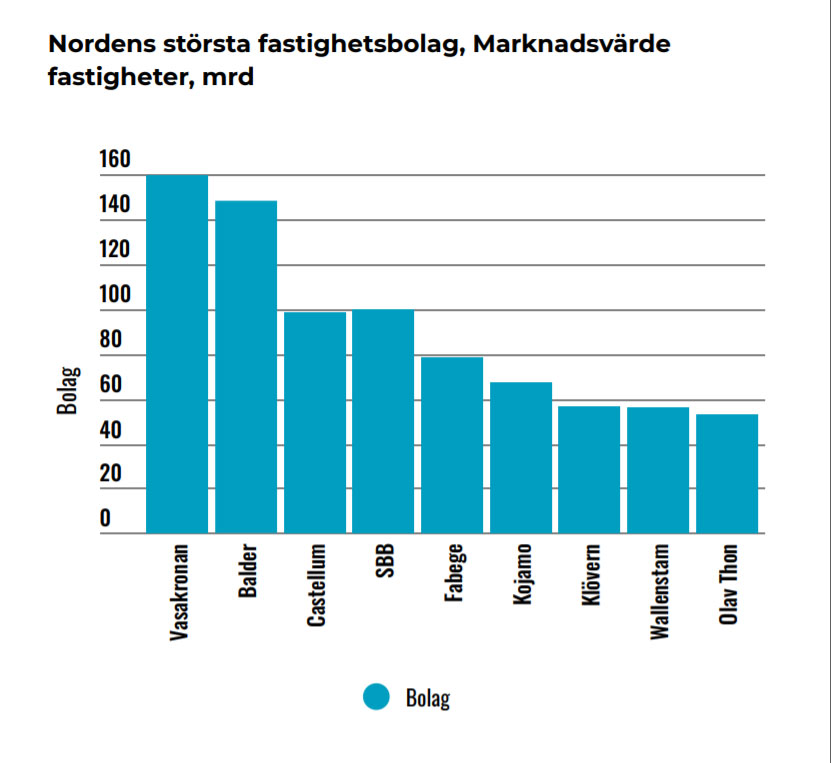

Om SBB lyckas med köpet av Entra så kliver man upp i en storleksklass till och går förbi Balder med sin portfölj på 148 miljarder kronor och blir det största noterade nordiska bolaget, sett till fastighetsvärde. Dessutom nafsar SBB i hälarna på Nordens största fastighetsbolag Vasakronan, vars fastigheter värderades till 159 miljarder kronor per sista september.

Det är naturligtvis en mycket anmärkningsvärd utveckling. Backar vi bara ett drygt ett år, till november 2019, före köpet av Hemfosa, så var SBBs fastighetsportfölj värd 31 miljarder och vid ingången av 2017 var värdet 7,5 miljarder kronor. I mars 2016 fanns det inte mycket mer än två tomma händer och en vilja att låna pengar och köpa hus.

Det som förundrar är naturligtvis att dessa transaktioner har skett på en fastighetsmarknad som redan varit glödhet. Och de bolag som man förvärvat, som Hemfosa och Offentliga Hus, har i sin tur byggt upp sina portföljer med aggressiva förvärv under de senaste åren. Expansionen är naturligtvis ett ”bet” på att räntorna kommer att fortsätta att vara mycket låga och att kreditgivarna, liksom inte minst ratinginstituten, övertygas om att den underliggande hyresrisken i portföljen, där stat, regioner och kommuner utgör 64 procent av portföljen är mycket låg.

Men transparensen kan just nu inte sägas vara särskilt hög. Mycket bygger på att Ilija Batljan och hans räknekunniga styrelseordförande Lennart Schuss verkligen har räknat rätt.

Här hittar du fler reportage

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.