Finansrådgivarens kunder betalar 300 Mkr per år i hutlösa kostnader

Sampublicering

Patrick Siegbahn är en grävande ekonomiskribent som på Småspararguiden.se ger oberoende råd och granskar finansbranschen. Detta reportage är ett samarbete mellan Småspararguiden och Affärsvärlden. Småspararguiden har tidigare stämts av ett av ombuden som är knutna till Primrose-gruppen och fällts för otillbörlig marknadsföring.

Finansinspektionen har varje år sedan 2007 varnat för intressekonflikter inom rådgivning. Myndigheten – och i princip alla oberoende finansexperter – har också länge beklagat sig över höga och omotiverade avgifter inom försäljning av strukturerade produkter.

Rådgivarna som är anknutna till kapitalförvaltningskoncernen Primrose Partners har sålt sparprodukter för uppskattningsvis tre miljarder kronor per år. Hälften av kapitalet investerades i strukturerade produkter. Här är snittavgifterna, inklusive dolda kostnader, sannolikt 20% av investerat kapital. I flera fall har kostnaderna enbart under första året varit så höga som halva kapitalet.

Detta ska sättas i relation till rådet från myndigheter att spara i globala indexfonder med årliga avgifter på 0,2%. Kunderna förlorar i storleksordningen 300 miljoner kronor per år på grund av hänvisningen till dessa problematiska produkter.

Som en jämförelse kan nämnas skandalen kring finansbolaget Allra, där höga avgifter misstänkts ha genererat över 100 miljoner kronor per år under perioden 2012–2016.

Mikael förlorade 80% av sparkapitalet

Det finns många vittnesmål om vårdslös finansiell rådgivning hos myndigheternas klagomålsavdelningar.

Tillvägagångssättet upprepas: Ett telemarketingbolag ringer upp en äldre person och säljer in ett förutsättningslöst möte, med eller utan räkmacka på ett fint kontor. Rådgivaren leder in samtalet på så kallade strukturerade produkter med löften om en fantastisk avkastning till begränsad risk.

Det är ofta bråttom, avgifterna är mycket höga och kunderna förstår sällan hur produkterna fungerar. Intressekonflikterna är betydande: Är det för rådgivarens bonus eller för konsumentens bästa som produkterna läggs fram?

Diplomaten Mikael är ett exempel i mängden av anmälningar mot Primrose olika “anknutna ombud” som vi tagit del av. Mikael förlorade över 80% av sitt kapital och skrev i sin anmälan till Allmänna reklamationsnämnden, ARN, att allt började med en säljare som bjöd in till ett möte om pensionsplaceringar.

”Vid informationsmötet pratades mycket om pension och det lades stor vikt vid betydelsen av att trygga sin finansiella situation inför ålderdomen. Vi fick intrycket att rådgivaren hade goda kunskaper om pension och i att investera klokt och säkert”, skriver Mikael i anmälan och fortsätter:

”Mot denna bakgrund är det med stor bestörtning som vi nu kan konstatera att de pengar som jag hade pensionssparat under många år av mitt liv för att trygga min ålderdom, efter er placering, har förlorat över åttio (!) procent av sitt värde.”

Koncernen som utmärker sig: Primrose Partners

Primrose Partners är helt okänt för de allra flesta. Koncernen grundades 2009 av Fredrik Langley och Olof Gustafsson när de startade bolaget Strukturinvest (idag Strivo).

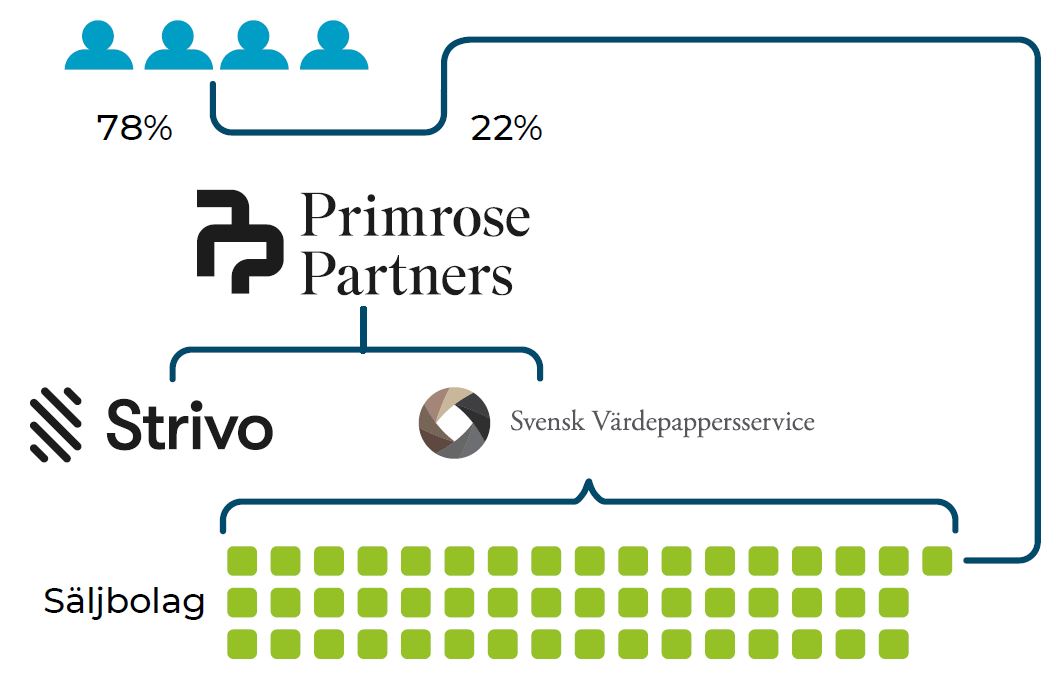

Bolaget ägs idag av de två grundarna, två andra personer och ett kollektiv av 49 mindre rådgivningsbolag. Dessa 49 bolag är också “anknutna ombud” till Primroses dotterbolag, vars FI-tillstånd ger de 49 anknutna ombuden körkort för sin finansiella rådgivning.

Så sent som 2018 fanns även affärsmannen Klas Hellman med i Primroses ägarlista. Hellman var under flera år ansvarig för försäljning av strukturerade produkter på UBS. Han var också spindeln i nätet i Allras Maltaaffärer; hjärnan bakom Granit Fonder som kritiserats av Pensionsmyndigheten; och den som sålde den omtalade Lidingövillan till Allra-grundaren Alexander Ernstberger 2016.

Primrose-koncernens viktigaste dotterbolag består av:

- Strivo, ett värdepappersbolag som tillverkar, marknadsför och möjliggör handel med strukturerade produkter samt erbjuder en plattform för sparande där även aktier och fonder är tillgängliga.

- Svensk Värdepappersservice, ett rådgivningsbolag som samlar 49 mindre rådgivningsbolag/ombud. Spararna uppvaktas av dessa rådgivare som oftast vill erbjuda en förvaltningstjänst hos Strivo. Klagomålen från missnöjda konsumenter som diplomaten Mikael rör kontakter med många av dessa säljbolag.

Våra slutsatser från analys av säljdata

Afv har analyserat data från koncernens rådgivning till kunderna, som har begärts ut från Finansinspektionen. Utifrån det omfattande materialet har vi funnit följande slutsatser:

Hälften av försäljningen görs i strukturerade produkter

Under andra kvartalet 2022 har nyteckning i sparprodukter gjorts för 766 miljoner kronor, varav nästan hälften, 377 miljoner kronor, i strukturerade produkter. På årsbasis motsvarar det uppskattningsvis totalt 3 miljarder kronor, varav 1,5 miljarder kronor i strukturerade produkter.

Det är en mycket hög andel strukturerade produkter om man jämför med statistik från SCB där hushållens förmögenhet samtidigt var 80 gånger högre i fonder än i strukturerade produkter.

Om de anknutna ombuden hade förmedlat fonder och strukturerade produkter enligt samma proportion som hushållen i snitt har sina tillgångar placerade borde alltså en ”normal” volym strukturerade produkter uppgå till 40 miljoner kronor per år – inte 1,5 miljarder kronor. Och sett till hur oberoende experter råder, borde det förstås vara 0 kronor.

Hälften går till dyrare och komplexare varianter

Om vi bryter ner siffrorna till vilken typ av strukturerade produkter som sålts finns en indelning i fem typer. Av dessa utmärker sig autocalls, marknadswarranter/hävstångsplaceringar och övriga strukturerade produkter som komplexa, potentiellt riskfyllda och oftast dyrast. 184 miljoner kronor såldes av dessa tre grupper under andra kvartalet 2022, vilket utgör nära hälften av alla strukturerade produkter. På årsbasis uppgår det till 736 miljoner kronor.

Avgiftsnivåer på halva kapitalet

I dataunderlaget framgår kundernas totala avgifter under år ett för varje transaktion. Snittavgiften har legat på 12% för de strukturerade produkterna.

Under ett seminarium 2014 läxade Finansinspektionen upp branschen för strukturerade produkter och pratade då om hävstångsprodukter med avgifter i spannet 25–35% som ”avarter på marknaden”. Myndigheten förklarade att kunder som på djupet förstått produkterna antagligen inte hade köpt dem, att det bygger på att undanhålla väsentlig information och att man inte gör annat än att lura kunderna.

Afv kan nu visa att Primrose säljer just den typen av strukturerade produkter som Finansinspektionen har varnat för. Snittavgiften i det segmentet har legat på 40%. I värsta fall har halva sparkapitalet tagits i avgift. Avgifterna överstiger alltså vad myndigheten tidigare benämnt som särskilt höga och stämplat som avarter.

Ovanpå detta bör man också räkna med att det finns ytterligare dolda kostnader bland strukturerade produkter som enligt en studie från 2013 i snitt uppgår till 7,5% för produktens löptid. En annan studie från 2018 pekar ut Primrose som den aktör som har störst dolda kostnader i branschen och att de verkliga avgifterna varit nära tre gånger så höga som bolaget påstått i produktbroschyrerna. Affärsvärldens bedömning är att den egentliga snittkostnaden för kundernas strukturerade produkter är runt 20%.

Försäljningen utbredd bland ombuden

Svensk Värdepappersservice har tillstånd för investeringsrådgivning hos Finansinspektionen. Rådgivningen utförs i praktiken av de 49 anknutna ombuden. Av dessa har 35 sålt strukturerade produkter under det andra kvartalet 2022. Det handlar alltså inte om några enstaka rådgivare som säljer strukturerade produkter utan om ett utbrett tillvägagångssätt inom företagsgruppen.

En parallell till Allraskandalen

Bolaget Oak Capital är ökänt för att 2012 ha sålt strukturerade produkter till Allras fonder som en del av det brottsliga upplägget i ekobrottshärvan. Avgifterna låg då på 40%. Norska Finanstilsynet riktade på den tiden svidande kritik mot Oak Capitals försäljning av strukturerade produkter till norska konsumenter med avgifter på 26–48% av investerat kapital – alltså samma nivåer som Primrose nu uppvisat – med följande skrivning:

”Finanstilsynet ser mycket allvarligt på att [Oak Capital] har givit råd om investeringar i komplicerade högriskprodukter med mycket höga kostnader till kunder som har liten eller ingen erfarenhet på området. Företaget har begått allvarliga och systematiska brott mot kraven på god affärssed. Bolaget och dess samarbetspartners verkar ha satt sitt eget intresse om hög intjäning framför kundernas intressen.”

Afv har sökt företrädare för Primrose Partners och rådgivningsbolagen utan framgång. Fredrik Wiberg, VD på Svensk Värdepappersservice, har avböjt att bli intervjuad.

Läs del två i granskningen där FI svarar på kritiken: FI om Primroses affärsmetoder: ”Inget regelbrott”

Här hittar du fler reportage

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.