Reportage Centralbanker

Centralbankerna går från 90 km/h till 70

För åtta år sedan drabbades de finansiella marknaderna av nyheter som fick räntorna att skjuta i höjden och aktiekurserna att dyka. Anledningen var att den dåvarande amerikanska centralbankschefen Ben Bernanke i ett av sina många tal indikerade att man hade påbörjat diskussioner om att eventuellt minska på de massiva obligationsköpen. De hade då pågått i stor skala alltsedan finanskrisen/Lehman-kraschen fem år tidigare.

Den kraftiga reaktionen på marknaden kom att kallas ”taper tantrum” (på svenska ungefär ”reduktionsilska”) och visade hur beroende marknaden hade blivit av de massiva stimulanserna. Händelsen etsade sig fast hos många centralbankirer och är en av förklaringarna till varför man går så försiktigt fram när ämnet på nytt blivit aktuellt efter pandemiåterhämtningen.

Bank of Japan pionjär

År 2001 var den japanska centralbanken Bank of Japan (BoJ) en pionjär vad avser denna då okonventionella penningpolitiska stimulans. Den gick ut på att trycka nya centralbankspengar och för dessa köpa i första hand statsobligationer på marknaden för att trycka ner räntorna och därmed underlätta för företag och andra att låna pengar och till låga räntor. De man köpte obligationerna av – pensionsstiftelser, försäkringsbolag, inhemska och utländska – fick då pengar på bordet som de i sin tur kunde reinvestera i andra tillgångsklasser; aktier, fastigheter eller kreditobligationer.

De nytryckta pengarna spred sig därmed ut i hela det finansiella systemet. I Japans fall var anledningen en ekonomi som mer eller mindre gått på knäna sedan aktiebubblan sprack, med en kollapsande fastighetsmarknad som följd, i slutet på 80-talet. Hela förfarandet där centralbanken kom att köpa statspapper på marknaden kom att kallas ”quantitative easing” (kvantitativ lättnad) och förkortas QE.

I normala fall stimulerar en centralbank genom att sänka styrräntan men när räntan nått noll, vilket den gjorde i Japans fall redan i slutet på 90-talet, var man tvungen att hitta andra metoder för att stimulera ekonomin. Den gängse metoden för några av världens större centralbanker att ytterligare stimulera ekonomier – när styrräntor nått nollpunkten – har sedan dess varit QE.

Med de japanska erfarenheterna i ryggen – som inte var alltigenom goda då den japanska ekonomin fortsatt att stampa på stället – mötte centralbankerna finans-/Lehman-kraschen 2008. Vad som ledde fram till finanskrisen är en annan historia men amerikanska subprimelån kanske får klockorna att ringa. Följden av Lehman-kraschen blev en finansiell härdsmälta där börserna störtdök och kreditspreadar vidgades; det blev MYCKET dyrare för företag att ta nya lån och underhålla ingången skuld.

Efter att ha sänkt styrräntan från över 5% till noll på mycket kort tid påbörjade den amerikanska centralbanken Federal Reserve (Fed) kort därefter QE1 (quantitative easing) där man köpte i första hand bostadsobligationer för att undsätta bolånemarknaden. QE1 följdes snart av QE2 (2010) och QE3 (2012) där man vidgade köpen till statspapper och andra typer av bostadsobligationer. De finansiella marknaderna lugnade ner sig; räntor föll tillbaka och börsen steg.

Europa gick inte skadeslös ur finanskrisen och såväl den europeiska centralbanken ECB som den brittiska centralbanken Bank of England hakade på tåget 2009 med extremt låga styrräntor och QE-program. För ECB kom även den påföljande Eurokrisen som lök på laxen; en skuldkris som främst berörde Portugal, Italien, Irland, Grekland och Spanien (PIIGS), vilka hade svårt att återbetala/refinansiera sina statsskulder. ECB började då köpa dessa länders obligationer och marknadsräntorna föll tillbaka. Vår svenska Riksbank startade sitt QE-program tidigt 2015 efter starka deflationistiska tendenser.

Centralbankerna köper det mesta i räntevärlden

Centralbankernas erfarenheter från såväl finanskrisen som eurokrisen torde varit goda. Finansmarknaderna återhämtade sig, obligationsräntorna i PIIGS-länderna föll tillbaka. Men QE-programmen och de låga styrräntorna fortsatte då inflationen i de flesta länder låg långt under inflationsmålen på runt 2%. Man ansåg att QE-stimulansen behövde fortsätta. Sedan slog pandemin till 2020. Utgångspunkten när vi gick in i pandemin var alltså nollräntor – utom hos FED som hade höjt styrräntan till strax över 2% – och pågående obligationsköpsprogram.

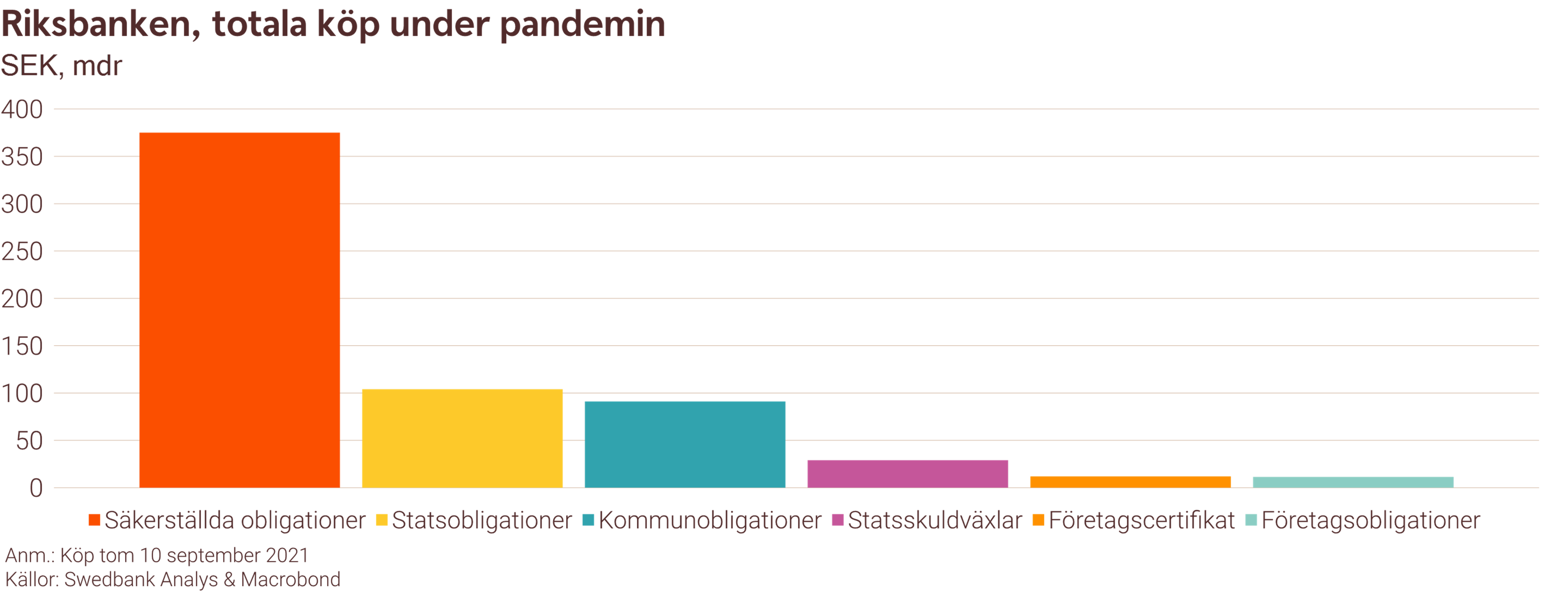

Konsumtion och investeringar kollapsade, strikta restriktioner i drabbade länder, framför allt i Kina, lade en våt filt över världshandeln. Den globala tillväxten havererade. Nya QE-program, utöver de redan pågående, sjösattes blixtsnabbt. APP, CSPP, PSPP, ABSPP, CBPP3 och PEPP är några av de tillgångsköpprogram som ECB arbetar med. Låt oss för enkelhetens skull säga att man köper det mesta i räntevärlden.

Andra centralbanker har hängt på och deras balansräkningar har svällt ordentligt. Enorma summor har tryckts ut i det globala finansiella systemet. Pandemin ledde både till det snabbaste börsfallet någonsin – men samtidigt även den snabbaste återhämtningen. Priserna på övriga tillgångsklasser – obligationer, fastigheter och annat – ligger också på eller nära all-time-high. Nya pengar funkar.

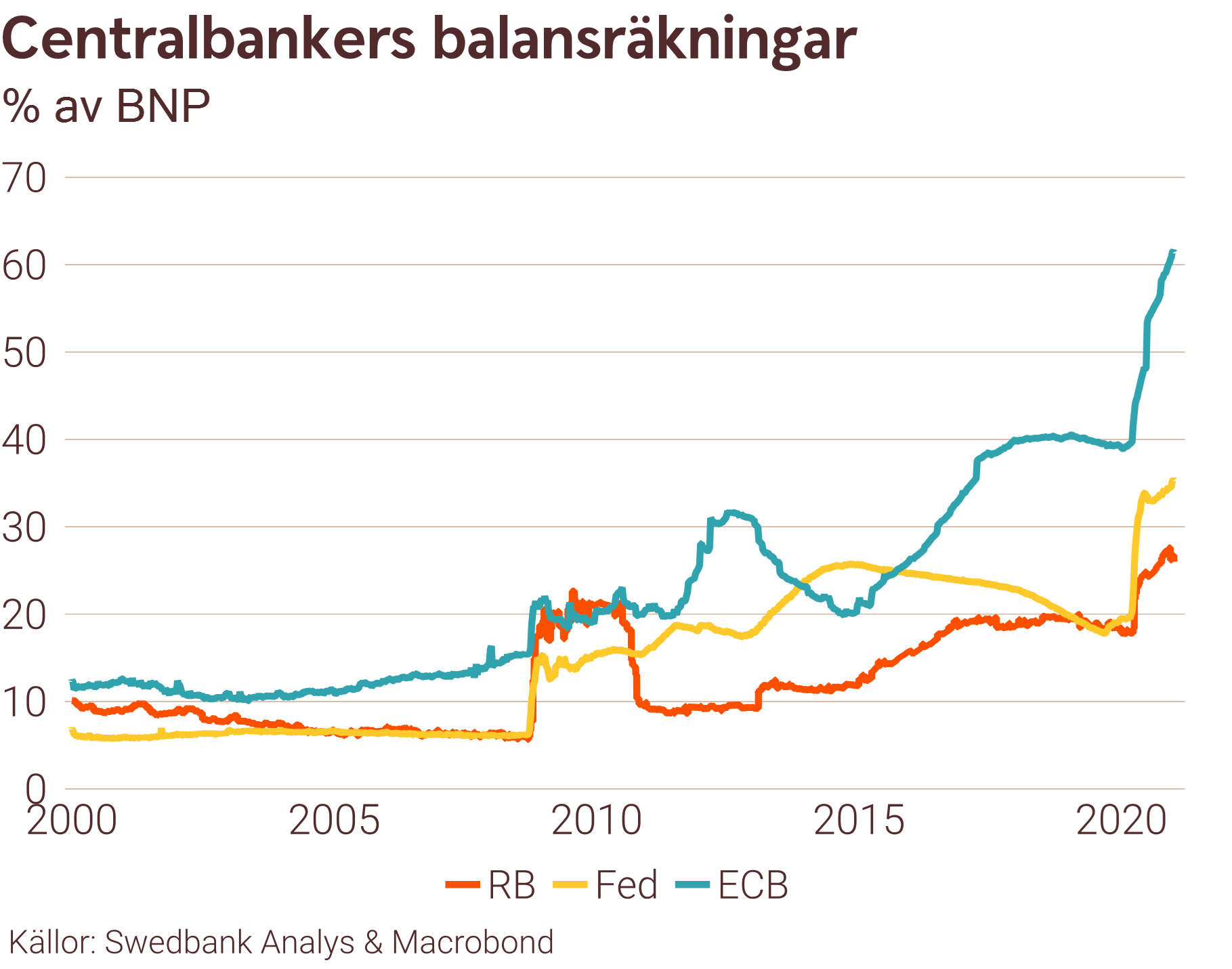

Finansmarknaderna mår nu bättre än någonsin och ekonomier börjar återhämta sig efter pandemin. Pandemirisker finns kvar men den ekonomiska återhämtningen ser stabil ut. Centralbankernas balansräkningar är också större än någonsin: Feds balansräkning utgör över 25% av BNP och överstiger 70 000 miljarder kronor. ECB är ännu värre; 60% av BNP eller över 80 000 miljarder kronor. I absoluta tal är den svenska Riksbanken en lilliput men balansräkningen utgör ändå strax under 30% av BNP och man äger över 40% av den utestående stocken av svenska statsobligationer. Inte konstigt att finansmarknaderna mår bra.

Från 90 km/h till 70 km/h

Men nu tornar mörka moln upp sig vid horisonten. Centralbanker har sedan en tid aviserat att man närmar sig tidpunkten då man vill påbörja ”tapering” – det vill säga minska obligationsköpen. Vis av skadan från ”taper tantrum” 2013 har centralbankerna masserat in budskapet under lång tid för att inte överraska marknaderna. För att göra en jämförelse: Det handlar om att bromsa in bilen från 90 km/h till 70 km/h. Inte stanna. Inte backa. Det är senare utmaningar.

Centralbankerna har kommit olika långt i sina åtgärder och kommunikation. Riksbanken, som redan börjat minska köpen kvartalsvis (70 km/h), har aviserat att man ska avsluta nettoköpen vid årsskiftet (stanna bilen). Obligationsförfall och kuponger ska återinvesteras under minst hela 2022. Därefter kan man kanske börja krympa balansräkningen (backa bilen). Men det är inte hugget i sten – Riksbanken gör som de vill.

ECB har också påbörjat (extremt) små nedskärningar av sina obligationsköp. Den stora snackisen är när, och om, Fed påbörjar sin ”tapering” – USA är fortfarande världens största ekonomi och navet i den globala finansmarknaden. Just nu tror de flesta att beslut kommer under december månad.

Bank of England har diskuterat hur en exit från den ultralätta penningpolitiken skulle kunna se ut. Först påbörjas ”tapering”, därefter avslutas nettoköpen. Sedan, om ekonomin tillåter och inflationen stiger mot och kanske över inflationsmålet, påbörjas räntehöjningar och slutligen nedbantningen av balansräkningen. Hur finansmarknader ställer sig till ”tapering”, stopp i nettoköpen och slutligen en reversering av centralbankers balansräkningar i kombination med räntehöjningar ligger i framtiden. Räkna med att centralbankerna kommer vara lyhörda.

Ytterligare en komplikation har dykt upp. Inflationen har börjat stiga lite varstans. Den senaste svenska inflationssiffran överraskade analytikerkåren – och Riksbanken – ordentligt. I USA har man nu haft över 5% inflation sedan början på sommaren. De flesta analytiker tror att inflationsuppgången är temporär – effekter av flaskhalsar och ett snabbt återöppnande av ekonomier. Själv är jag inte lika säker. Vi vet bättre vid årsskiftet. Oavsett, centralbankerna lär krypa som en snigel på ett rakblad oavsett om det gäller ”tapering” eller räntehöjningar trots att marknaden är förvarnad. Det kommer ske väldigt försiktigt.

Personligen oroar jag mig inte så mycket för en ”tapering” och en framtida nedmontering av balansräkningarna kommer att ske under en väldigt lång tid. Det som däremot oroar mig är ett tilltagagande, ihållande, inflationstryck och risken för högre marknadsräntor – det skulle göra ont. Men det är en annan historia.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du fler reportage