Ratos

Tredje gången gillt

KÖP Affärsvärlden såg vändningsläge för nedpressade Ratos i såväl i nummer 10/2017 som nummer 7/2018, köpråd som dock följdes av kurstapp på 20 procent följt av ytterligare 15 procent. I förra rapportveckan totalavkastade aktien 31 procent. Var Affärsvärlden bara för tidiga?

I första kvartalet bjöd Ratos portfölj av nordiska små och medelstora onoterade bolag på hela 14 procents organisk intäktstillväxt, med positivt bidrag i elva av tolv kvarvarande innehav. Ebita-lönsamheten lyfte i åtta innehav. Stegen i rätt riktning sågs i stora innehav som offshorebolaget Aibel och trädgårdskedjan Plantasjen, i nedskrivna underleverantören Diab liksom i de mindre tjänstebolagen Kvdbil och TFS. En av få plumpar var byggentreprenören Hent som tyngs av projektmissar.

Lyften följer uppstädningen under hela 2018 ledd av Ratos nye vd Jonas Wiström. Centralt har förvaltningskostnader kapats. I portföljen har två innehav sålts, Gudrun Sjödén och Jøtul, och i kvarvarande har fyra vd:ar samt hela sju ordföranden bytts ut. Ägarandelen i TFS har ökats och kapitaltillskott har skett till nämnda Diab, Kvdbil samt Plantasjen.

Ratos nya målbild är en jämnare löpande vinsttillväxt, där befintliga innehav ska ta ett ökat decentraliserat vinstansvar. I Affärsvärldens intervju på sidan 24 i det här numret nämner Jonas Wiström inte svenska Lifco, Latour eller Volati, utan främsta förebilden bland förvärvskonglomeraten är en nordamerikansk spelare som sannolikt bara de mest aktiefrälsta har nys om.

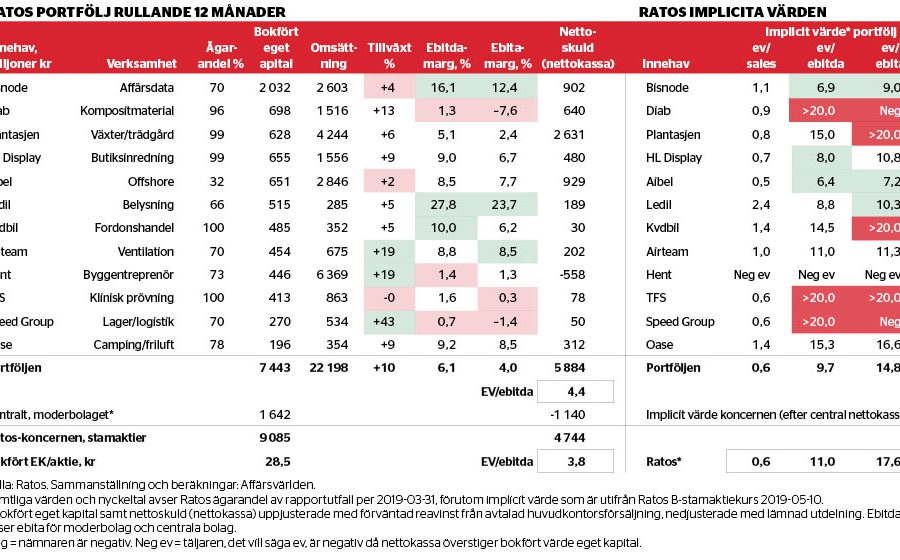

Innehavstabellen visar hur portföljen som helhet taktar 10 procents tillväxt samt 4 procents rullande ebita-marginal. Obeaktat potential till marginallyft säljer börsen implicit helheten för skuldjusterade ev/ebita 15, ungefär en snittvärdering av mindre börsbolag i dag.

Ratos-aktien är samtidigt ännu inte tillbaka på mer än noll totalavkastning sedan 2006, 13 år bakåt. Egenkapitalrabatten är borta, men som Affärsvärlden gång på gång påtalat är andelarna i innehaven bokförda konservativt. Långvariga problem möts med nedskrivning av bokfört eget kapital, men framgångsrika innehav skrivs inte upp. Ratos bokförda värden hamnar då långt från marknadsvärden i långliggare som utvecklats skapligt. Lättbegripligt, men det missas fortfarande i konsensusbilden.

Det behövs ingen detaljerad separat värdering av samtliga tolv innehav för att se hur flera av Ratos-bolag ligger bokförda långt under marknadsvärde:

Bör exempelvis ett företags- och kreditdatabolag i mid cap-storlek värderas till 9 gånger rörelsevinsten när Asiakastieto och Karnov Group handlas ett par gånger högre på börsen (Bisnode)?

Skulle en köpare få betalt för att överta en expansiv byggare specialiserad mot offentliga kunder med två årsomsättningar i orderbok (Hent)?

Ska ett specialiserat led-belysningsbolag handlas till rabatt mot Fagerhult trots dubbla lönsamheten (Ledil)?

I stället för sådana omedelbara möjliga exit-värden värderar Affärsvärlden Ratos utifrån en långsiktig nytändning för portföljen och bolagsutvecklingsmodellen som helhet. Här antar vi att Ratos nya kostnadsslimmade organisation får innehaven att driva fram en 12 procents genomsnittlig egenkapitalförräntning över en lång, minst tioårig period. Om 7 procent antas som rimlig egenkapitalkostnad i nollränteklimat blir motiverad p/b då 1,65, eller 47 kronor per aktie.

Ratos-koncernens totala finansiella risktagande är samtidigt knappt 4 gånger ebitda i nettoskuld. Det kan verka högt, men det bör beaktas att ebitda-lönsamheten är nedpressad av åtgärder, att det är stor spridning på branscher i intjäningen, att Ratos moderbolag ej har formellt ansvar för majoriteten av skulderna (de ligger i respektive innehav) samt att belåningen också förstorar vinstpotentialen vid ett lyckat bolagsutvecklingsarbete. I fallet att Ratos ändå tänker hjälpa krisande innehav är det i nuläget bara Diab och Plantasjen som behöver komma i bättre balans med skulderna.

”Att öka aktieägarvärdet i ett Ratos som växer”, lyder Jonas Wiströms uppdrag från styrelsen. Givet utgångsläget med noll tilltro till förmågan att öka bolagsvärdena är det en lågoddsare att Ratos lyckas med just det på ett par års sikt. Affärsvärlden ger på nytt Ratos köpråd. Ta hem vinst vid en ettårig riktkurs på 45 kronor.

Nordiska Värdeportföljen, en modellportfölj i analystilläggstjänsten Affärsvärlden Analys+, har Ratos som innehav sedan start.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.