Krönika Investeringsfilosofi

Vem vill bli miljonär?

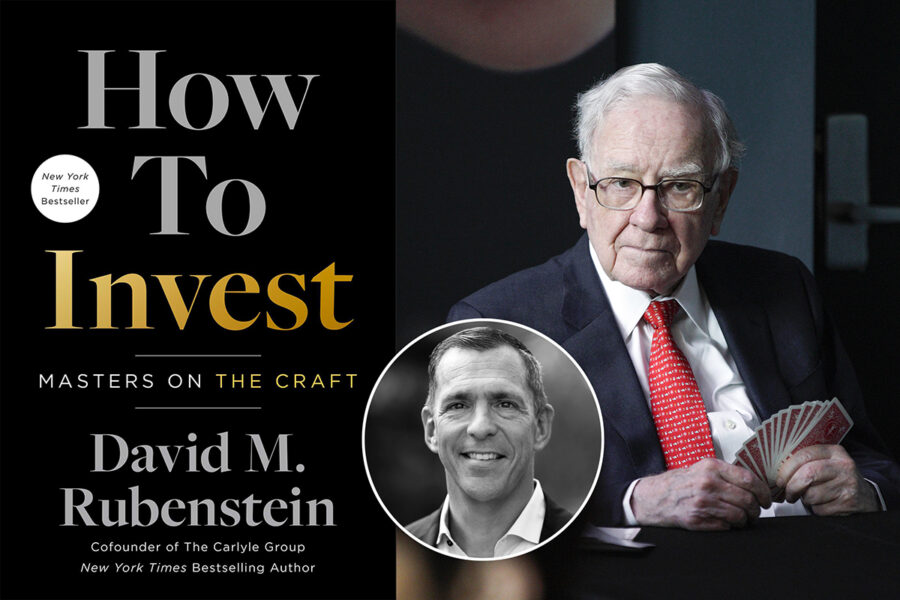

David Rubenstein som själv grundat private equity-giganten Carlyle har alltså intervjuat ett antal av sina gelikar inom områden som värdeinvesteringar, private equity, hedgefonder och venture capital. För min egen del är just värdeinvesterandet, med kända företrädare som Warren Buffett (vilken boken tillägnas men inte är intervjuad), Seth Klarman, Ron Barron med flera, det mest intressanta eftersom jag på en högst basal nivå försökt följa de strategier de beskriver.

Notera att för de flesta är det bästa att regelbundet spara i fonder med låga avgifter eller ännu bättre i en portfölj med investmentbolag. Men om man vill försöka sig på att vara värdeinvesterare är det här några slutsatser från boken:

Långsiktighet

Warren Buffett har skapat 95% av sin förmögenhet efter 60 års ålder så har man tur med generna är det aldrig försent att vara långsiktig. Att oavbrutet handla i aktier är svårt och det är inte många som har lyckats med det över en cykel. Så hitta bolag du verkligen förstår och gillar och håll fast vid dessa.

Kynne – låt glaset vara halvfullt

Den viktigaste och överlägset svåraste egenskapen är klara att stå emot sina känslor eller som det kallas ”fear and greed”. När marknaderna går ner drar du ut utvecklingen i sin yttersta förlängning och samma när den går upp. Det brukar resultera i att du köper när det är dyrt och säljer när det är billigt när du borde göra precis tvärtom. Ett bra sätt att tackla detta är att se fram emot nergångar istället för att frukta dem, de kommer ju att ge dig möjligheter att köpa in dig i bra bolag billigt! Och går marknaden upp är det ju bra för de befintliga innehaven.

Låt kort sagt glaset vara halvfullt. Här gäller det också att hantera sin rädsla att missa något tåg. Även när du läser i DI om att andra investeringar rusar i värde måste du våga hålla fast vid din metod.

Beständiga företag

Kommer bolaget att vara bra i 30, 40 eller 50 år framåt? Eller annorlunda uttryckt, kommer det att växa över lång tid med bibehållna eller ökade marginaler. Några frågor man kan ställa sig när man tittar på företag är till exempel: Vilka inträdesbarriärer finns? Kan man skapa tillväxt organiskt och/eller genom förvärv? Är affärsidén skalbar? Hur ser bruttomarginalerna ut? Går det att växa internationellt? Har man en riktigt bra ledning? Vad är risken för ett paradigmskifte (lex Nokia) som gör affärsidén obsolet? Hur konjunkturkänslig är verksamheten? Kan du hitta ett bolag om året till rätt pris (mer om det nedan) som uppfyller dina kriterier är det fantastiskt.

Instinkt

Warren Buffett säger att han på 15 minuter vet om bolaget är något för honom eller inte. En sådan fingertoppskänsla är naturligtvis något som tar decennier att träna upp men att snabbt sovra bort sådant som inte är intressant är viktigt, så att man kan lägga sin dyrbara tid på det som verkligen kan bli något genom attackera sina bästa idéer från alla håll.

Med det sagt finns det alltid en anledning att tacka nej till en affär, inte minst då man när man blir äldre tenderar att bli mer negativ och fånge i sina egna erfarenheter. Något man aktivt måste bekämpa.

Margin of safety

Vilket för oss in på det som alla värdeinvesterare talar om: Eftersom vi inte kan förutsäga framtiden behöver din kalkyl också innehålla en säkerhetsmarginal. Kommer den här investeringen att se bra ut även om allt inte går precis som det var tänkt (vilket det ju sällan gör)? För ett bolag kan vara bra utan att vara billigt, det gäller att hitta rätt timing så att man köpa in sig till vad man känner rätt pris.

Följ din övertygelse

När du väl hittat något som uppfyller alla högt ställda krav, investera ordentligt! Det kan vara irriterande att ha investerat fel men det är ännu mer irriterande att ha investerat lite och sen ha fått rätt om företaget. Följ din övertygelse kort sagt. Det bättre att ha färre och större investeringar som man har riktigt bra koll på. Som citatmaskinen Buffet säger: ”Lägg alla ägg i samma korg och bevaka den korgen extremt noggrant”.

Investeringstakt

Buffetts kollega Charlie Munger har någon gång beskrivit Berkshire Hathaway som en krokodil där långa perioder av låg aktivitet varvas med korta utbrott av extrem aktivitet. Det är inte bra investeringsläge hela tiden, spara din energi och dina resurser till när det verkligen uppstår lägen. Att göra ingenting är också en konstart och den är mycket svårare än vad man tror.

Kunkapsinhämtning

Detta kan ske både genom läsning och genom att tala med andra. I stort sett alla framgångsrika investerare framhåller hur mycket de läser, inte sällan i vitt skilda ämnen. På nätet finns rekommenderade läslistor av Warren Buffett och Charlie Munger vilka kan vara en bra start för varje aspirerande.

En annan bra metod är att tala med kloka människor som delar ditt intresse för investering. Och ställ mycket frågor, ett faktum är att man blir mer benägen att prata och mindre att lyssna när man blir äldre, något man också får stålsätta sig kring.

För den som redan är bekant med värdeinvestering är ovan inget nytt men det är värt att påminna sig om metoden med regelbundenhet. Med detta sagt finns det mycket att hämta även i bokens övriga intervjuer, alltifrån matte-geniet och kvantinvesteraraen Jim Simons (som haft över 40 procents årlig avkastning i mer än 30 år) till de extremt skickliga uppstartsinvesterarna Michael Moritz (för övrigt ordförande i Klarna) och Marc Andreessen som ger inblickar i ett helt annat universum än det som beskrivs i artikeln ovan. För den som är intresserad av investeringar är ”How to invest” helt klart att rekommendera.

Staffan Salén är företagare och VD för Salénia AB.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla krönikor