Krönika Penningpolitik

Riksbanken fortsätter med extrema experiment

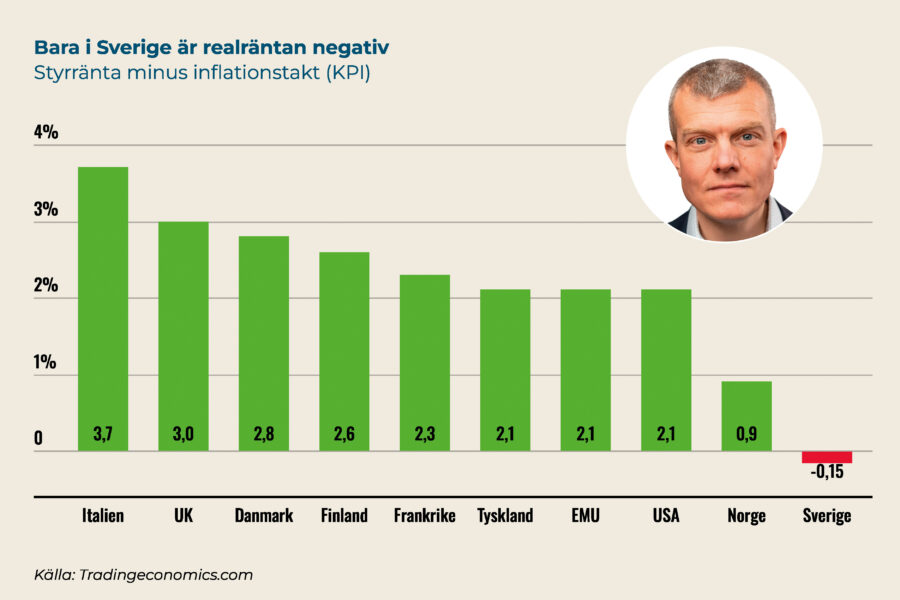

Studera de här staplarna en stund. Grafiken visar dagens realränta för tio olika ekonomier. Realräntan utgörs här av aktuell styrränta minus aktuell inflationstakt (KPI).

Sverige är alltså inte “landet lagom” utan tvärtom extremt. Samtliga länder har en tydligt positiv realränta, vilket är helt normalt och ett friskhetstecken. Utom Sverige, där realräntan är negativ. Orsaken är så klart att övriga länder har en inflationstakt som faktiskt har kommit ner mot målnivån 2% medan Sverige ligger närmare det dubbla.

EKONOMERNA ROPAR HEJ

En vanlig liknelse är att penningpolitik bör fungera som en aningen puritansk bartender. Målet är att plocka undan spriten (alltså höja räntan) innan festen (inflationen) spårar ur. Riksbankens direktion styrs inte av sådana tråkmånsar. Riksbanken var härom veckan istället först av alla jämförbara centralbanker med att återöppna spritskåpet (sänka räntan) trots att den svenska promillenivån (inflationen) ligger mycket högre än i övriga Norden, EU och USA.

Svenska bankekonomer ser inga problem med det här. Exempelvis Nordeas chefekonom Annika Winsth menar att promillenivån kommer falla ändå och att spritbuffén snarare borde vara ännu mer generös för att motverka en hotande baksmälla.

Är det klokt att ropa hej så tidigt? Jag tvivlar men kanske finns det dystra sakskäl i form av Sveriges relativt svaga BNP-tillväxt. Förra sommaren konstaterade jag i en liknande jämförelse att “bara Sverige flörtar med stagflation”, då vi stack ut med högst inflation och lägst BNP-tillväxt. Riktigt uselt.

SER VI EN DOOM LOOP NU?

Sommaren 2022 raljerade jag över Riksbankens vansinniga prognos att räntan skulle toppa på 1,8%. Det blev alltså drygt dubbla den nivån. I samma krönika återgav jag ett scenario från makrostrategen Andreas Steno Larsen som han kallar för en ”doom loop”.

- Stigande råvarupriser kan leda till…

- Inflationsoro som leder till…

- Köptryck på råvaror som ”inflationshedge” (åter till punkten 1 ovan, o.s.v.)

Vi är inte där idag men det finns tendenser. Guldpriset slår nya all-time-high och detsamma gäller kopparpriset. I Bloomberg-podden Odd Lots ger Carlyle Groups råvaru-guru Jeff Currie sin tolkning. Kopparn drivs av ESG-trender i dubbel bemärkelse. Efterfrågan skenar på grund av elektrifiering och utbudet hålls tillbaka av att miljöbyråkrater stoppar nya gruvor.

BRICS HAMSTRAR ALLT UTOM USD

Jeff Currie tror att guldet, likväl som kopparn och kanske oljan, stiger på grund av att BRICS-regeringar köper råvaror istället för USD. Det är dels en inflationshedge i linje med “doom loopen” ovan. Men det är också ett sätt att minska USA:s makt. Jag var inne på samma sak i höstas:

“Min farhåga är att Västvärldens fiender är mer synkroniserade än vi tror. Efter Rysslands anfall på Ukraina har nu Iran låtit sina marionetter Hamas anfalla Israel. Vad skulle hända om det nu var Kinas tur att anfalla Västvärlden? En sådan attack lär inte vara militär, därtill är insatserna alltför höga. Men hur lätt vore det inte för Kina, som är USA:s största kreditgivare, att börja sälja av sina amerikanska statsobligationer? Den attacken skördar inga liv men den skulle likväl kunna tillfoga USA och förtroendet för dollarn oerhörd skada.”

VÅR VÄRSTA FIENDE

Men vår värsta fiende är inte Kina, Iran eller ens Ryssland. Vi är vår egen värsta fiende. Det tror jag gäller de flesta, både dig och mig och företag och stater. Om vi kan förstå och styra vårt eget handlande så klarar vi oss nästan alltid bra. Och klarar vi inte det så drabbar det oss ofta värre än skadan från helt externa faktorer.

Vår samhällsekonomiskt värsta fiende 2024 går under samlingsnamnet flaskhalsar. Alltså “små” trögheter och brister i samhällsekonomin som tillsammans sätter sig som en propp och stoppar upp. Jag tror att Sveriges otaliga flaskhalsar kring utbildning, bostäder, arbetsmarknad och infrastruktur förklarar vår flört med stagflationen. Men mönstret går igen i hela Västvärlden.

STELA TYSKAR

“Särskild brist råder inom bygg- och äldrevårdssektorerna. 82% av tyska företag hittar inte de medarbetare de behöver – en siffra som har fördubblats det senaste decenniet. Under första kvartalet i år steg lönerna i Europas största ekonomi Tyskland med 6,4%”, skriver Afv om problemen i tysk ekonomi.

“‘Landet fungerar inte som det ska’, var slutsatsen i en undersökning citerad av Economist. Inte ens tågen går i tid.”

“Trög byråkrati, en felslagen energipolitik och att man hittills visat en viss självgodhet efter de goda åren, gör att det nu krävs omfattande policy-förändringar för att Tyskland ska komma på benen igen, enligt Economist.”

APOKALYPSENS REGELRYTTARE

Financial Times publicerade en fantastisk grafik härom dagen som visar antalet lagar och regleringar publicerade i “US Federal Register”. Antalet har gått från knappt 20 tusen stycken 1996 till idag snart 120 tusen (120 000!) lagar och regleringar. Jag förmodar att det utöver detta i USA finns lika mycket ytterligare byråkrati och regler på nivåerna delstat och county. Så glöm bilden av USA:s ekonomi avreglerad laissez-faire. Kurvan är likartad även i Europa. Antalet regleringar och byråkratiska hinder växer exponentiellt. Det här tror jag är en av de stora grundorsakerna till att ekonomin fungerar allt sämre.

Det är helt enligt skolboken att regulatorisk friktion ska leda till precis de brister och flaskhalsar som vi ser. Etablissemangets svar handlar dock inte alls om att förbättra samhällsmaskineriets funktionssätt. Den strukturellt ökade byråkratiseringen och friktionen har istället kompenserats med konstgjorda smörjmedel i form av kreditexpansion, ultralåga räntor och bitvis ohållbara budgetunderskott.

HÖG RISK ATT LITA PÅ RIKSBANKEN

Sverige har sedan länge uppenbara problem med allt detta utom just budgetunderskott. Nu säger Riksbanken och storbankerna att ekonomin går in i en Guldlock-saga av lagom tillväxt, lagom inflation och (snart) lagom ränta.

Att basera sina investeringsbeslut på Riksbankens prognoser om ränta, inflation och valuta har historiskt varit en väldig dålig idé. Samtidigt är börsen nu ganska högt värderad. Min slutsats är att man ska vara rätt försiktig den närmaste tiden.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla krönikor