Kommentar Kontraktstillverkning

Tillverkning på hemmaplan

TILLVERKNING I NÄROMRÅDET

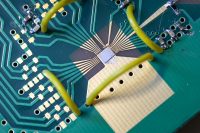

Marknaden för kontraktstillverkning spås växa med omkring 10% årligen framöver enligt branschbedömare. Bland annat drivet av ökat elektronikinnehåll och trender som exempelvis IoT (Internet of Things).

På senare år har alltfler bolag valt att flytta produktion från lågkostnadsländer, som exempelvis Kina, till Europa. Pandemin har säkerligen fungerat som en katalysator då bolagen värdesätter att ha produktionen på nära håll. Men även hållbarhetsaspekter med att ha produktionen på nära håll spelar in. Vidare påverkar också geopolitiska faktorer. Kriget i Ukraina leder troligen till att fler och fler bolag vill ha produktion i närområdet istället för länder som Kina.

Dessutom vill många bolag fokusera på kärnverksamhet i form av produktutveckling och försäljning och lägger därmed ut tillverkningen av produkterna till kontraktstillverkare.

Många av kontraktstillverkarna är beroende av den generella konjunkturutvecklingen. En del kunder har också egen produktion och använder kontraktstillverkare när efterfrågan är särskilt hög. För cirka 10 år sedan fanns det en hel del ledig kapacitet hos kontraktstillverkarna i Norden. I takt med att bolagen har ökat beläggningen har lönsamheten förbättrats.

Note (Köp)

Av de nordiska kontraktstillverkarna så värderas Note högst. Bolaget har uppvisat en mycket stark operativ utveckling de senaste åren och är inte beroende av någon enskild större kund. Bolaget största kunder står för cirka 6-7% av omsättningen. Största ägare i Note med 20% av aktierna är investeraren Johan Hagberg som tidigare var ordförande (numera ledamot) i Note. VD Johannes Lind Widestam äger aktier för cirka 100 Mkr.

Kitron (Köp)

Norska Kitron tillhör också en av de större kontraktstillverkarna i Norden. Kitron har också uppvisat fin tillväxt senaste åren. Största kundsegment är försvar och flyg (cirka 27% av omsättningen). Några exempel är på kunder är Kongsberg Defence & Aerospace, Lockheed Martin och Saab. Kitron borde få ett uppsving då efterfrågan för exempelvis Saab väntas vara hög kommande år med tanke på den geopolitiska oron världen över. Strax innan jul ifjol förvärvade Kitron det danska bolaget BB Electronics.

Hanza (Köp)

Hanza differentierar sig genom att utveckla fabriksparker eller tillverkningskluster, som de själva benämner det. Konkret har Hanza samlat olika tillverkningsteknologier på gemensam plats för att korta ledtider, minska miljöpåverkan, kostnader och beroendet av externa tillverkningspartners

Bolaget grundades 2008 av Erik Stenfors som fortsatt är VD och äger 1,3% av aktierna. Stenfors har också grundat Note. Största ägare är Systemair-grundaren Gerald Engström med cirka 24% av aktierna.

AQ Group (Neutral)

AQ Group har varit särskilt duktiga på att förvärva turn-around bolag, förbättra verksamheterna och öka tillväxten. Grundarna Per-Olof Andersson och Claes Mellgren är inte längre operativt aktiva men sitter i styrelsen och äger strax under 20% vardera av aktierna. AQ-duon äger också aktier i Note. Claes Mellgren sitter i Notes styrelse och äger 2,14% av aktierna medan PO Andersson äger 1,73%.

Scanfil (Neutral)

Finska Scanfil är Nordens största kontraktstillverkare sett till omsättning (cirka 8 miljarder kronor). Bolaget ägs i huvudsak av grundarfamiljen Takanen som har cirka 44% av aktierna. 2015 köpte Scanfil den svenska kontraktstillverkaren PartnerTech för drygt 440 Mkr.

Finska hisstilverkaren Kone är troligen en av Scanfils största kunder, kanske till och med den enskilt största. Under 2021 stod Scanfils största kund för cirka 18% av omsättningen. Medan bolagets tio största kunder tillsammans utgjorde 55% av koncernens intäkter.

Incap (Neutral)

En annan finsk kontraktstillverkare än snabbväxande Incap som också har högst rörelsemarginal av alla noterade nordiska kontraktstillverkare.

| Bolag | Största kund | Andel största kund | Kundberoende |

| Note | Okänd, sannolikt Plejd och Charge Amps | Ingen större än >7% | 54% (femton största) |

| Kitron | Redovisas inte | 9,9% | 24,2% (tre största) |

| Hanza | Redovisas inte | Ingen större än >10% | 47% (tio största |

| AQ Group | Redovisas inte | 14,5% | 28% (två största) |

| Scanfil | Redovisas inte (troligen Kone) | 18% | 55% (tio största) |

| Incap | Victron Energy (61%) | 61% | 69% (fyra största) |

| Inission | Redovisas inte | 10% | 70% (37 största) |

Den höga lönsamheten beror till stor del på att Incap har majoriteten av personalstyrkan i Indien. Där är arbetskraften som bekant mycket billig. 2021 betalde Incap cirka 74 000 kronor per anställd. Detta kan jämföras med finska börskollegan Scanfil som under 2021 betalade ungefär 317 000 kr per anställd jämförelsevis.

Incap är i hög grad beroende av storkunden Victron Energy. Det nederländska bolaget säljer lösningar för energieffektivisering och växer snabbt. Under 2021 stod Victron Energy för hela 61% av Incaps totala omsättning. Incap är således extremt beroende av Victron Energy ur flera perspektiv vilket är en tydlig risk.

Note har kanske den mest väldiversifierade kundbasen. Medan Incap är klart mest beroende av en enskild kund.

Konsolidering

De senaste åren har det skett en del konsolidering bland de nordiska kontraktstillverkarna. Det handlar främst om att mindre aktörer med några fåtal anläggningar har förvärvats av större spelare.

Märkeshändelserna är bland annat Scanfils förvärv av PartnerTech år 2015 samt Kitrons förvärv av BB Electronics. I snitt har transaktionerna skett till multiplar kring 0,4 gånger omsättningen. Nyligen förvärvade Inission en majoritetspost i finska Enedo (noterat på Finska börsen) för 0,6x omsättningen.

| Köpare | Förvärvsobjekt | Tidpunkt | Omsättning | EV/S-Multipel |

| Note | Dynamic Precision Solutions | Juli 2022 | ~140 Mkr | 0,5 |

| Inission | Enedo | Juli 2022 | ~430 Mkr | 0,6 |

| Kitron | BB Electronics | December 2021 | 1370 MNOK | 0,6 |

| Hanza | Beyers | Oktober 2021 | ~190 Mkr | 0,3 |

| Note | iPro | Juni 2021 | 320 Mkr | 0,4 |

| Hanza | SLP | Mars 2021 | ~150 Mkr | 0,5 |

| Hanza | Ritter | Juli 2019 | ~430 Mkr | 0,3 |

| Scanfil | HASEC-Elektronik | Maj 2019 | ~400 Mkr | 0,3 |

| Hanza | Toolfac | Januari 2019 | 80 Mkr | 0,4 |

| Kitron | API Defense USA | November 2018 | 255 MNOK | 0,5 |

| Note | Speedboard | November 2018 | 155 Mkr | 0,6 |

| Scanfil | PartnerTech | Maj 2015 | 2200 Mkr | 0,2 |

| Källa: Bolagsrapport, sammanställning Afv | Genomsnitt | 0,4 x | ||

I mitten av juni annonserades en storaffär då danska GPV, som ägs av investmentbolaget Schouw & Co, går samman med schweiziska Enics (som ägts av finska Ahlström Capital). Den nya sammanslagna koncernen kommer ha 7500 anställda med fabriker i 13 länder och en kombinerad omsättning på 7,2 miljarder danska kronor (drygt 10 miljarder SEK). Affären är värd cirka 6 miljarder kronor.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % |

| Note | 57,7 | 20,2 | 16,5 | 1,6 | 10,0 | 14,0 |

| Kitron | 3,4 | 12,7 | 12,3 | 0,9 | 7,0 | 11,0 |

| Hanza | 114,4 | 14,4 | 12,0 | 0,7 | 6,3 | 5,0 |

| AQ Group | -7,0 | 16,0 | 12,3 | 0,9 | 7,0 | 4,0 |

| Scanfil | -10,3 | 11,6 | 10,5 | 0,7 | 6,3 | 2,1 |

| Incap | 83,8 | 15,8 | 12,0 | 1,7 | 14,0 | 9,0 |

| Nolato | -37,0 | 16,3 | 13,6 | 1,4 | 10,5 | 5,8 |

| Inission | -20,5 | 9,3 | 7,1 | 0,5 | 6,6 | 5,0 |

| Enedo | -40,8 | 15,1 | 11,0 | 0,5 | 4,2 | 11,0 |

| Genomsnitt | 16,0 | 14,5 | 11,9 | 1,0 | 8,0 | 7,4 |

| Källa: Affärsvärlden (Note, AQ och Incap) / Factset (övriga) | ||||||

Rent operativt har Note uppvisat den mest imponerande utvecklingen senaste åren. Bolaget har vuxit organiskt med i snitt 15% per år senaste fyra åren. Bolaget är inte heller beroende av någon enskild större kund. Note växer snabbast organiskt och aktien handlas till en premie mot övriga sektorn. Risken är om multiplarna faller.

Marginalmässigt sticker Incap ut. Bolaget sitter definitivt i baksätet rent förhandlingsmässigt med tanke på det ohälsosamt stora beroendet av Victron Energy.

Våra favoriter är Note, Kitron och Hanza. Kitrons förvärv av BB Electronics breddar kundbasen ytterligare och bolaget borde gynnas av stor exponering mot försvarsindustrin kommande år.

Hanza uppvisar mycket fina marginaler på bolagets huvudmarknader (kring 9%). På Hanzas övriga marknader är marginalen cirka 5%. Vi tror att Hanza kan stärka marginalen inom övriga marknader succesivt. Gårdagens halvårsrapport från Hanza bekräftar att bolaget är på rätt spår och aktien steg cirka 12% på beskedet.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser