Kommentar Storskogen

Storskogen: Från serieförvärvare till serieavyttrare

| Kommentar Storskogen | |

| Vad: | Försäljning av bolag + nedskrivning |

| Aktien: | +3,5% |

| Råd: | Fortsatt neutral |

Storskogen (8,30 kr) är en serieförvärvare som sedan starten 2012 gjort över 200 förvärv. Hösten 2021 noterades Storskogen på Stockholmsbörsen. Teckningskursen var då 38,50 kr och börsvärdet hela 64 miljarder.

Vi på Affärsvärlden avrådde från att teckna aktier vid noteringen och har säljstämplat Storskogen flera gånger sedan dess.

I samband med bokslutet i februari i år rasade aktien 20% och VD tillika grundare Daniel Kaplan lämnade bolaget.

Vi skrev då att “förtroendet är nedkört i botten och aktiemarknaden ser möjligen “inte skogen för alla träd”. Underliggande värdet är gissningsvis en bra bit högre än vad aktiemarknaden för tillfället prisar in. Samtidigt råder det heller inga tvivel om att Storskogen är ett djärvt förvärvsbygge konstruerat under lågräntemiljö där aktieägarna fått betala ett högt pris senaste åren. Vi står fortsatt vid sidlinjen men aktien är inte särskilt svår att räkna hem rent värderingsmässigt.”

Upp 50% sedan bottennivåerna

Storskogen-aktien har återhämtat sig rejält sedan dess (+47%) men är trots det ned 10% från årsskiftet. Idag 26 juni meddelar Storskogen att de säljer nio affärsenheter till M Industrial Invest AB och gör samtidigt en nedskrivning på 920 Mkr relaterat förvärven som kommer belasta Q2 2024.

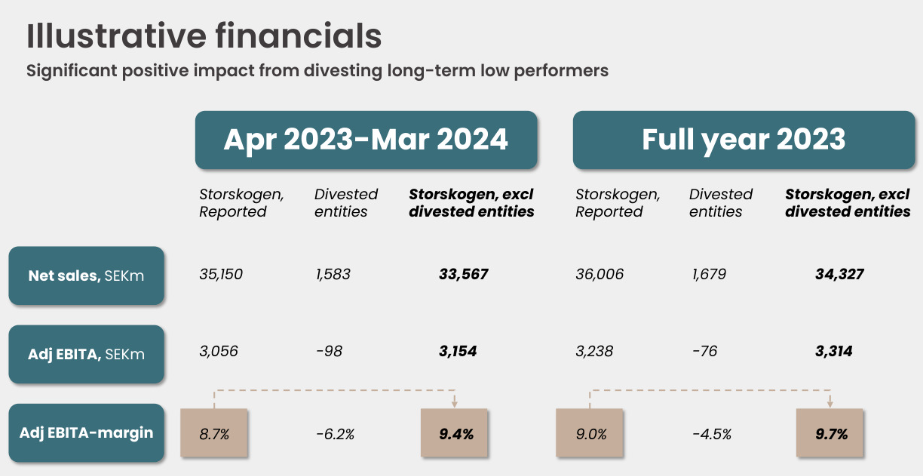

De nio affärsenheter som säljs hade en sammanlagd årsomsättning på 1583 Mkr med ett justerat Ebita på -98 Mkr per rullande tolv månader vid utgången av Q1 2024. På morgonens telefonkonferens uppgavs att rörelseresultat före av- och nedskrivningar (Ebitda) var -10 Mkr senaste tolv månaderna samt att kassaflödet för de avyttrade bolagen var negativt.

Bakgrunden till avyttringen är att Storskogen vill lägga mer tid och resurser på andra affärsenheter med större potential för lönsam tillväxt. Samtidigt som lönsamheten för koncernens kvarvarande verksamhet stärks.

Exklusive de avyttrade bolagen hade Storskogen (pro forma) en omsättning på 33 657 Mkr med en justerad Ebitda på 3154 Mkr. Det motsvarar en Ebita-marginal på 9,4% och är 0,7 procentenheter högre relativt innan avyttringen (8,7%).

Schyssta villkor – för köparna?

Köparna M Industrial Invest är ett bolag grundat 2023. De har gjort närmare 20 investeringar och 15 avyttringar under ledning av bolagets VD Daniel Martinwall. M Industrial verkar fokusera på att stötta och utveckla företag som står inför olika typer av utmaningar.

Upplägget vid försäljningen är komplicerat. Transaktionerna innebär att affärsenheterna övergår i ett nytt bolag där Storskogen äger en preferensaktie, som ger rätt till betydande del av vinsten i det nya bolaget och avyttringslikviden vid en framtida försäljning av bolagen till tredje part.

Tanken verkar alltså vara att M Industrial skall ta över driften och att de får rätt till ersättning/del av köpeskilling när bolagen så småningom säljs vidare till tredje part. Hela upplägget känns som ett slags svaghetstecken från Storskogens sida då de inte hittat en köpare som är beredd att köpa bolagen direkt.

Transaktionen väntas slutföras efter myndighetsgodkännande, senast i augusti. Affären är även villkorad av att innehavarna av Storskogens utestående obligationer godkänner vissa undantag från villkoren för obligationerna.

Storskogens tillförordnade VD Christer Hansson uppger i pressmeddelandet att de haft ett flertal intressenter och att “det som till slut gjorde att vi valde M Industrial Invest som motpart är att de bevisligen har en god förmåga att ta hand om den här typen av bolag in i sin nästa fas”.

| Två avyttrade bolag år 2023 | |

| Omsättning | 1195 Mkr |

| Ebita | 30 Mkr |

| Ebita-marginal | 2,50% |

| Köpeskilling/försäljningssumma | 450 Mkr |

| EV/Sales | 0,4x |

| EV/Ebita | 15,0x |

Elva bolag såldes ifjol

Under sommaren 2023 sålde Storskogen två bolag som tillsammans omsatte cirka 1,2 miljarder med svag lönsamhet (2,5% i marginal). Bolagen såldes för 450 Mkr vilket motsvarade 15x rörelsevinsten, även om vinsten var pressad. Totalt sett såldes elva bolag med en sammanlagd omsättning på knappt 1,9 miljarder under fjolåret.

Att Storskogen nu säljer fler bolag är ännu ett bevis på att det gick väl fort under lågräntemiljön då Storskogen hade en mycket aggressiv förvärvsstrategi. Att förvärva bolag som staplas på hög är i teorin inte särskilt svårt. Men i praktiken är det ofta betydligt svårare. Det gäller att kunna identifiera rätt typ av bolag, som styrs av rätt personer osv.

Några serieförvärvare som gjort det riktigt bra över tid är Addtech, Indutrade, Lifco och Lagercrantz.

Ett dussin förvärv ifjol

| År | Antal förvärv | Förvärvad omsättning | Organisk tillväxt |

| 2023 | 12 st | 597 Mkr | -3% |

| 2022 | 54 st | 11 916 Mkr | 12% |

| 2021 | 65 st | 12 200 Mkr | 17% |

| 2020 | 27 st | 3100 Mkr | -4% |

| 2019 | 27 st | 2800 Mkr | 6% |

| Totalt | 185 st | 30 613 Mkr | 6% |

Storskogens förvärv finns sammanfattade i tabellen intill. 2023 köptes ett dussin bolag som tillsammans omsatte knappt 600 Mkr (Storskogen betalade EV/Sales 1,4x samt 7,8x vinsten).

Vid utgången av första kvartalet 2024 uppgick Storskogens nettoskuld till 13,7 miljarder. Den finansiella nettoskulden som Storskogen själva lyfter fram (exkluderar minoritetsoptioner) uppgick till 11,5 miljarder jämförelsevis. Finansiell nettoskuld/Ebitda var 2,8x per 31 mars 2024, eller 3,3x Ebitda inklusive hela nettoskulden på 13,7 miljarder.

| Per 31 mars 2024 | Nettoskuld/Ebitda |

| Addlife | 3,8x |

| Storskogen | 3,3x |

| Lagercrantz | 1,7x |

| Lifco | 1,6x |

| Indutrade | 1,5x |

| Addtech | 1,4x |

| Snitt | 2,2x |

Nya obligationer

Fokus på sänkt skuldsättning

Att Storskogen fortsätter att sälja av verksamheter som har en klen lönsamhet är positivt. Men som sagt också ett bevis på den tidigare väl aggressiva förvärvsstrategin.

Ledningens ambition är att fortsätta sänka skuldsättningen för att på sikt kunna återgå till en förvärvsdriven tillväxt. Då förhoppningsvis i ett betydligt lugnare och mer rationellt förvärvstempo än förut.

På de oreviderade analytikerprognoserna för 2025E värderas Storskogen kring 7,5x rörelsevinsten (EV/Ebita). Det är inte särskilt högt men förklaras av aktiemarknadens låga förtroende för bolaget.

Serieförvärvaren Vestum som likt Storskogen också börjat avyttra bolag värderas kring 9x jämförelsevis. Medan börsens större serieförvärvare värderas kring 22-24x rörelsevinsten.

Sammantaget behåller vi vårt neutrala råd på Storskogen.

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebita 2025E | EV/Sales 2025E | Ebita-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Storskogen | -13% | 7,7x | 7,5x | 0,7x | 9,3% | 3,3% |

| Vestum | -4% | 11,7x | 8,8x | 1,0x | 11,0% | 3,7% |

| Bravida | -19% | 11,6x | 10,5x | 0,7x | 6,3% | 3,4% |

| Instalco | -16% | 14,8x | 13,1x | 1,0x | 7,9% | 6,0% |

| Addtech | 19% | 31,9x | 23,7x | 3,4x | 14,5% | 5,7% |

| Indutrade | 14% | 28,7x | 22,0x | 3,2x | 14,6% | 5,0% |

| Lagercrantz | 33% | 31,3x | 23,0x | 4,2x | 18,1% | 6,6% |

| Lifco | 30% | 32,0x | 22,7x | 5,1x | 22,6% | 7,0% |

| Genomsnitt | 6% | 21,2x | 16,4x | 2,4x | 13,0% | 5,1% |

| Källa: Affärsvärlden / Factset | ||||||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser