IPO-guiden Kommentar Qlucore

Qlucore: Mjukvarubolag till börsen

| Qlucore | Oktober 2021 |

| VD: | Carl-Johan Ivarsson |

| Styrelseordförande: | Pia Gideon |

| Teckningskurs: | 64,50 kr |

| Börsvärde: | 260 Mkr |

| Nettokassa efter IPO | 108 Mkr |

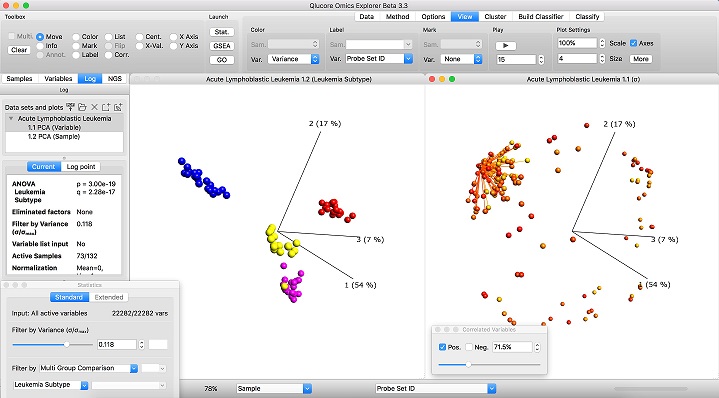

Qlucore (teckningskurs 64,50 kr) är ett mjukvarubolag som utvecklar och säljer lösningar för analys och visualisering av stora datamängder inom hälsovårdsområdet. Kunderna är universitet och läkemedelsbolag. Bolaget har två affärsområden/produkter nämligen Qlucore Omics Explorer samt Qlucore Diagnostics.

Huvudkontoret ligger i Lund. Qlucore har cirka 16 anställda. VD Carl-Johan Ivarsson är en av fyra medgrundare till Qlucore och äger aktier värda drygt 22 Mkr givet teckningskursen.

Produkt på marknaden sedan 2007

Inom marknaden för dataanalys (Qlucore Omics Explorer) bedriver Qlucores kunder forskning och de har behov av att analysera komplex data från till exempel experiment inom genetik (studier av arvsmassans uppbyggnad och funktion). Området kallas på branschspråk för bioinformatik. Qlucore grundades 2007 och har haft en produkt på marknaden sedan dess.

Bolaget är idag primärt verksamma inom affärsområdet för analysstöd. Qlucores produkt för analys av komplexa datamängder har idag mer än 200 kunder i 25 länder. Det finns över 900 vetenskapliga publikationer där kunderna refererar till användningen av Qlucores produkt.

Den senaste versionen (fjortonde sedan start) lanserade i mars 2021. Produkten licensieras till kunder mot en årsbaserad avgift som är baserad på antalet användare. Återköpsfrekvensen under de senaste tre räkenskapsåren har varit 87% i snitt. En konkurrensfördel är att programvaran sägs vara 77 gånger snabbare än konkurrenternas.

Under det brutna räkenskapsåret 2020/2021 som löper från 1 maj till 30 april omsatte bolaget 13 Mkr. Rörelseresultatet (Ebit) var -5,6 Mkr.

Tillväxtambitioner inom precisionsdiagnostik

Qlucores ambition är att växa inom bolagets andra affärsområde, precisionsdiagnostik med inriktning på cancer (Qlucore Diagnostics). Produkterna utgår från den egenutvecklade mjukvaran och skapar enligt Qlucore förutsättningar för snabbare, bättre och mer precis cancerdiagnostik.

Maskininlärning och AI gör det möjligt att analysera stora och komplexa datamängder och ger diagnostiska laboratorier och läkare bättre underlag för att ställa korrekt diagnos. Området kallas för precisionsdiagnostik och är en viktig förutsättning för införandet av precisionsmedicin (ofta kallat individuellt anpassad medicin). Qlucore avser att ansöka om CE-märkning för produkten.

Affärsmodellen för Qlucore Diagnostics är intäkt per test för klinisk diagnostik och för så kallad kompanjonsdiagnostik blir affärsmodellen royaltybaserad. I oktober 2021 planerar bolaget att lansera en ny produkt, kallad Qlucore Insights. Den delar funktionalitet med Qlucore Diagnostics men kommer inte genomgå regulatoriska godkännande utan enbart vara tillgänglig för forskningsändamål.

Emissionen

Qlucore emitterar nya aktier för 90 Mkr i samband med noteringen på First North. Inga befintliga aktier säljs. Efter emissionskostnader (5 Mkr) tillförs bolaget 85 Mkr. Emissionslikviden skall användas till följande:

- 70% (cirka 60 Mkr) – personal för utveckling och försäljning

- 20% (cirka 17 Mkr) – regulatoriskt arbete för att erhålla CE-märkning och FDA-godkännande

- 10% (cirka 8,5 Mkr) – generering av data tillsammans med partners för konstruktion av specifika diagnostiska moduler för olika cancertyper

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | Qlucore |

| Lista | First North |

| Omsättning rullande tolv månader | 13 Mkr |

| Antal anställda | 16 |

| Teckningskurs | 64,50 kr |

| Rådgivare | Stockholm Corp. |

| Storlek på erbjudande | 90 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 260 Mkr |

| Emissionskostnad | Cirka 5 Mkr (5,6% av erbjudandet) |

| Säkrad andel av IPO* | 83% |

| Investerare som ska teckna i IPO | Rutger Arnhult via M2 Asset Management, Eiffel Investment Group via bolag, John Fällström via Rothesay, Cantaloupe, Ej namngivna (83% i åtagande) |

| Garanter | – |

| Flaggor** | Tre flaggor |

| Sista teckningsdag | 2021-10-22 |

| Beräknad första handelsdag | 2021-11-11 (20 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Tre flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 381 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar tre flaggor i Qlucore

# Lång väntetid

Att teckna IPO-er innebär extra risker och risken ökar om man måste vänta länge från att aktier tecknas till att de börjar handlas. Av administrativa skäl tar det ofta 1-2 veckor eller mer innan småbolag börjar handlas. Om väntetiden är längre än 10 dagar så hissar Affärsvärlden varningsflagg för de IPO-er som är i den sämsta fjärdedelen i sin storleksklass.

Qlucore-aktien börjas handla 20 dagar efter sista anmälningsdag.

# Bristfällig information

Det är en varningsflagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknas också rejält vilseledande information.

“Qlucores prospekt saknar information om tidigare gjorda emissioner och teckningskursen i dessa. Det ser ut att ha skett en split i aktien men vi ser ingen information om sådan heller. Gällande teckningsoptionsprogram som finns för vd och anställda framgår bara teckningskursen före split och eftersom split inte framgår av prospektet går det inte att utläsa vad teckningskursen motsvarar idag. Någon utspädningseffekt för teckningsoptionen ser vi inte heller. Gällande teckningsåtagande framgår inte namnen för 28 av 75 Mkr som åtagandena omfattar. Prospektet är ett så kallat EU-tillväxtprospekt och sådana är begränsade till vad de får innehålla, men det brukar dock gå att få med informationen på något sätt. IPO-guiden hissar en dubbelflagga.

Qlucores VD Carl-Johan Ivarsson kommenterar:

– Information om aktiekapitalets utveckling är inte tillåtet att ha med i ett EU-tillväxtprospekt men efterfrågas av Nasdaq. Informationen kommer att inkluderas i ett tilläggsdokument som publiceras innan handel på Qlucore.com. Finansinspektionen efterfrågar enbart information om större aktieägare eller personer i styrelsen/ledning eller om någon person avser att teckna sig för 5 % eller mer. Övriga teckningsåtaganden kommer att publiceras i tilläggsdokumentet.”

Grundläggande granskning av alla noteringar via Affärsvärldens IPO-guide. IPO-guiden fokuserar på prospektet, villkoren, alla aktörerna och eventuella ”varningsflaggor” kopplade till själva erbjudandet.

Aktieanalyser som går direkt till Affärsvärldens prenumeranter med råd om man bör teckna aktien eller ej. Analyserna fokuserar på bolagsanalys och aktievärdering. Det här är en sådan analys men i en extremt förenklad form. Flödet av nya bolag är så skiftande att det ibland blir orimligt att göra ”fullskaliga” analyser. Så är fallet här. Nedan följer istället Affärsvärldens reflektioner och magkänsla efter en första genomläsning av prospektet.

AFFÄRSVÄRLDENS SYN PÅ Qlucore

Det här är ett utvecklingsbolag med befintliga men relativt små intäkter och med högtflygande planer. Vi ser det som en förhoppningsaktie. Affärsvärlden har gjort en begränsad granskning av Qlucore och sammanfattar kort några intryck.

Befintlig försäljning. Att Qlucore har befintlig försäljning inom affärsområde dataanalys (Qlucore Omics Explorer) och en bred kundbas är ett plus. Bolaget har haft produkter på marknaden sedan 2007. Återköpsfrekvensen på 87% talar för att kunderna använder produkten i hög grad och verkar nöjda. Ännu lägre churn hade såklart varit bättre. Tillväxtrenden har inte heller varit helt spikrak.

Tidig fas. Inom det andra affärsområdet Qlucore Diagnostics (precisionsdiagnostik med inriktning på cancer) verkar marknadspotentialen stor men bolaget har ännu ingen regulatoriskt godkänd produkt ute på marknaden. Bolaget hoppas på godkänd CE-märkning mitten av år 2023. Arbetet med FDA-godkännande väntas starka 2024. Regulatoriska godkännande tar ofta längre tid än man initialt trott.

Höga mål. Qlucores finansiella mål är en försäljning på 300 Mkr år 2026 med en rörelsemarginal över 40%. Skulle bolaget vara i närheten av att nå målet kommer aktien bli en mångdubblare. Samtidigt gäller det att vara realistisk. Det är kul med ambitiösa bolag men målsättningen känns spontant också aggressiv, i vart fall omsättningsmässigt. Qlucore är ett mjukvarubolag och givet att bolaget når tillräcklig skala kan marginalerna bli höga. 40% är inte orimligt.

Insynsägande. Nyckelpersoner äger cirka 19% av aktierna i bolaget. VD Carl-Johan Ivarsson äger som tidigare nämnt aktier värda drygt 22 Mkr. Ivarsson har bakgrund på Ericsson. Ordförande Pia Gideon äger drygt 25 400 aktier (cirka 1,6 Mkr). Styrelseledamot och medgrundare Thoas Fioretos äger aktier värda 11,8 Mkr. Fioretos har även grundat Cantaria som är noterat på Stockholmsbörsens Mid Cap-lista. I styrelsen sitter också Johan Thiel, förmodligen mest känd som tidigare VD för Mips. Thiel äger 10 000 aktier.

Teckningsåtagarna. Största teckningsåtagare är fastighetsprofilen Rutger Arnhult via sitt bolag M2 Asset Management. Arnhult tecknar aktier för 27 Mkr och blir efter emissionen största ägare i bolaget. Enligt ägardatabasen Holdings är Arnhults börsaktier värda nästan 32 miljarder kronor. Att Qlucore har en huvudägare med djupa fickor är ett plus i kanten. Grundarna av börsraketen Sinch tecknar genom deras holdingbolag Cantaloupe aktier för 5 Mkr i emissionen. Andra teckningsåtgare är det Parisbaserade investmentbolaget Eiffel Investment Group. Fransmännen var bland annat tidiga investerare i Sedana Medical och är sjätte största ägare i medicinteknikbolaget C-Rad.

Värderingen. Qlucore får ett börsvärde på 260 Mkr efter IPO givet teckningskursen och har en nettokassa på drygt 100 Mkr. Affärsvärlden samlade intryck efter en kort översikt är att bolagets produkter verkar uppskattade. Potentialen inom precisionsdiagnostik med inriktning på cancer är lockande men vägen till kommersiell framgång också lång.

Vi har ingen stark åsikt om aktien och landar i en neutral hållning. Möjligen kan Rutger Arnhult och Sinch-grundarnas teckningsåtagande skänka nog med stjärnglans för att noteringen skall bli bra. Det skall också nämnas att från sista anmälningsdag (fredag 22 oktober) till första handelsdag i november är 20 dagar. Det har föranlett en flagga i IPO-guiden granskning.

AFFÄRSVÄRLDENS SLUTSATS

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

1 eller 2 = Sälj

3 eller 4 = Neutral

5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser