Kommentar Nolato

Nolato: Nya mål

| Kommentar Nolato | |

| Vad: | Nya mål |

| Aktien: | +2% |

| Råd: | Neutral |

Nolato (60 kr) är en kontraktstillverkare som utvecklar och tillverkar produkter i polymera material som plast, silikon och TPE (gummiliknande material).

Det handlar om allt från förpackningslösningar för läkemedel och kosttillskott, till komponenter till mobiltelefoner och läsplattor samt diverse produkter till fordonsindustrin.

Novo Nordisk, Ericsson och Volvo är några välkända kunder. Europa är största marknad (59% av omsättningen) följt av Nordamerika (30%) och Asien (11%). Vår senaste analys från i höstas finns länkad intill.

Nya mål

Igår (13 februari) anordnade Nolato en kapitalmarknadsdag och presenterade nya finansiella mål. Aktien var upp drygt 2% på beskedet igår och stiger ytterligare några procent idag.

- Ambitionen är att den årliga organiska tillväxten ska överstiga 8% över en konjunkturcykel. De senaste fem åren har tillväxten varit runt 5% per år i snitt. Tidigare hade Nolato inget explicit tillväxtmål.

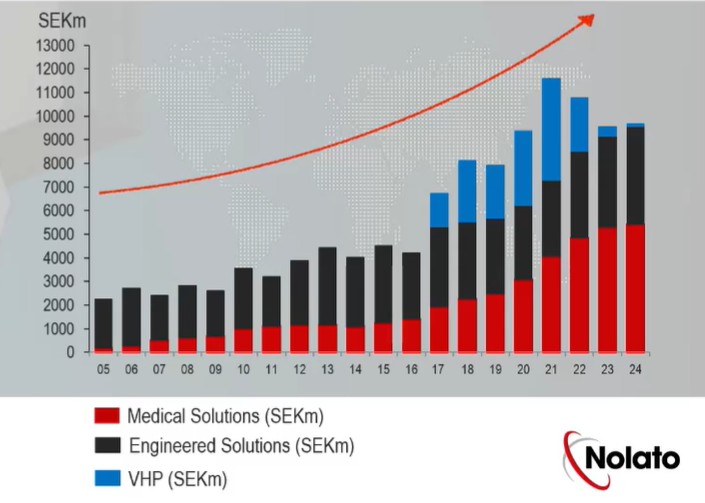

Den organiska tillväxten har varierat en hel del på grund av att Nolato har fasat ut produkter inom e-cigaretter (så kallade Vaporiser Heating Products, VHP). Se den blå färgen i bilden intill.

Nolato var tidigare den enda leverantören till British American Tobacco (BAT) e-cigaretter. Våren 2023 ändrade BAT sitt upplägg med tillverkningspartner och använder numera flera olika kontraktstillverkare (på branschspråk kallat dual-sourcing).

Sedan år 2024 organiserar Nolato verksamheten i två områden. De tidigare affärsområdena Integrated Solutions och Industrial Solutions har slagits ihop och kallas numera Engineered Solutions (44% av omsättningen). Inom affärsområde Engineered Solutions står fordonsindustrin för en dryg fjärdedel av intäkterna. Andra stora områden är materials, hygien och konsumentelektronik. Marknaden växer typiskt sett 2-3% per år.

Koncernens andra affärsområde är Medical Solutions (56%). Stora kundsegment är endoskopi och allmän kirurgi, in-vitro diagnostik, drug delivery och läkemedelsförpackningar. Här är marknadstillväxten 4-5%.

Höjt marginalmål

Målet avseende Ebita-marginal höjs från 10 till 12% på koncernnivå över en konjunkturcykel.

2024 tjänade Engineered Solutions 9,6% (6,3) medan Medical Solutions hade 10,8% (9,9). På kapitalmarknadsdagen lyfte CFO Per-Ola Holmström fram att från nuvarande marginalnivåer så ska Engineered Solutions stärka sin marginal med knappt 2 procentenheter medan Medical Solution ska bättra sin marginal med över 2 procentenheter. Vilket kombinerat ska möjliggöra 12% på koncernnivå.

Tidigare finansiella mål

- Målsättningen är att, över en konjunkturcykel, uppnå en kassagenerering som överstiger 75% av EBIT-resultatet, mätt som kvoten av kassaflödet efter investeringar och EBIT-resultatet.

- Målsättningen är att soliditeten över en konjunkturcykel ska överstiga 35%.

Vidare är ambitionen att avkastningen på sysselsatt kapital ska överstiga 15% över en konjunkturcykel. Ambitionen är att dela ut mer än 50% av resultatet efter skatt beaktat bolagets “långsiktiga utvecklingsmöjligheter, finansiella ställning och investeringsbehov”, vilket är oförändrat mot tidigare. Vid bokslutet i februari föreslog styrelsen en utdelning på 1,50 kr per aktie (1,50) motsvarande 404 Mkr. Det motsvarar 61% av vinsten.

Ledningen uppgav att investeringsbehovet (Capex) för 2025 ligger på 800-850 Mkr. Över tid väntas investeringarna (exempelvis nya maskiner och liknande) uppgå till runt 5% av koncernens totala omsättning.

Stark balansräkning

Vid årsskiftet hade Nolato en nettoskuld (exklusive leasing och pensionsskulder) på 671 Mkr (895) motsvarande 0,4 gånger Ebitda (0,7).

Ledningen uppger att de ser möjligheter att expandera vidare genom tilläggsförvärv. Det verkar främst handla om att stärka upp och bredda kunderbjudandet med fler tillverkningstekniker för att kunna erbjuda kunderna ett mer heltäckande erbjudande. På en fråga på kapitalmarknadsdagen nämndes exempelvis kontraktstillverkare inom metall och elektroniktillverkning (EMS) som tänkbara förvärvskandidater. Ledningen tittar på förvärv inom båda affärsområdena.

I pressmeddelandet sa VD Christer Wahlquist ”Under ett par utmanande år med effekter från pandemin i form av nya konsumtionsmönster, kostnadsinflation och störningar i försörjningskedjor har vi skapat en global plattform med kapacitet att expandera. Vi ska nu fortsätta Nolatos strategiska resa med ökad lönsam tillväxt i fokus. Vidare har vi en stark finansiell ställning som ger oss handlingsfrihet och möjliggör investeringar i såväl nya kundprojekt som kompletterande förvärv”.

| Analytikerkonsensus | 2024 | 2025 | 2026 | 2027 |

| Omsättning | 9664 Mkr | 10 196 mkr | 10 900 Mkr | 11 728 Mkr |

| Tillväxt Y/Y | 1,2% | 5,5% | 6,9% | 7,6% |

| Ebita | 958 Mkr | 1081 Mkr | 1219 Mkr | 1350 Mkr |

| Ebita-marginal | 9,9% | 10,6% | 11,2% | 11,5% |

Knappt 7% årlig tillväxt

Kommande tre år (2025-2027) räknar analytikerkollektivet med 6,7% årlig tillväxt i snitt, vilket alltså är cirka 1,3 procentenheter lägre relativt Nolatos tillväxtmål.

Marginalmässigt räknar analytikerna med 10,6% i år och 11,5% i slutet av prognoshorisonten. Det är något lägre än Nolatos mål på 12%.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för 1 Mkr. Inga försäljningar finns registrerade.

Nolato brukar värderas till en premie mot de övriga nordiska kontraktstillverkarna som i många fall är mer renodlade EMS-bolag. Så är fallet även för tillfället. På analytikerprognoserna på 2026E värderas Nolato till 14x rörelsevinsten (EV/Ebita). 2027E är värderingen 12,6x (givet 11,5% marginal).

Skulle Nolato växa i linje med tillväxtmålet (8% per år) och nå marginalmålet 2027E på 12%, värderas aktien i så fall till runt 11,5x rörelsevinsten.

Nolato är ett välskött bolag. De nya finansiella målen är på det stora hela inga större nyheter då konsensus sedan tidigare ligger ungefär i linje med målen. Vi har ett neutralt råd på aktien.

| Bolag | Avkastning 1 år % | P/E 2026E | EV/Ebit 2026E | EV/Sales 2026E | Ebit-marginal 2026E % | Årlig tillväxt 2026E-2027E % |

| Nolato* | 38% | 17,8x | 14,0x | 1,6x | 11,5% | 7,2% |

| AQ Group | 56% | 19,6x | 15,5x | 1,5x | 9,5% | 7,6% |

| Hanza | 35% | 10,9x | 8,4x | 0,6x | 7,7% | 8,4% |

| Incap | 24% | 12,1x | 8,1x | 1,0x | 12,3% | 7,6% |

| Inission | -3% | 7,8x | 8,5x | 0,6x | 7,0% | 4,9% |

| Kitron | 30% | 15,0x | 12,7x | 1,2x | 9,1% | 13,3% |

| Note | 23% | 13,8x | 10,8x | 1,1x | 10,3% | 10,7% |

| Scanfil | 8% | 11,9x | 9,5x | 0,7x | 7,1% | 5,8% |

| Gerresheimer | -25% | 11,9x | 10,7x | 1,4x | 13,0% | 8,9% |

| Genomsnitt | 21% | 13,4x | 10,9x | 1,1x | 9,7% | 8,3% |

| Källa: Affärsvärlden / Factset | *Ebita | |||||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser