Kommentar Inission

Inission: ”Nya Note”

Inission (38,70 kr) är en kontraktstillverkare som erbjuder tillverknings- och logistiktjänster inom avancerad industrielektronik. Kunderna utgörs bland annat av bolag inom medicinteknik, fordonsindustri och mätinstrument.

Tillväxtstrategin går till stor del ut på att göra förvärv men även att växa organiskt. Inission har gjort 15 förvärv sedan 2008.

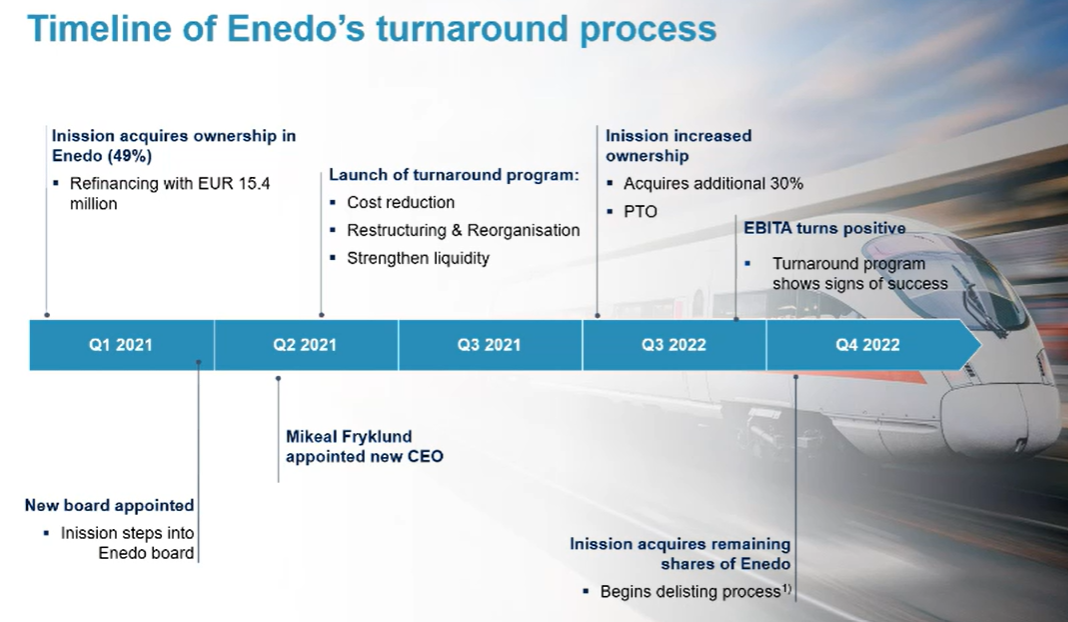

Under hösten 2022 har bolaget varit i slutfasen av förvärvet av finska Enedo. Inission äger nu över 96% av bolaget.

Enedo tillverkar och säljer strömförsörjningsaggregat och tillhörande system och är alltså ingen kontraktstillverkare utan har egna produkter. Bolaget är fortsatt noterat i Helsingfors men kommer avnoteras så småningom.

Vår analys om Inission från i höstas finns länkad här intill.

Kapitalmarknadsdag och mål

Idag anordnar Inission en kapitalmarknadsdag och presenterar finansiella mål. Aktien är i skrivande stund upp drygt 8% på beskedet (aktier för cirka 0,5 Mkr omsatt).

Målen för 2023 är följande:

- Omsättning omkring 2 000 Mkr (1500 Mkr för affärsområde Inission samt 500 Mkr för Enedo)

- Justerad Ebita-marginal över 6% (6,6% affärsområde Inission, 4,0% för Enedo)

- Soliditet: >30% (32,2% per 30 september 2022).

- Utdelning: upp till 30% av årets resultat

På pro forma-basis Q3 2022 omsatte Inission och Enedo 1726 Mkr med ett Ebita-resultat på 45 Mkr, motsvarande 3% marginal. I vår analys från i höstas räknade vi med drygt 1800 Mkr i omsättning och 3,5% i marginal år 2023.

Målet för 2023 är nu alltså att omsätta 2 miljarder vilket implicit innebär 16% tillväxt jämfört med proforma Q3 2022. Skulle Inission nå 6% marginal i år värderas aktien till runt 9 gånger rörelsevinsten på innevarande år.

| Grovskiss givet finansiella mål nås i år | 2023E | 2024E | 2025E |

| Omsättning | 2 000 | 2 200 | 2 420 |

| – Tillväxt | +16% | +10% | +10% |

| Rörelseresultat (justerad Ebita) | 120 | 154 | 194 |

| – Rörelsemarginal | 6,0% | 7,0% | 8,0% |

| Resultat efter skatt | 81 | 107 | 140 |

| Vinst per aktie | 3,86 | 5,10 | 6,63 |

| Direktavkastning | 0,0% | 0,0% | 0,0% |

| Operativt kapital/omsättning | 27% | 27% | 27% |

| Nettoskuld/EBITA | 1,9 | 1,2 | 0,5 |

| P/E | 10,0 | 7,6 | 5,8 |

| EV/EBITA | 8,7 | 6,5 | 4,7 |

| EV/Sales | 0,5 | 0,5 | 0,4 |

| Kommentar: Rörelseresultat avser justerad Ebita, alltså exklusive immateriella förvärvsavskrivningar. | |||

Inissions grundarduo tillika huvudägare Fredrik Berghel och Olle Hulteberg som är VD respektive ordförande/marknadschef presenterade även mål på medellång sikt.

- Omsättningstillväxt: >15% årlig tillväxt, varav 10% organisk tillväxt och 5% genom förvärv

- Justerad EBITA-marginal: >9%

- Soliditet: >30%

- Utdelning: upp till 30% av årets resultat

Vidare är bolagets ambition att nettoskulden i relation till justerad Ebitda på rullande tolv månader inte skall överstiga 2,5 gånger. Vid utgången av Q3 var kvoten 2,9 gånger jämförelsevis.

Som vi skrev i vår analys i höstas är Inission-duon riktiga experter på turn-around-bolag. Ledningen var med och styrde upp den finska kontraktstillverkaren Incap för ett antal år sedan. Incap är nu Nordens mest lönsamma kontraktstillverkare.

VD Fredrik Berghel framhävde att turn-around projektet med Enedo nu är avslutat. I Q3 2022 gjorde Enedo vinst på Ebita-nivå för första gången på många år. Marginalen var 2,3%. Inissions mål för 2023 med 6% marginal på koncernnivå innebär att Enedo skall tjäna runt 4% på årsbasis i år. Det låter inte alls omöjligt. Inission har visserligen inte presenterat bokslutet för 2022 ännu. Men troligen stärkte Enedo även marginalen under fjärde kvartalet 2022.

| Enedo | Q1-Q3 2022 | Q1-Q3 2021 | R12M Q3 22 | 2021 |

| Omsättning | 343 Mkr | 268 Mkr | 449 Mkr | 370 Mkr |

| Tillväxt | 23,4% | -9,3% | 16,2% | -5,5% |

| Ebita | -4 Mkr | -47 Mkr | -28 Mkr | -65 Mkr |

| Ebita-marginal | -1,2% | -17,5% | -6,2% | -17,5% |

På medellång sikt (några år) är ambitionen att Enedo skall tjäna 7% i Ebita-marginal. Långsiktigt finns ambitioner att tjäna över 10% marginal. Enedo är trots allt ett produktbolag och det finns flera liknande bolag som säljer strömförsörjningsaggregat som tjänar tvåsiffriga marginaler.

Enedo har en fabrik i Tunisien och tanken är att göra den till en fristående EMS (kontaktstillverknings)-enhet och på så sätt kunna utvinna synergier från bolagets befintliga kontraktstillverkningsdel i form av “gamla Inission”.

| Inission | Q1-Q3 2022 | Q1-Q3 2021 | R12M Q3 22 | 2021 |

| Omsättning | 989 Mkr | 716 Mkr | 1277 Mkr | 1003 Mkr |

| Tillväxt | 38,2% | -8,2% | 28,3% | -5,3% |

| Ebita | 59 Mkr | 39 Mkr | 73 Mkr | 53 Mkr |

| Ebita-marginal | 6,0% | 5,4% | 5,7% | 5,3% |

För att nå målet så siktar ledningen på att gamla Inission skall tjäna 6,6% i Ebita-marginal år 2023. På R12M per Q3 2022 var marginalen 5,7% jämförelsevis. Samt 6,0% första nio månaderna 2022.

Den stora utmaningen blir att få upp marginalen i Enedo. Men av utvecklingen under Q3 att döma så är bolaget på rätt spår.

På kapitalmarknadsdagen kom det en fråga om konkurrenssituationen i Norden. Inission lyfte fram Note som en central konkurrent på den svenska marknaden. Bland onoterade bolag nämndes OrbitOne (omsätter runt 1 miljard och tjänade 3% år 2021) samt Leab Group (tjänar 7-10% och ägs av börsnoterade Lifco).

Många av de nordiska kontraktstillverkarna gynnas som sagt av att kunderna vill ha produktionen i närområdet istället för i exempelvis Kina. Marknadstillväxten spås vara cirka 7% per år framöver och drivs bland annat av ökad elektrifiering och digitalisering.

Fokus på lönsamma bolag

VD Fredrik Berghel lyfte fram att Inission kommer fokusera på att förvärva välfungerande och lönsamma bolag. Att köpa ett bolag som går med vinst är enklare ur många perspektiv. Kunderna och leverantörerna är oftast betydligt mer nöjda relativt turn-around-bolag likt Inission. Risknivån är också lägre.

På kort sikt kommer ledningen troligen fortsatt ha fokus på att få ordning på marginalerna för Enedo. I takt med att Inission blivit ett större bolag får ledningen numera kontinuerliga förfrågningar om tänkbara förvärvsobjekt. Inission vill expandera vidare i både Norge och Finland samt även till Danmark (där Inission inte har någon fabrik idag). Gällande vidare expansion till Europa så verkar Benelux-länderna vara prioritet i första hand.

Historiskt sett har Inission gjort cirka ett förvärv per år. Troligen blir ett nytt förvärv inte aktuellt förrän under hösten 2023 eller under 2024. Samtidigt var ledningen tydliga med att de kommer agera på förvärvsmöjligheter om de stöter på något intressant bolag .

Stark orderbok

Ledningen framhävde också att visibiliteten är bra med en stark orderbok. Stora delar av 2023 är intecknat med orders, var budskapet. Inission har än så länge inte märkt av någon inbromsning av efterfrågan utan ser tvärtom en fortsatt tillväxt i orderboken.

| Bolag | Rörelsemarginal R12M | Mål rörelsemarginal |

| Inission | 3% | >9% |

| Note | 9,5% | >10% |

| Kitron | 6,2% | >8% |

| Hanza | 5,9% | >8% |

Bolagets långsiktiga marginalmål på 9% är ungefär i linje med andra branschkollegor. Note siktar på 10% och ligger redan idag strax under den nivån. Kitron och Hanza tjänar runt 6% och siktar på 8% på sikt.

Når Inission sina mål för 2023 värderas aktien till en kraftig rabatt mot andra kontraktstillverkare. Jobbet behöver dock göras och ledningen är tydliga med att många saker behöver bli lite bättre och lönsamheten stärkas. Att insynspersoner äger mycket aktier är ett plus.

Lyckas Inission växa 10% per år (i linje med bolagets organiska tillväxtmål) och nå 8% marginal år 2025 är värderingen runt 5 gånger rörelsevinsten. Det är lågt. Note har under de senaste åren uppvisat stark tillväxt med stigande marginaler och har belönats kraftigt på börsen. Inission har potential att bli “nya Note”.

Den stora risken är att konjunkturen vänder ned. Likviditeten i aktien är heller inte superbra.

Inission har marknadstillväxten i ryggen och verkar vara något på spåren med Enedo-förvärvet. Vi köper in en post till Afv-portföljen motsvarande 4,5% av portföljvärdet.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| Inission (givet mål) | 14,7 | 10,0 | 8,7 | 0,5 | 6,0 | 10,0 |

| Note | 9,2 | 20,7 | 15,5 | 1,5 | 9,9 | 12,0 |

| Kitron | 4,8 | 13,6 | 12,6 | 0,9 | 7,4 | 8,0 |

| Hanza | 23,2 | 14,4 | 12,9 | 0,8 | 6,4 | 3,8 |

| Nolato | -41,2 | 18,8 | 16,2 | 1,5 | 9,2 | 5,2 |

| Scanfil | -3,0 | 12,3 | 11,4 | 0,7 | 6,2 | -0,2 |

| Incap | 26,7 | 15,0 | 11,3 | 1,7 | 15,2 | 9,4 |

| Genomsnitt | 4,9 | 15,0 | 12,7 | 1,1 | 8,6 | 6,9 |

| Källa: Affärsvärlden / Factset | ||||||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser