Kommentar Fasadgruppen

Fasadgruppen: Tänjer på finansmålen

| Kommentar Fasadgruppen | |

| Vad: | Q3-rapport och miljardförvärv |

| Aktien: | +10% sedan beskedet |

| Råd: | Fortsatt neutral men ökad oro över skuldsättningen |

Nyligen presenterade Fasadgruppen (50 kr) ett stort brittiskt förvärv av bolaget Clear Line. Aktien rusade 11% på beskedet. Samtidigt presenterades även preliminära siffror för Q3 men dessa imponerande inte särskilt, så mest var det nog förvärvet som marknaden tycktes uppskatta. Den fastställda Q3-rapporten släpptes idag, 31 oktober.

| Fasadgruppens Q3 | Q3 2024 (utfall) | Q3 2024 (estimat) | Q3 2023 |

| Omsättning | 1 202 Mkr | 1 332 Mkr | 1 259 Mkr |

| – tillväxt | -5% | +6% | +4% |

| Justerad Ebita | 93 Mkr | 91 Mkr | 119 Mkr |

| – marginal | 7,7% | 6,8% | 9,4% |

| Resultat efter skatt | 29 Mkr | 46 Mkr | 61 Mkr |

Svaga finanser

Fasadgruppen har under hela sin tid som börsnoterat företag jobbat med ganska hög skuldsättning. Detta tillsammans med stigande räntor och avsvalnande byggkonjunktur blev en blodig kombination som fått aktien på fall.

Under hela 2024 har skuldsättningen (nettoskuld/justerad Ebitda) legat över det finansiella målet. Trots det har bolaget drivit igenom ytterligare fyra nya förvärv under året, medräknat det senaste. Det var huvudskälet till vår kritik mot Fasadgruppen i augusti, se länk bredvid. Vid utgången av tredje kvartalet var skuldsättningen 3,5 gånger vilken kan jämföras med det finansiella målet att ligga under 2,5 gånger.

Nytt miljardförvärv

Den 29 oktober meddelades som sagt att bolaget genomför ytterligare ett förvärv. Det handlar om brittiska Clear Line som köps för totalt 120 miljoner pund, motsvarande närmare 1,7 miljarder kronor. Säljare är bolagets anställda och ledning.

Något som sticker ut med Clear Line är de enormt höga marginalerna kring 40% senaste åren. Bolaget beskrivs som en ”aktör inom design och arbeten på fasad och klimatskal i Storbritannien”. Clear Line verkar, till skillnad från Fasadgruppen som normalt endast är utförare, även hjälpa kunderna med konsultation och projektering. Även så framstår marginalerna som väldigt höga.

Komplicerat upplägg

Det nya förvärvet genomförs med ett komplicerat upplägg. Fasadgruppen betalar 51 miljoner pund kontant, ytterligare 15 miljoner via säljarrevers (lån från säljarna som i det här fallet kommer kvittas mot nyemitterade aktier) samt 53 miljoner pund i form av preferensaktier i ett nybildat lokalt ägarbolag.

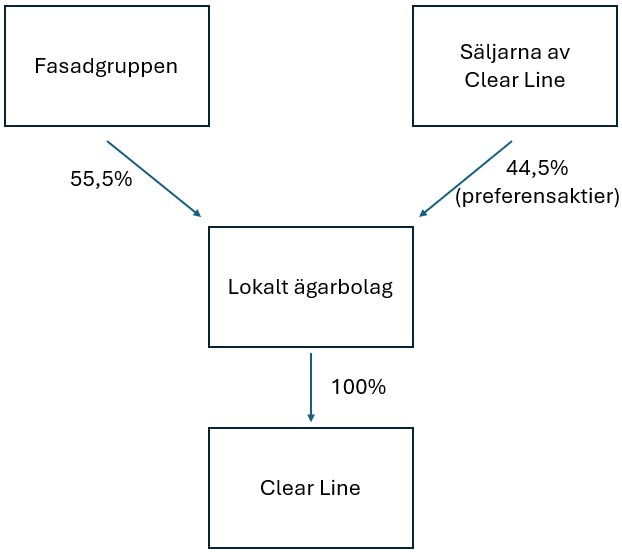

Den sista biten är den mest intressanta. Upplägget innebär nämligen att man bildar ett nytt ägarbolag till Clear Line där säljarna av bolaget kommer ha preferensaktier som ger rätt till utdelning motsvarande cirka 44,5% av vinsten i Clear Line, enligt ägarstrukturen i bilden bredvid.

Skuldsättning faller men hävstång ökar

Som följd av förvärvet menar Fasadgruppen att bolagets skuldsättning (nettoskuld/justerad Ebitda) faller från 3,5 till 3,0 gånger.

Det stämmer kanske med hur bankerna beräknar nyckeltalen – som kan ta stöd mot att preferensaktierna är efterställda banklånen – men är inte på något sätt en rättvis beskrivning av den ekonomiska verkligheten.

För att komma fram till nyckeltalet räknar nämligen Fasadgruppen in 100% av rörelseresultatet i Clear Line – trots att säljarna alltså fortfarande har rätt till 44,5% av Clear Lines vinster.

Säljarna har rätt bli utköpta

Till saken hör också att Clear Line-säljarna fått säljoptioner som innebär att de kan tvinga Fasadgruppen att köpa ut resten av aktierna för uppemot 80 miljoner pund, motsvarande drygt 1,1 miljarder kronor. Detta kan ske i två steg – en mindre del efter 2026 och en större del efter utgången av 2028.

Fasadgruppen har själva köpoptioner som enligt samma villkor ger bolaget möjlighet att köpa ut säljarna. Det slutgiltiga priset för preferensaktierna kommer baseras på Clear Lines genomsnittliga Ebitda-resultat under 2024-2026 respektive 2026-2028.

På det här viset kan man säga att hela upplägget med preferensaktierna påminner om en slags tilläggsköpeskilling. Och med vårt normala sätt att räkna skuldsättning, som inkluderar tilläggsköpeskillingar, så faller skuldsättningen inte alls till 3,0 gånger som följd av förvärvet – utan stiger snarare till 4,0 gånger.

Att låna pengar av säljarna trollar inte bort riskerna

På pluskontot finns å andra sidan aktiens låga värdering kring 9-10 gånger nuvarande pressade rörelseresultat (EV/Ebita) inklusive förvärvet. Det gör Fasadgruppen till en återhämtningskandidat när byggkonjunkturen vänder till det bättre. Clear Line verkar vara ett välskött bolag som förvärvas till bra finansieringsvillkor där mycket av utbetalningarna skjuts på framtiden.

Man ska dock inte luras att tro att riskerna försvinner bara för att man lånar pengarna av säljarna och sedan väljer att bortse från den skulden i beräkningarna av olika skuldsättningsmått.

Stora förvärv är en risk i sig och Clear Line kommer stå för närmare hälften av den sammanslagna koncernens rörelseresultat. Verksamheten är projektbaserad och beroende av byggkonjunkturen och bolaget verkar dessutom på en marknad där Fasadgruppen inte finns sedan tidigare. Allt detta ökar risknivån.

Det komplexa upplägget med preferensaktier verkar mest designat för att göra det möjligt för Fasadgruppen att förvärva ett bolag i större storleksordning än man egentligen mäktar med. Vi tycker bolaget tänjer på begränsningarna i de egna finansiella målen och har sett alltför mycket av den varan senaste åren för att lockas av Fasadgruppen.

| Tio största ägare i Fasadgruppen | Värde (Mkr) | Andel |

| Connecting Capital | 251 | 10,2% |

| Swedbank Robur Fonder | 190 | 7,7% |

| Capital Group | 124 | 5,0% |

| Tredje AP-fonden | 107 | 4,3% |

| Amiral Gestion | 105 | 4,2% |

| KFAB Förvaltning AB | 99 | 4,0% |

| Sterner Stenhus Holding AB | 84 | 3,4% |

| Avanza Pension | 77 | 3,1% |

| Sp-Fund Management | 76 | 3,1% |

| Futur Pension | 65 | 2,6% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Sellers of RKC Construction Oy | 36 | 1,4% |

| Martin Jacobsson med bolag | 25 | 1,0% |

| Sellers Of Altana A/S | 15 | 0,6% |

| Tomas Ståhl | 10 | 0,4% |

| Ulrika Dellby | 3 | 0,1% |

| Källa: Holdings | Totalt insynsägande: | 15,9% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser