Analys IPO-guiden Jetty

Jetty: Ingen jättestor marknad

SvD Börsplus tar sig an nya börsbolag på två olika sätt:

- Grundläggande granskning av alla noteringar via Börsplus IPO-guide. IPO-guiden fokuserar på prospektet, villkoren, alla aktörerna och eventuella ”varningsflaggor” kopplade till själva erbjudandet.

- Aktieanalyser som går direkt till SvD Börsplus prenumeranter med råd om man bör teckna aktien eller ej. Analyserna fokuserar på bolagsanalys och aktievärdering. Det här är en sådan analys men i en extremt förenklad form. Flödet av nya bolag är så skiftande att det ibland blir orimligt att göra ”fullskaliga” analyser. Så är fallet här. Nedan följer istället Börsplus reflektioner och magkänsla efter en första genomläsning av prospektet.

| IPO-GUIDE | Jetty |

| Lista | Spotlight |

| Omsättning rullande tolv månader | 1 Mkr |

| Antal anställda | 5 |

| Teckningskurs | 5,75 kr |

| Rådgivare | InWest Corp. |

| Storlek på erbjudande | 10 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 37 Mkr |

| Emissionskostnad | Cirka 1 Mkr (8,9% av erbjudandet) |

| Säkrad andel av IPO* | 72% |

| Investerare som ska teckna i IPO | Swace Digital, Patrick Bergström, Name Navigation, Mattias Forslin, Massimiliano Franzé, m.fl. (72% i åtagande) |

| Garanter | – |

| Varningsflaggor** | Tre varningsflaggor |

| Sista teckningsdag | 2018-10-16 |

| Beräknad första handelsdag | 2018-11-12 (27 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). | |

| ** Särskild metodik. Se faktaruta nedan. | |

| Källa: SvD Börsplus / bolaget |

Tre varningsflaggor

Börsplus IPO-guide granskar alla noteringar efter 24 typfall av så kallade varningsflaggor. Genomsnittet efter drygt 150 granskade börsnoteringar är 1,6 varningsflaggor för miljardbolag, 2,6 för småbolag och 4,2 varningsflaggor för mikrobolag. En varningsflagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Börsplus hittar tre varningsflaggor i Jetty, att jämföra med 4,2 som är genomsnittet för mikrobolags noteringar.

# Kladdiga incitament

Kladdiga incitament är Börsplus samlingsbegrepp för olika typer av risk för intressekonflikt. Ett typexempel är att rådgivaren eller dess anställda äger aktier i IPO-bolaget. Det behöver inte vara ett problem och kan även ses som en fördel men det finns också risker för intressekonflikter eller att rådgivaren översäljer aktien.

Jetty använder InWest som rådgivare, vars företrädare ställer upp som teckningsåtagare i erbjudandet.

# Säljsugen storägare i förhoppningsbolag

Bolag i tidiga skeden gör nyemission för att de behöver pengarna. Det är en varningsflagga om det samtidigt finns storägare som verkar vilja sälja egna aktier i bolaget. (Exempelvis kort lock-up.) Dels är det lite illojalt att “konkurrera” om aktieköparnas kapital med bolaget. Dels tyder det på en klen tilltro till bolagets framtid.

Jetty har lock-up för de tre största ägarna i bolaget. Däremot inkluderas inte Swace Digital, som tillsammans med tidigare ägande och ett teckningsåtagande (via kvitterade aktier) kommer äga omkring 9 procent av bolaget. Två ledamöter i bolaget täcks inte av lock-up.

Jettys vd Dan Sonesson svarar:

– Angående ”säljsugen storägare”: Swace Digital har också gått med på en lock-up. Detta blev, tyvärr, klart för sent för att kunna införas i memorandumet.

Börsplus kommentar: Bra nyheter om Swace. Men intrycket kvarstår att viktiga ägare har sett det som viktigt att kunna sälja aktien.

# Oseriöst intryck från prospekt

Ett prospekt som andas hastverk eller vårdslös “haussighet” ger inget bra intryck. Stavfel och sifferslarv i ett prospekt leder till misstanken att bolaget också slarvar i de dagliga affärerna.

Jetty redovisar en ägarlista som den ska se ut efter noteringen. Där inkluderas dock inte de teckningsåtaganden som genomförs i samband med emissionen. Vi får inte siffrorna att gå ihop.

Jettys vd Dan Sonesson svarar:

– Angående memorandumet: även där snabba processer och tidsbrist, tyvärr. Teckningsåtagare kom in så sent att de inte hanns med att tas upp i cap table efter emission (mer än kommentar än en invändning).

Börsplus kommentar: Bra med ett rakt och trovärdigt svar. Men intrycket av hastverk kvarstår.

Jettys verksamhet i korthet

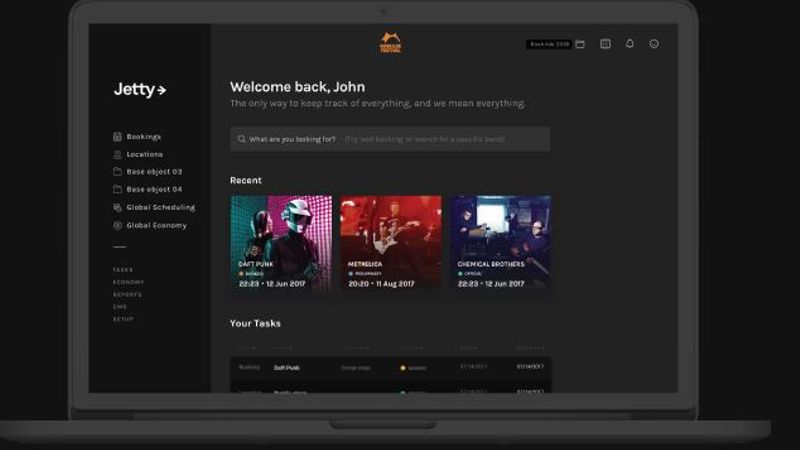

Jetty utvecklar och säljer ett affärssystem för evenemangsindustrin. Produkten består av ett molnbaserat system som hjälper användarna att administrera viktiga eventfunktioner. Försäljningen är omkring 1 Mkr och ett par av kunderna stavas Liseberg och Roskildefestivalen. Jetty har 5 anställda och går inte med vinst. Nu noteras bolaget på Spotlight Stock Market och tar samtidigt in 10 Mkr i nytt kapital. Läs gärna mer om noteringen på Börsplus IPO-guide.

Några reflektioner runt Jetty

Vi tar det i punktform:

- Ett arrangemang har ofta ett stort antal tidskritiska processer som måste samordnas. Det kan exempelvis handla om artistbokning eller styrning av scenbyggare, tekniker och underleverantörer. Med Jettys produkt ska användaren få en överblick över allt detta från en och samma plattform. Produkten har funnits sedan 2011 och vid årsskiftet kom en ny version som Jetty nu säljer och marknadsför. Vi tror mycket på Jettys grundpremiss, att det finns ett verkligt kundbehov eftersom konsekvenserna är väldigt stora om det sker misstag vid eventplanering.

- Den stora poängen med produkten är att användaren ska få bättre struktur på sina evenemang, som ofta står under skarpa deadlines och tidspress. Enligt Jetty använder fortfarande många eventföretag mejl, Excel-blad och olika molnlagringslösningar (typ Dropbox/Google Cloud) för att få ihop de processer som ingår i ett event. Med allt samlat på en och samma plattform minskar risken för dubbelarbete, felaktig informationsutgivning och annat som kan sluta i onödiga kostnader. Jetty bedömer att deras verktyg kan spara kunden mellan 1–3 heltidstjänster beroende på projektets storlek.

- Betalningsmodellen är abonnemangsbaserad och kunden betalar licensavgifter på månadsbasis. Priset varierar mellan 30 000 till mer än 300 000 kronor per år beroende på hur avancerad funktionalitet kunden vill ha. Under det första halvåret har man främst sålt system som generar intäkter i spannet 60 000 till 120 000 kronor per år.

- Försäljningen är idag kring 1 Mkr och under det första halvåret har ytterligare orders på totalt 1 Mkr inkommit. Med kunder som Liseberg, Roskildefestivalen, Stureplansgruppen och Stockholms Stad hade åtminstone vi väntat oss större intäkter. Men med Jettys priser behöver man vinna många och nya kunder för att få till stora försäljningssiffror. Kanske är skillnaden mot att använda gratistjänster som Google Cloud inte tillräckligt stor för att användarna ska orka lära sig något nytt om kostnaden är stor?

- Siktet är nu inställt på internationell expansion. Så här långt har kunderna varit baserade i Sverige. Målmarknaderna är övriga Skandinavien, Europa och USA. Planen är att växa via egen direktförsäljning och via partneravtal med externa återförsäljare. Idag finns inget partneravtal på plats.

- Den nya versionen av Jetty ska vara mer skalbar än den tidigare varianten. Tanken är att man nu ska kunna ta in fler kunder utan att det ska krävas en massa merarbete från Jettys sida för att justera produkten efter enskilda kunders behov. Totalt har Jetty lagt ned runt 5 Mkr i externa kostnader och runt 11 000 utvecklingstimmar (egen och inhyrd personal) på den uppdaterade produkten.

- Konkurrensläget är lite svårdefinierat. Vissa eventföretag har egenutvecklade system. Andra använder sig av en kombination av olika verktyg. Jetty nämner ändå några huvudsakliga konkurrenter: Artifax, Beatsswitch och Marcato Festival. De verkar ha mycket fokus på konserter och är snäppet större och med längre historik.

- Efter noteringen äger styrelse och ledning 52 procent av aktierna. Vd Dan Sonesson har tidigare arbetat som konsult och var under ett par år vd för musikfestivalen Peace & Love. Bland övriga personer i styrelsen finns erfarenheter från bland annat Fjärde AP-fonden och Ericsson.

- Målet är att Jetty inom två år ska ha ett positivt resultat och inom en femårsperiod ska bolaget omsätta över 50 Mkr med mycket bra lönsamhet. Vi undrar hur lätt det blir. Av de konkurrenter som nämns ovan är de två första små bolag med ett tiotal anställda, om vi tolkar informationen rätt. Om bolag med större hemmamarknader och längre historik inte är större än så är det ganska djärvt av Jetty att sikta på 50 Mkr i omsättning.

- Pengarna från noteringsemissionen ska gå till försäljningsinsatser och fortsatt produktutveckling. Över tid förväntar sig vd Dan Sonesson att bolagets burn rate ska stabiliseras mellan 600 000 – 700 000 kr per månad (typ 8 Mkr på årsbasis). Emissionslikviden på drygt 9 Mkr kommer alltså gå åt ganska snabbt. Särskilt om kostnadskalkylen är för konservativ och omsättningen inte lyfter snabbt.

Börsplus magkänsla

Jetty har visserligen kommit så långt att det finns en produkt som verkar användas av bra kunder. Men den ännu symboliska omsättningen, de höga förlusterna och ambitiösa tillväxtplanerna gör att vi klassar Jetty som ett förhoppningsbolag, alltså ett bolag där huvudscenariot är att det över tid kommer sluta i stor förlust för investerarna.

Jetty har stora utmaningar framför sig. Den internationella expansionen kommer göra anspråk på mycket resurser och frågan är hur Jetty klarar det med sina fem anställda. Kassan lär sina i snabb takt. Får vi gissa tror vi att det börjar bli dags för en nyemission igen i början av 2020.

Med det sagt får vi ändå ett gediget och seriöst intryck av Jetty och dess VD och nyckelpersoner. Det garanterar ingenting men är en början.

Skulle den procentuella tillväxten bli väldigt hög (vilket inte är omöjligt när man börjar så lågt som vid 1 Mkr) så kan det tänkas att börsen är på sitt soliga humör och värderar kombinationen ”hög tillväxt”, ”molntjänster” och ”återkommande intäkter” generöst. Då kan toleransen mot höga förluster vara förvånansvär stor. Se BIMobjects exempelvis.

Vi skulle inte avråda en investerare som gillar detta och har utrymme över i portföljfacket för väldigt riskfyllda tillgångar från att teckna sig i noteringen.

Vi har dock i skrivande stund ingen bra känsla för hur noteringen kommer mottas på kort sikt. Blir det rally eller flopp? Börsplus blir svaret skyldig.

Så ser Börsplus på förhoppningsbolag

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Börsplus sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

1 eller 2 = Sälj

3 eller 4 = Neutral

5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.