IPO-guiden Kommentar Deversify Health (f.d. Euroafrica Digital Ventures)

Euroafrica Digital Ventures: Ovanlig skapelse mot börsen

| Euroafrica Digital Ventures | Mars 2021 |

| VD: | Philip Ebbersten |

| Styrelseordförande: | Peter Hjorth |

| Antal anställda: | 15 |

| Nyckelpersoners ägande: | Cirka 41 % |

| Lista: | First North |

| Teckningskurs: | 6,40 kr |

| Antal aktier: | 10,1 miljoner |

| Börsvärde: | 65 Mkr |

| Nettokassa: | 12 Mkr |

| Resultatnivå, årstakt: | Cirka -11 Mkr |

| Källa: Affärsvärlden / Bolaget | Räknat på antal aktier direkt efter noteringen |

Euroafrica Digital Ventures (teckningskurs 6,40 kr) ska noteras på First North. Bolaget driver sedan 2015 en blocket-liknande sajt i Tanzania i östra Afrika, kupatana.com. Detta var år 2020 en affär med 200 000 kr i omsättning.

Inför noteringen, i november 2020, gjordes ett förvärv av Stockholmsbolaget Social Medialab. Det bolaget utgör nu merparten av verksamheten. Social Medialab beskriver sig som en digital marknadsföringsbyrå. Omsättningen var 20 Mkr förra året med ett svagt positivt resultat.

Avsikten är nu att sälja nytryckta aktier för 20 Mkr. Kapitalet ska gå till att bygga om kupatana.com till en modernare handelsplats (45% av kapitalet) och till att betala en skuld till ägarna av Social Medialab (30%). Avsikten är också att etablera en ny marknadsföringsplattform och affärsmodell inom Social Medialab.

Målet är att omsätta 65 Mkr 2023 med 30% i vinstmarginal.

Investerare erbjuds köpa units som består av två aktier och en teckningsoption. Priset är 12,80 kr per unit. Optionen ger rätt att köpa en ny aktie för 8,32 kr i mars 2023.

LÄS MER OM AKTUELLA BÖRSNOTERINGAR PÅ IPO-GUIDEN

| IPO-GUIDE | Euroafrica Digital Ventures |

| Lista | First North |

| Omsättning rullande tolv månader | 0 Mkr |

| Antal anställda | 15 |

| Teckningskurs | 6,40 kr |

| Rådgivare | Eminova |

| Storlek på erbjudande | 20 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 65 Mkr |

| Emissionskostnad | Cirka 4 Mkr (17,5% av erbjudandet) |

| Säkrad andel av IPO* | 71% |

| Investerare som ska teckna i IPO | Tass, John Fällström, Petra Sas, Jinderman Invest, Alexander Schoeneck, m.fl. (71% i åtagande) |

| Garanter | – |

| Flaggor** | Tre flaggor |

| Sista teckningsdag | 2021-03-22 |

| Beräknad första handelsdag | 2021-04-06 (15 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Tre flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 274 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 3,9 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar tre flaggor i Euroafrica Digital Ventures

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar flagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Euroafrica Digital Ventures betalar cirka 4 Mkr i emissionskostnader, motsvarande 17,5 procent av erbjudandet.

# Tveksamma incitament

Tveksamma incitament är Affärsvärldens samlingsbegrepp för olika typer av risk för intressekonflikt. Ett typexempel är att rådgivaren eller dess anställda äger aktier i IPO-bolaget. Det behöver inte vara ett problem och kan även ses som en fördel men det finns också risker för intressekonflikter eller att rådgivaren översäljer aktien.

Euroafrica förvärvade i november 2020 Socialmedialab Nordic. Säljare var tre ledamöter i Euroafrica. Betalningen bestod av aktier i Euroafrica samt en revers på 5 Mkr. Denna revers ska nu betalas med medel som inkommer i IPO:n. Det betyder alltså att av de medel som inkommer via IPO:n kommer 5 Mkr att användas för att betala denna skuld till dessa tre styrelseledamöter. Vi hissar en flagga.

# Storaffär inför IPO

Förvärv medför alltid risker samtidigt som ledningen får stora möjligheter att kortsiktigt massera vinstsiffrorna. När bolag gör stora företagsaffärer nära inpå notering så är det en flagga. Här fångar vi även in större nyheter under teckningstiden.

Euroafrica ingick i mitten av november 2020 ett avtal om att förvärva Socialmedialab Nordic. Enligt den proformaredovisning som finns i prospektet står det förvärvade bolaget för i princip hela nettoomsättningen idag. Vi hissar en flagga.

AFFÄRSVÄRLDENS SYN PÅ EUROAFRICA DIGITAL VENTURES

Det här är ett bolag med ny struktur och högtflygande planer varför Afv ser det som en förhoppningsaktie trots en relativt stor nettoomsättning. På grund av det stora inflödet IPOer har Afv endast gjort en översiktlig granskning av bolaget nedan.

1. Något mer om Euroafricas dotterbolag och planer

Kupatana.com

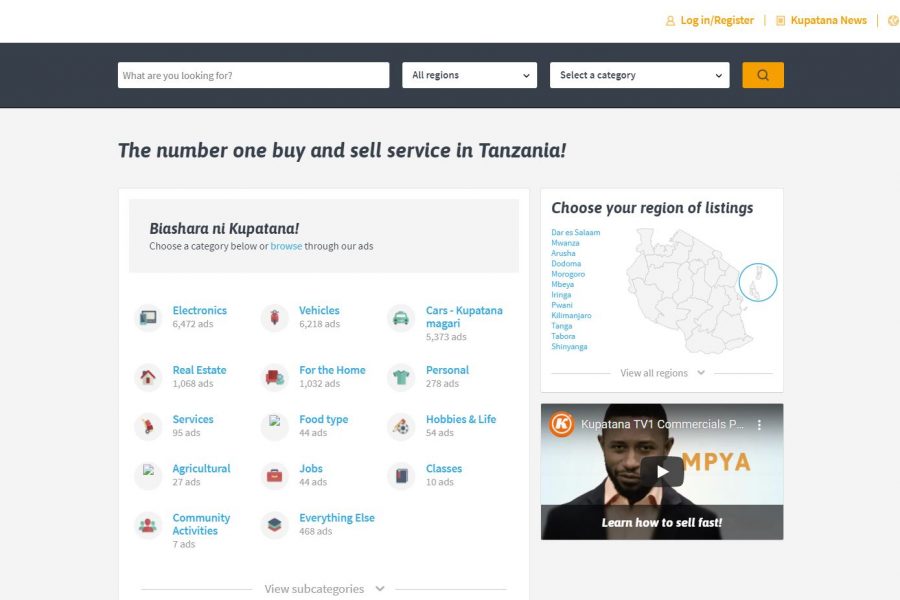

- Kupatana.com beskrivs som Tanzanias största köp-och-sälj-sajt med 500 000 besökare varje månad och 30-35 000 annonser.

- För närvarande är det gratis att annonsera men det går att köpa bättre placering för sin annons för 5-20 kr per annons.

Framtiden: Sajten är byggd på otidsenlig teknik och behöver göras om. Betalfunktioner ska läggas till och Social Medialabs plattform integreras så kunderna kan marknadsföra sina annonser socialt på till exempel Facebook. Målet är att ta betalt för alla annonser.

Social Medialab

- Social Medialab registrerades 2010, enligt prospektet. Man har kontor på Skeppsbron i Stockholm. Dagens verksamhet består i att hjälpa kunder med digital marknadsföring.

- I Afv:s ögon framstår detta som ett konsultbolag som sysslar med SEO, innehållsproduktion, rådgivning och liknande.

- Euroafrica lyfter fram att Social Medialab tjänade 3,5 Mkr på 30 Mkr i nettoomsättning 2019, och kan nå liknande siffror igen när viruskrisen är över. Bolaget har 150 kunder.

Framtiden: Planen är att utveckla ett internt arbetsredskap för att driva marknadsföring till en produkt. Den kallas Social content. Det är ett projektledningsverktyg som erbjuds enskilda kunder eller andra byråer när de gör kampanjer. För detta erläggs månadsavgift och 1-6% av budgeten i projektet.

Gemensamma projekt

Ledningen ser synergier mellan bolagets två verksamheter. Bland annat ska alltså Social Medialabs verktyg integreras i Kupatana. Planen är också att etablera en verksamhet i Tanzania som levererar innehåll till Social Medialab vilket ska ge en kostnadsfördel.

2. Affärsvärldens reflektioner

Social Medialab har en vinstgivande verksamhet och hittar man tillbaka till 2019 års resultat på 3,5 Mkr ser Euroafricas börsvärde på 65 Mkr visserligen alltför högt ut men inte alldeles orimligt. Men planerna på att outsoursa innehållsproduktion till Tanzania av kostnadsskäl ger intryck av att nischen man verkar i är utsatt för extrem konkurrens.

Det som beskrivs i prospektet framstår också som en totalrenovering av bolagets affärsmodell – från tjänstebolag till produktbolag. Befintliga kundavtal ska skrivas om så att kunder börjar betala enligt de nya principerna med månadsdebitering. Det återstår att se hur detta tas mot. Att konsultbolag lockas av möjligenheten att produktifiera egna arbetsverktyg är inte ovanligt. Men framgång är långt ifrån given.

Förutsättningarna för Kupatana är svåra att ha en åsikt om. Det är en intäktsmässig obetydlig affär idag. Å andra sidan är det en rimlig strategi att först bygga användning genom en gratismodell för att senare utvinna intäkter.

Afv:s enda konstaterande är att det är ovanligt att svenska småbolag lyckas med affärer på outvecklade marknader långt från Europa. Det finns undantag som kanske Fram och definitivt Avito. Men de är få. Bakgrunden hos nyckelpersonerna ger ingen inspiration till att tro att Euroafrica blir ett nytt sådant lyckat undantag. Personerna som inte kommer från Social Medialab, VD och styrelseordförande, har bakgrund inom junior mining och bolag som Vilhelmina Mineral och Kilimanjaro Gold.

Plus för att:

- Social Medialab har 150 kunder och en befintlig affär som genererar 20-30 Mkr i omsättning.

- Insiderägandet på cirka 40%. De tre ex-ägarna i Social Medialab har 37%. Största ägare är Peter Persson med knappt 20%. Han är även operativ chef i Euroafrica. En del av emissionslikviden går dock till att lösa finansieringen av Social Medialab-köpet (se flaggorna)

3. Affärsvärldens slutsats

Bolagets nuvarande struktur är helt ny. Utvecklingsplanerna är omfattande och ambitiösa men långt från att realiseras. Börsvärdet är inte lågt givet denna utvecklingsfas. Rådet är att inte teckna denna IPO.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser