Retail-kungen Mikael Olanders nya giv: ”Vi ska ta oss till 5 miljarder”

”Jag tycker inte om båtar, bilar eller klockor”.

Mikael Olander står strax nedanför sitt nybyggda hus i Bjärred med en vidunderlig utsikt över Lommabukten och Öresundsbron. Det är såklart omöjligt att veta om hans motvilja mot prål är äkta eller ett sätt att, på Ingvar Kamprad-vis, bygga varumärke. Oavsett har han ingen klocka på armen eller några syndigt dyra bilar parkerade på infarten till huset.

”Det jag fokuserat på i livet är familj, arbete och träning”, säger han.

Olander har en lång resa inom retail i ryggen. Från att ha varit VD på Cdon och delaktig i förvärvet av Nelly, till att ha grundat och varit VD på BHG Group (tidigare Bygghemma). En VD-karriär som fick ett abrupt slut 2019 då han lämnade posten efter att ett finskt åtal riktats mot Olander och ett antal nyckelpersoner från Cdon gällande grovt skattebedrägeri och bokföringsbrott.

Sedan dess har Mikael Olander befunnit sig i uppmärksamhetens skugga.

Men han har inte varit overksam. Utanför börsens strålkastarljus har han de senaste tre åren hamrat på vad som kan komma att bli retail-Sveriges nästa stora aktör. Ett företag som under de tre första kvartalen 2023 omsatte 2 miljarder kronor.

Men låt oss ta det hela från början.

“Det är så hårt arbete funkar”

Mikael Olander föddes i början av 1960-talet i Jönköping. En enligt honom själv en ganska klassisk småländsk uppfostran.

“Man kan säga att det var en typiskt småländsk kultur. Jobba hårt, var jordnära och rätta mun efter matsäck, som man har fått lära sig i Småland”, säger han.

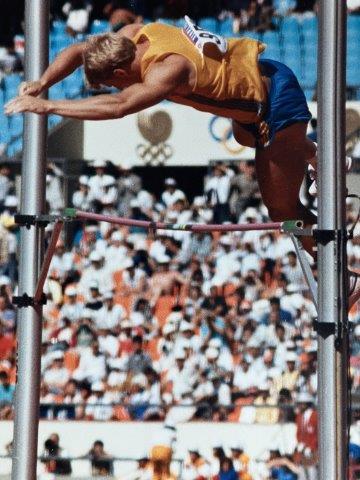

Vi kan skippa långrandiga detaljer om uppväxten och hur intresset för idrott uppstod. Men värt att notera är att Olander tävlade i mångkamp, spjut, 10-kamp. Han har stått på prispallen som vinnare i ett antal svenska mästerskap i 10-kamp, varit med i europeiska mästerskap samt OS i Seoul år 1988 där han kom på sjuttonde plats. Han har även vunnit flera grenar i NCAA, den största ligan inom collegeidrott i USA, under tiden som han studerade där.

Kopplingen mellan idrotten och näringslivet uppfattar han som stark:

“I båda fallen lär man sig hårt metodiskt arbete, att kunna hantera med- och motgångar. Man får inte gå bort sig i de goda tiderna. Samma sak i motgång – man får inte bli knäckt av dem. Du måste hitta balansen. Det är så hårt arbete funkar. Både i idrott och i affärslivet”, säger Mikael Olander.

Mikael Olander

Född: 11 juni 1963.

Familj: Gift med Charlotte. Två egna barn och två bonusbarn. Den sista precis utflugen.

Utbildning: Civilekonomutbildning från Louisiana State University, därefter MBA vid UCLA.

Karriär: Egmont 1995-1999. VD på Cdon 2000-2011. Grundade Bygghemma år 2012 (nuvarande BHG Group) och var VD fram till 2019.

Aktuell med: Styrelseledamot i BHG Group och äger ca 3% av aktierna i bolaget. Bygger upp en ny retailkoncern, We Sports, och äger 20-25% av den samt är dess styrelseordförande.

Förmögenhet: ca 800 Mkr.

Består av 73 Mkr i BHG, en post i We Sports värderat till 243 Mkr enligt Holdings samt andra investeringar via flertalet privata bolag som alla heter All-On-Green.

Kuriosa: “Det är så nördigt att jag nästan skäms över att berätta det. Men det finns ett träningsredskap för skidåkning som man kan köra på gymmet som man står och drar i, Skierg. Jag fick reda på att det fanns världsrekord i det redskapet. Min gren är ‘så långt som möjligt på en minut’, så i år när jag fyllde 60 år slog jag världsrekord i det i min åldersklass. 364 meter på en minut”.

B2C-karriären inleds med världens snällaste björn

Det där om att inte bli knäckt av motgångar fick Olander snabbt användning för. Exempelvis när han kom hem från ekonomistudierna i USA och damp rakt ner i ett Sverige som befann sig i en brinnande finanskris i början av 1990-talet. Det var svårt att få relevanta jobb. Olander fick knega lite här och var för att hålla sig sysselsatt, däribland som dörrknackare och kabel-tv försäljare, innan han hamnade på tidningsföretaget Egmonts Malmökontor. Där hanterade han prenumerationer och försäljning av lösnummer. Han var bland annat Bamse-ansvarig.

“Egmont ansvarade för licensen av Bamse. Det var den tidningen som var störst i den yngre målgruppen då”, säger han.

Från tiden på Egmont kan han rita upp en rak linje genom resten av sitt yrkesliv.

“Det var försäljning mot konsumenter, och det är vad jag gjort hela tiden sedan 1995. På ett eller annat sätt har jag sålt produkter till konsumenter”.

Strategin bakom BHG: “Det var racet”

I samband med att Olander klev in i Bygghemma år 2012 omstöptes bolaget till en förvärvsdriven koncern som undan för undan konsoliderade marknaden för hemmafix.

“Vi gick från 200 miljoner i omsättning till, ja, nu är det en bra bit över 10 miljarder,” säger han.

Receptet var att förvärva ett 40-tal bolag och skapa en stark onlineförsäljning. Ett av grundantagandena var att att bygg och heminredningsprodukter, helt i onödan, hade en låg andel försäljning via nätet.

“Att skicka en CD med brev är enkelt att förstå, eller att skicka en bok. Men det var inte lika självklart att skicka ett badkar. Samtidigt som det är värt ännu mer för kunden eftersom det ändå måste hämtas och släpas hem från butiken”.

Av allt att döma var det korrekta antaganden. Kunderna tyckte om kombinationen av pressade priser och leverans hela vägen hem. Och när BHG noterades på Nasdaq 2018 hade bolaget året innan nått ungefär 4 miljarder i nettoomsättning. Målet var att så snabbt det gick bli den dominerande nätaktören inom sin nisch.

“Vi såg att marknaden bestod av stora, duktiga aktörer som Bauhaus, Byggmax och IKEA. De är superstarka och kommer att finnas kvar, men var inte starka på nätet. Genom nätförsäljningen ville vi så fort som möjligt komma upp till en omsättning som gjorde att vi i princip hade samma inköpspriser, samma skala”, säger Olander och fortsätter:

“Om du har samma skala och samtidigt lägre omkostnader jämfört med butikerna, eftersom du är på nätet, då är du ganska stryktålig. Då tål du att det blir tillfälliga priskrig och står starkt i tuffa tider. För att du har en mer fördelaktig kostnadsbas. Det var det som var racet.”

Om innehavet i BHG: “Marknaden är för negativ”

Omfattningen och takten på förvärven i BHG var inte helt oväntat ogynnsam för bolagets skuldsättning. Affärsvärlden har i sin senaste analys av BHG påpekat både att skuldsättningen är hög och att marginalerna gått ner jämfört med pandemiåren.

Marginalpressen förklarar Olander med att efterfrågan var stor under pandemin och att det då fanns relativt ont om produkter på marknaden, vilket var bra för marginalerna. Ingen aktör behövde konkurrera med priset. Men när hushållens kassor nu minskat och hemmafixartrenden vikt av är detta ett minne blott.

“Många blev lite ivriga och köpte hem för en fortsatt extrem efterfrågan. De leveranserna kom in samtidigt som efterfrågan sjönk. Då vände allt från att vara ofattbart positivt till att bli den perfekta stormen. Efterfrågan sjönk. Det blev priskrig. Marginalerna sjönk. Och om du hunnit anställa personal som du sökt de senaste åren, så stod du plötsligt med för mycket personal. Vad gör du då? Du säljer bara och släpper marginaltänket”, säger han.

För att parera den höga skuldsättningen har BHG genomfört två riktade emissioner för att förbättra sin finansiella ställning. En i maj 2022 (cirka 1 miljard) och en i december 2022 (800 Mkr). Man har även omförhandlat lånevillkor i samma syfte. Nettoskulden har successivt minskat och från att ha peakat i absoluta tal vid Q1 2022 (2,3 miljarder kronor) har den nu landat på ca 960 Mkr i Q2 2023. Däremot ligger nettoskuld/Ebitda fortsatt på en hög nivå.

| BHG Group | Q2 2021 | Q3 2021 | Q4 2021 | Q1 2022 | Q2 2022 | Q3 2022 | Q4 2022 | Q1 2023 | Q2 2023 |

| Nettoskuld | 509,2 Mkr | 1854,3 Mkr | 2251,3 Mkr | 2319,3 Mkr | 1803,2 Mkr | 2129,8 Mkr | 1543,4 Mkr | 1429,3 Mkr | 968,8 Mkr |

| Nettoskuld/Ebitda | 0,5 x | 1,8 x | 2,3 x | 2,6 x | 2,5 x | 3,4 x | 3,1 x | 4,8 x | 4,1 x |

I Afv-analysen av BHG från juni 2023 konstaterades att risknivån i bolaget var fortsatt hög givet skuldsättningen. Olander å sin sida är av direkt motsatt åsikt och menar att risken i BHG just nu är “låg”.

“Jag tycker marknaden är för negativ kring retail generellt sett just nu. Konsumentaktierna är skadeskjutna. Hittar du rätt tillgångar som är starka så är det en fantastisk möjlighet. I BHG tycker jag att det är en fantastisk möjlighet. Jag har köpt 3% i bolaget. För mig var det avgörande att det över tiden är låg risk och nedsida i aktien”, säger Olander.

Under tiden som VD för BHG ägde han närmare 5% av bolaget men sålde stora delar av innehavet då att han klev av som VD 2019. Enligt Holdings uppgår intäkterna för dessa försäljningar till närmare 400 Mkr. Aktiekursen stod Olander bi i hans avyttringar. Den enskilt största försäljningen var av över 3 miljoner aktier med en kurs som låg på 82 kr/aktie. Under 2023 har han åter köpt in sig i BHG, till en kurs pendlat mellan 10-57 kr/aktie. Det handlar om investeringar på totalt 155 Mkr. Ett hyggligt pris för att återta en stor post i bolaget.

Att snitta in sig billigare efter en vinsthemtagning kan såklart fungera dämpande på ens riskaversion. Dock menar Olander att det är vissa fundamenta som gör att han anser aktien vara billig för tillfället.

“Jag tycker marknadens syn är för negativ. Men jag kan förstå det. BHG som grupp kan vara svåranalyserad och jag är övertygad beror ju på att jag jobbat med den, har byggt upp den och tycker mig förstå hur den fungerar”, säger han och utvecklar:

“Om man byter ner det lite så har vi exempelvis Nordic Nest och Golvpoolen som är två riktiga juveler. De är superstarka och kommer fixa detta, punkt slut. Om man tycker att ett urval av bolagen i gruppen är värda mer än helheten är det en ganska låg risk. Det kan ta lång tid. Det kan gå fel någonstans. Men jag tycker att risken är låg och de olika bolagen i gruppen skapar en bra riskspridning”.

Ganska nyligen strukturerades BHG om en aning internt och i dag finns ett tydligare fokus på synergier.

“Man försöker se vilka som kan jobba tätare tillsammans. Under min tid var det en väldigt intensiv förvärvstakt, och ganska lite samarbete mellan bolagen. Vår resa gick ut på att snabbt ta marknaden och få den här skalan innan någon annan gjorde det. Tanken var att det skulle bli svårt att utmana oss, och det kan jag säga att det är.”

Synergierna kan exempelvis handla om att integrera verksamheter eller slå samman lager för att skära i kostnadsmassan. Han tror att en del av konkurrensen som just nu försvinner på grund av de svåra tiderna för detaljhandeln kan gynna BHG, ett exempel han nämner är att K-Rauta stängt ner sin konsumentverksamhet. De stora riskerna är kopplade till att hushållen just nu får en minskad disponibel inkomst.

“Det kommer troligen att vara jobbigt i 12–18 månader till. Det är min bedömning. Nu pratar jag inte BHG specifikt, utan generellt konsumentprodukter”.

Finska åtalet och nya bolagsbygget

Av någon anledning tänder samtalet inte till när vi pratar om tiden på Cdon. Det är när BHG kommer på tal som Mikael Olander framstår som mest engagerad. Kanske beror det på att Cdon i flera avseenden verkar ha varit en slags prototyp som sedan avgjorde hur BHG modellerades fram.

Exempelvis:

“När vi lämnade Cdon tyckte vi att vi inte hade varit tillräckligt offensiva, vi hade varit för mesiga helt enkelt, så vi ville ha ett högre tempo på BHG, och det gjorde vi också och växte mycket snabbare. Första miljarden kom ju på något år bara, vilket hade tagit många år på Cdon”.

Det gör att Cdon mest blir en fond mot vilken BHG växer fram.

Det är stundtals intressant att lyssna på, men kan i stora drag sammanfattas med följande mening från Olander:

“Vi byggde upp en ganska trevlig business av Cdon”.

Peter Rosvall

Har varit VD för en rad e-handelssajter inom Cdon-gruppen, så som Bodystore.com, Gymgrossisten.com, Nelly.com och Members.com. Bland annat varit COO på BHG. Är styrelseledamot och medgrundare av det relativt nystartade e-handelsbolaget We Sports tillsammans med Mikael Olander, Martin Edblad och Lars Lindgren.

Martin Edblad

Var CFO på både Cdon och därefter på BHG. När Mikael Olander sa upp sig som VD på BHG klev Martin Edblad in som tillförordnad VD. Även varit ansvarig för M&A på BHG. Är tillsammans med Olander, Rosvall och Lindgren grundare av We Sports.

Att han ofta refererar till ett “vi” är dock ingen slump. Det handlar inte om ett ansiktslöst kollektiv av medarbetare som han känner ett behov av att dela framgångens gracer med. Nej, det knyter an till något som verkligen var viktigt från Cdon. Nämligen personerna i koncernledningen.

“Vi är ett gäng som har kört tillsammans ganska länge nu. Det var två killar som kom till Cdon 2004–2005. Martin Edblad och Peter Rosvall. De har varit med på båda resorna”, säger Olander.

När Mikael Olander avgick som VD på BHG år 2019 var det bland annat till följd av ett finsk åtal som riktades mot honom och flera andra tidigare Cdon-toppar gällande grovt skattebedrägeri och bokföringsbrott. Enligt åklagaren bildades ett dotterbolag till Cdon enbart för att undgå finsk momslagstiftning.

Åtalen förkastades i två instanser och samtliga åtalade bedömdes oskyldiga, senast av hovrätten 2022. Enligt Olander var det en finsk detaljhandelskedja som ansåg att momslagstigningen för utländska företag missgynnade inhemska aktörer och därför började lobba mot Cdon.

Det så kallade “Cdon-fallet”

2018 väcktes åtal där flera nyckelpersoner från Cdon, däribland Mikael Olander, anklagades för att genom dotterbolaget CDON Alandia, försökt undvika momslagstiftningen i Finland.

Åtalen gällde grovt skattebedrägeri alternativt medhjälp till grovt skattebedrägeri samt bokföringsbrott.

Åtalen har förkastats av både tingsrätt 2020 och hovrätt 2022.

“Vi vann två gånger i rad och hade gjort precis som vi skulle”, sammanfattar Mikael Olander rättsprocessen.

“Man plockade Cdon för att vi var störst. De jagade oss, även om vi bevisade från början att det inte fanns någonting så fortsatte man. Men vi vann i tingsrätten 2020 och sedan i hovrätten 2022.”

Vill nå 5 miljarder i omsättning

Ungefär ett år efter att han avgick var han med och startade bolaget We Sports. Det är ingen överdrift att påstå att kopplingarna mellan Cdon, BHG och We Sports är påtagliga.

I styrelsen sitter idel bekanta ansikten: Mikael Olander, Peter Rosvall och Martin Edblad, som tillsammans med Lars Lindgren (tidigare styrelseledamot i BHG) varit med och grundat bolaget. På posten som VD sitter Martin Appelfeldt. Vid det här laget behövs det knappast någon trumvirvel för att nämna att Appelfeldt även varit VD för BHG mellan 2020-2022.

Återigen handlar det om att snabbt ta en nisch som anses fragmenterad och har dålig närvaro på nätet. Och förvärvstakten har varit hög.

I årsredovisningen för 2022 bestod koncernen av 33 “legala enheter”. Förvärven har bekostats med pengar ur egen ficka samt nyemissioner där Carnegie bistått med att håva in över 600 Mkr. Hur mycket Mikael Olander investerat vill han inte säga, men enligt Holdings äger han ungefär 22% av bolaget, en ägarandel som värderas till 232 Mkr. En annan av de över hundra personer som investerat i bolaget är Stena-ägaren Madelene Olsson Eriksson.

“Vi känner att sportutrustning av lite bättre kvalitet är något som växer för att folk unnar sig det. Har du åkt Vasaloppet en eller två gånger, och ska byta utrusning är det sällan du skalar ner. Det är nästan alltid så att man vill ha lite bättre grejer för att träningskompisen har bättre skidor, eller bättre cykel”, säger Mikael Olander.

När det kommer till ett första tennisracket eller första paret rullskidorna finns stora aktörer, exempelvis Stadium, som säljer den sortens produkter. Men bland specialister är marknaden väldigt fragmenterat, menar Olander.

“Aktörerna har inte haft kapacitet att utveckla e-handel och vi känner att det här är en tillväxtbransch över en konjunkturcykel. Det kommer växa mer än inflationen för att det är så viktigt med personligt välmående och aktivitet”, säger han.

We Sports omsatte 1,5 miljarder kronor 2022 och enligt Mikael Olander har omsättningen nått 2 miljarder kronor för de första nio månaderna 2023. En ökning som enligt honom beror på förvärv. Rörelseresultatet var positivt de två första året men blev negativt 2022 och landade på -76 Mkr.

Kommer det bli notering för We Sports?

“Vi är förberedda för det. Men det är inget självändamål. Vårt mål är att bygga något stort och lönsamt. Vid någon tidpunkt är det naturligt att det blir notering eller att något annat händer, som ett industriellt samgående”, säger Mikael Olander.

Är det storleken eller tajmingen som är det mest avgörande?

“Jag tycker det är både och. Men det känns som att man inte ska vara för liten och noterad eftersom det skapar låg likviditet.”

Hur stora behöver ni vara?

“Jag kan inte säga några siffror. Men vår ambition är att ta oss till 5 miljarder i omsättningen inom en rimlig tid. Både genom organisk tillväxt och förvärv.”

Här hittar du fler intervjuer

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.