Intervju Protean Funds

Förvaltaren om vinnare, blodiga förluster och guldkort: ”Tyskarna blir ju som tokiga”

✔ Sektorn han ser mest potential i 2025

✔ Två blodiga förluster i idiot-facket

✔ Nya kollegan Richard Bråse: "Vill inte rubba hans cirklar"

Protean-grundarna Pontus Dackmo och Carl Gustafssons satsning på en long only-fond har slagit väl ut hittills. Sedan starten i juni 2023 är Protean Small Cap upp 47% och det förvaltade kapitalet har nära tiodubblats.

Carl Gustafsson har huvudansvaret för att investera de 450 miljoner kronorna i småbolagsfonden, där storleken har betydelse. Att vara en mindre spelare är en del av framgången, enligt förvaltaren.

“Mycket pengar gör det här jobbet väldigt mycket svårare. Vår storlek gör att vi kan erbjuda något mer speciellt, än de till förväxling lika jättefonderna som finns hos många bolag.”

Särskilt nu i volatil rapportsäsong är det en fördel att vara liten och snabbfotad.

KORRIGERAR ÖVERREAKTIONER

”Vi har ju förmågan att kunna ta tillvara på missuppfattningar som kan uppstå när det är högt tempo, så om det blir en överreaktion är vi glada att kunna hjälpa till att korrigera det”, säger Gustafsson, medan en högljudd Dackmo pratar i telefon i bakgrunden.

Protean Small Cap

Förvaltat kapital: 450 Mkr

Utveckling: I år +27,5%, 1 år +49,7%, sedan start i juni 2023 +42,7%

10 största innehaven: Itab, Acast, Devyser, Getinge, Ambea, Lindex, Fagerhult, Leroy Seafood, Cargotec, BTS

Small Cap-portföljen består av både svenskt, finskt och norskt och utgörs inte av de vanligaste publikfriarna.

En av de starkaste bidragsgivarna är TF Bank som ökat 85% under 2024. Ett missuppfattat bolag som klumpats ihop med Resurs och Ikano Banks blankolån och skuldsatta svenskar, menar Gustafsson.

“TF gör en omställning av affären i skymundan och har sålt sina förfallna fordringar för att fokusera på det de gör bra, sin europeiska kreditkortsverksamhet.”

BLÄNDAS AV GULDET

Det guldskimrande kreditkortet, med låg kreditgräns och hög ränta, har varit en stor framgång, främst i Tyskland.

“Tyskarna blir ju som tokiga när de får ett guldkort i handen. Nu när man sett att det funkar där, så kan man ju tänka sig Italien och Spanien. De har en ganska klok approach när det gäller att testa sig fram. En riktig tillväxtmotor.”

TF är ett typexempel på vad Gustafsson letar efter.

“Man anar att det finns en missuppfattning i en aktie och får då en potent avkastning när värdet senare korrigeras. Det har många gånger varit en nyckelfaktor för fin avkastning.”

ÖVERDRIVET DÖDSRYKTE

Butiksinredningsföretaget ITAB har växt till att bli fondens största innehav, efter inköpet i februari. Aktien är upp hela 130% hittills i år och förvaltaren menar att ryktet om butiksdöden är betydligt överdrivet.

”De var väldigt expansiva 2016 till 2018, köpte många bolag och bet av mer än de kunde tugga, sedan så fick de en riktig smäll i pandemin. De påbörjade ett förbättringsarbete och vi köpte aktien efter en väldigt fin Q4:a.”

Nyligen gjorde ITAB ett miljardförvärv som dubblar storleken på koncernen. Gustafsson passade på att öka innehavet i samband med förvärvs-emissionen.

“Aktien är fortfarande förhållandevis lågt värderad. Även om e-handeln ökar, behövs både butiksinredning och teknologi.”

STÖRSTA FÖRLUSTEN

Portföljgrannen Infant Bacterial Therapeutics har gått åt rakt motsatt håll. Läkemedelsbolaget, som låg i Proteans “Geni-eller-idiot”-fack, rasade nyligen 65%. Detta efter att IBT:s läkemedel som ska bota tarmsjukdomen NEC, Nekrotiserande enterokolit, hos för tidigt födda barn, inte uppfyllde målen i fas 3-studien.

“De försöker lösa ett stort problem, tarminflammationen kan vara dödlig och saknar effektiv behandling. Men efter att de misslyckats nå två primära mål och lagt snudd på en halv miljard på genomförandet, så blev det en brutal reaktion.”

Får de ligga kvar i idiotfacket?

“Jag har behållit aktierna, för stunden. Vi såg en bra risk/reward och sånt här ingår ju också i jobbet”, säger Gustafsson om sin största förlust sedan fonden startades.

BLODIGT MED NÖDVÄNDIGT

I samma mörka portföljhörn finns blodanalysbolaget Boule Diagnostics.

Där flaggade Carl Gustafsson tidigt i Proteans förvaltarbrev för att det “kunde komma ett PM med en rejäl nedskrivning”. Och det gjorde det. Den 8 oktober meddelade bolaget en nedskrivning på 300 miljoner kronor, vilket motsvarar Boules hela börsvärde. Anledningen var utvecklingskostnader för en ny typ av instrument och kostnader för nedläggning av fabriken i Ryssland.

“Det var nödvändigt för dem att göra. Det som är viktigt är att bolagen har en nettokassa och kan slutföra utvecklingen av det nya fempartsinstrumentet. Boule är en aktie där vi har haft fel, men de har fortfarande en bra marknadsaccess.”

Gustafsson lyfter fram deras globala försäljning av produkter för blodanalys och att ett nytt instrument snart ska vara klart för försäljning.

“De gör ju faktiskt vinst, även om den käkas upp av investeringar just nu. Dessutom har de gått in på veterinärmarknaden och fått in en ny VD med bakgrund från Danaher-koncernen. Vi får se om det blir bra eller inte.”

Finns det hopp för genidelen i caset?

“Förhoppningsvis finns det det.”

TÅLAMODSKRÄVANDE

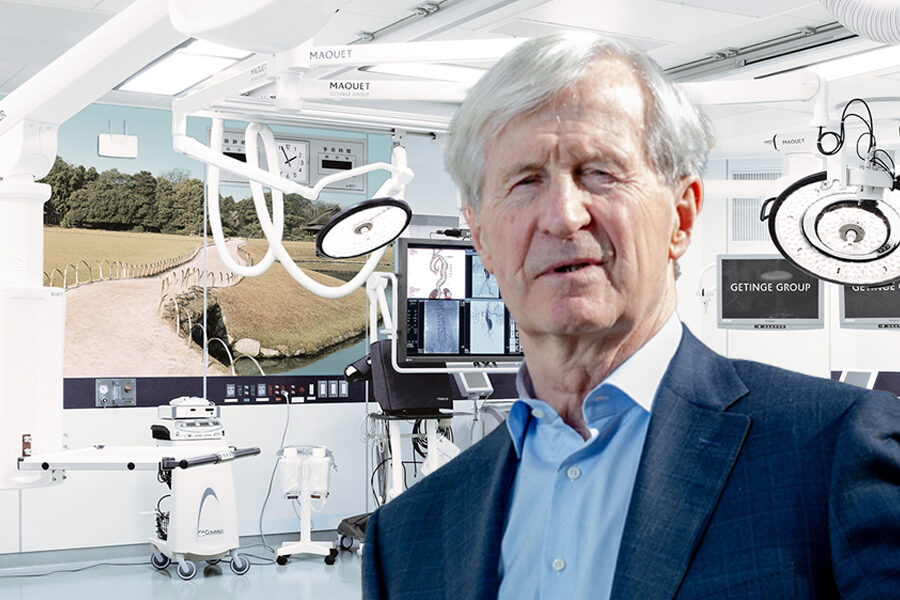

Carl Bennets medicinteknikbolag Getinge har gått kräftgång på börsen de senaste åren, efter upprepade tillrättavisningar från den amerikanska läkemedelsmyndigheten FDA.

“Getinge är en stor position för oss och det pågår ett väldigt intressant förbättringsarbete. De har dragits med kvalitetsproblem länge, men tittar man närmare så handlar det ofta om saker som en felaktig förpackning från en underleverantör eller liknande problem – vilka förvisso är nog så viktiga. De närmar sig en lösning, men det här ligger Getinge i fatet och aktien värderas därför lägre än internationella peers.”

I samband med Q3-rapporten fick aktien ytterligare en smäll.

“Det blev lite tokigt när de kommunicerade kring marginalerna 2025, men jag tror de kommer att vara högre. De senaste åren har de förvärvat en handfull väldigt intressanta tillväxtbolag som kommer att få bolaget att gå från att växa 2-3% organiskt till 4-5%. Här gäller det att ha lagom mycket tålamod.”

STÖRSTA POTENTIALEN

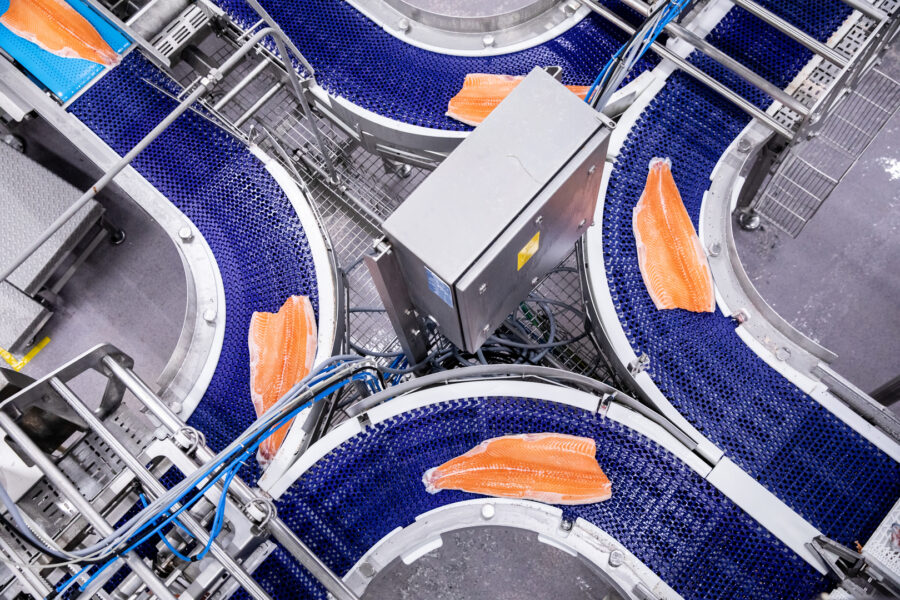

Gustafsson tog nyligen på sig sydvästen och åkte båt mellan Kristiansund och Trondheim i Norge, för att se Mowis laxuppfödning.

“Slutfasen i slaktanläggningen är extremt automatiserad, laxarna blir knappt rörda av en människohand. Man har investerat mycket i hela värdekedjan och den positiva påverkan räknas komma 2025.”

Gustafsson ser stor potential i sektorn, som genomlidit en räcka problem. Hög inflation, höjd skatt, biologiska problem med för varmt vatten och ett utbrott av det norrmännnen kallar Perlesnor, som är en typ av maneter.

“Vi äger både Mowi och Lerøy Seafood. Om saker och ting faller på plats 2025 så är det den sektorn jag ser bäst potential i, med ett tydligt vinstmomentum.”

BORDE INFÖRA ÅTERKÖP

Reservdelsföretaget MEKO är ett nytt innehav i fonden. Ett bolag Gustafsson följt under många år och ägt i ett tidigare förvaltarliv.

“De har hållit isär distributionen till deras varumärken Mekonomen, Meka och Speedy, men nu har de börjat optimera och använder samma servicebilar till de olika kedjorna i Norge, vilket gett en jättebra påverkan på marginalen. Det finns en enorm synergivinst att göra när man väl tar tag i det här, förhoppningsvis även i Sverige.”

“Aktien är lågt värderad, då hotet från elbilar skrämt marknaden, men det är inte ett så stort hot som folk tror. Bolaget borde införa ett kontinuerligt återköpsprogram för att skapa vinsttillväxt. Hoppas de läser det här.”

LÅNGSIKTIG VINNARE

Henrik Ekelunds utbildningsföretag BTS Group är en annan nykomling i Protean Small Cap. BTS har ett 40-tal av världens största företag som kunder och utvecklar ledarskap med hjälp av interaktiva simuleringar.

“Det här är ju ett bolag man sneglat på under många år. En tydlig långsiktig vinnare med fantastisk historik. I somras såg vi äntligen ett köpläge när de kom med en svag Q2-rapport. Cyklisk svaghet i en strukturell vinnare är ju skolboksexempel på bra ingångsläge för att köpa en aktie. Så då gjorde jag det.”

INTE NOG UPPSJUNGEN

Gustafsson fick “bra betalt” för innehavet i läkemedelsbolaget Camurus och var ur positionen innan veckans ras, som utlöstes av en åthutning från FDA.

“De har ju gynnats väldigt mycket av framgången för Buvidal mot opioidberoende. Bolaget försöker nu utveckla fler produkter utifrån sin plattform, vilket kostar. Vi tittade in i 2025 och insåg att vi inte har någon vy på de andra områdena, som exempelvis akromegali. Det är viktigt att komma ihåg varför man köpte en aktie och vara disciplinerad om man inte är nog uppsjungen.”

MER UPPSIDA KVAR

Det näst största innehavet, som också hörs mest, är Acast. Podcastbolaget som knyter samman poddskapare och annonsörer med olika typer av skräddarsydda annonser, oavsett plattform.

“De är den globala ledaren inom marknadsföring i poddar, med över 125 000 poddar på sin plattform. De har vuxit konsekvent sedan pandemin och även i en tuff annonskonjunktur som vi har nu, växer de 20-25% i Q2. Det här blev en sån där IPO-grej som folk inte ville äga och aktien gick från 40 till 6 kronor. Trots att de har gjort en fin comeback på börsen tror jag att aktien har mer väg att vandra uppåt.”

BJÖRNEN FRÅN TJÖRN

Det kanske tyngsta tillskottet till fonden i höst är björnen från Tjörn, aktieanalytikern Richard Bråse, som lämnar Dagens industri för att bli förvaltare hos Protean.

“Bråse kommer att hjälpa till att hitta bra case och idéer. Delvis det man inte ska äga såklart – det har han varit duktig att peka på – men han har också ett väldigt bra tänk kring vad man ska äga.”

Förvaltartillskottet flyttar inte in i kontoret på Stureplan, utan blir kvar på Tjörn utanför Göteborg.

“Det krävs ju lite kontemplation och eftertanke för den här typen av aktivitet, och miljön han befunnit sig i hittills har ju de facto främjat det. Vi vill inte rubba Bråses cirklar.”

Läs mer: Hedgefondförvaltarna: ”Nibe och Fortnox är öar av självgodhet”

Läs mer: BTS-grundaren Henrik Ekelund: “Jag ger aldrig upp”

Läs mer: TF Bank: Inte lika drabbat

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du fler intervjuer