Analys Inditex

Inditex: Vandrar i H&M:s fotspår?

Låt oss först klargöra en sak – vi är inga experter på den spanska klädkoncernen Inditex (25 euro). Två saker kan vi dock med enkelhet konstatera:

- Deras klädkedjor som Zara, Pull & Bear och Massimo Dutti är välskötta och höglönsamma. Själva basverksamheten – att designa och sälja kläder snabbt i butik – tycks fungera bättre än i exempelvis H&M.

- Även online har Inditex varit snabbare och vassare än H&M. Vettig statistik saknas men vårt intryck är Inditex hållit ganska jämna steg med klädmarknaden i stort vilket är rätt bra för en aktör med ursprung i fysisk handel.

Ställer man den spanska jätten mot den svenska är utklassningen total som grafiken nedan visar.

Men trots god utveckling kan man inte komma ifrån att Inditex verkar på exakt samma knepiga marknad som H&M. Den spanska klädkoncernen har ungefär 7 500 butiker runt om i världen och alla bevis talar för att den affärsmodellen fungerar allt sämre. E-handeln har introducerat såväl nya utmaningar och konkurrenter som merkostnader för klädhandlarna.

Det syns inte lika tydligt i grafiken ovan men faktum är att även i Inditex har rörelsemarginalen fallit varje år sedan 2012.

Analytikerna har dock inte hängt med utan har senaste två åren jagat efter verkligheten med successivt allt lägre estimat. Känns det läget igen från H&M?

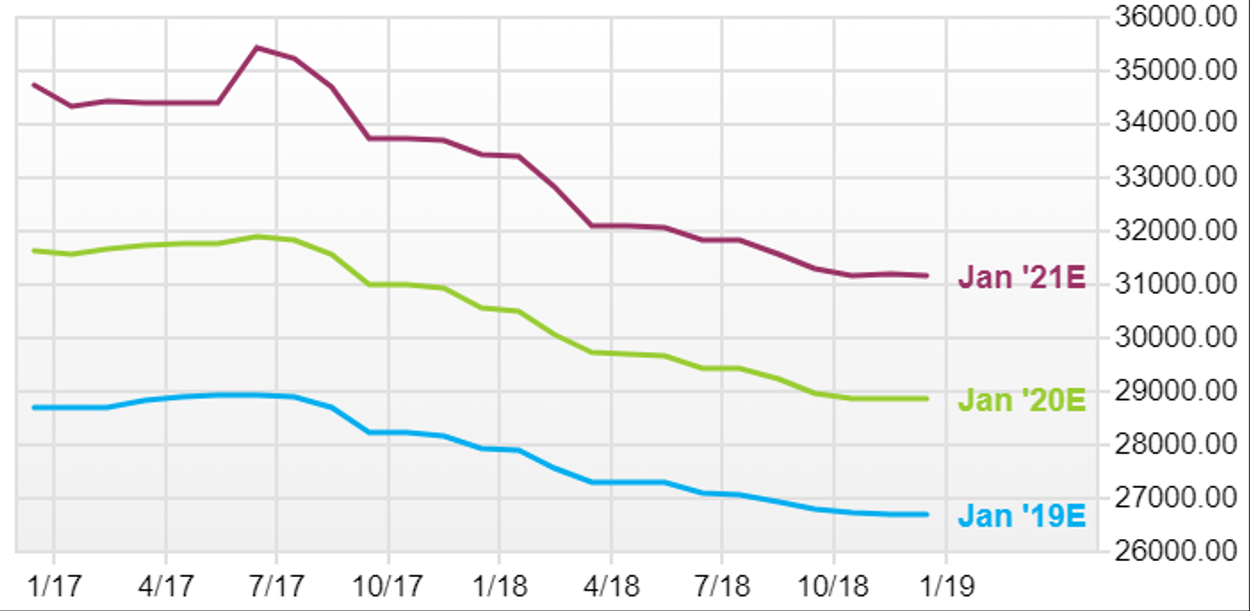

Grafiken nedan visar att analytikerna i mitten av 2017 trodde Inditex skulle omsätta 35,4 mdr euro under det brutna räkenskapsåret 2021. Nu ligger förväntningarna för samma år på 31,2 mdr. På ett och ett halvt år har alltså estimaten hyvlats ned med drygt 12 procent.

Är det något vi vet om aktier som av marknaden stämplats som ”kvalitetsbolag” så är det just detta – att förväntningarna tar lång tid att justera när ett bolags kvalitetsstatus väl börjar ifrågasättas.

I H&M höll den här fasen på i ungefär två år innan analytikerna till slut vände på steken och började slå om till säljrekommendationer. Senaste året har drygt 50 procent av analytikerna haft sälj på H&M och tävlat i att vara så griniga som möjligt. Först då har H&M också fått en chans att ”överprestera” (om man nu kan kalla det för det) vilket också lyft aktien.

I Inditex är det fortfarande lång väg kvar att vandra här. Trots konstanta nedrevideringar senaste året är fortfarande 73 procent av analytikerna positiva till Inditex och bara 13 procent har säljråd på aktien.

Kanske förklarar det också varför analytikerna fortsätter hoppas på vändning? Detta trots att innevarande år väntas bli ytterligare något svagare än föregående och tillväxten är bland det sämre som bolaget uppvisat i modern tid.

Så tror analytikerkåren om Inditex

| 2019E | 2020E | 2021E | |

| Omsättning | 26 678 | 28 883 | 31 182 |

| – Tillväxt | 5,3% | 8,3% | 8,0% |

| Rörelseresultat | 4 502 | 4 959 | 5 401 |

| – rörelsemarginal | 16,9% | 17,2% | 17,3% |

| Vinst per aktie | 1,13 | 1,25 | 1,36 |

Kanske finns det också fog att ifrågasätta om Inditex verkligen gjort allt rätt medan H&M gjort allt fel. En snabb överblick av antalet butiker visar att Inditex är gigantiska på hemmamarknaden Spanien men även i länder som Ryssland och Italien. Alltså marknader där e-handeln än så länge är skrämmande tunn.

H&M är i stället stora i Tyskland, USA, Frankrike, Storbritannien och Norden. Samtliga är marknader där e-handeln är välutvecklad och har tagit en stor del av den totala försäljningskakan.

Då är ju den naturliga slutsatsen att det spanska tåget kanske bara ligger något år efter det svenska – men att bägge kör på samma brokiga järnväg. I så fall är det bara en tidsfråga innan även Inditex spårar ur och kör i diket.

Tillsammans med skyhöga förväntningar om 8 procents tillväxt, 17 procents rörelsemarginal och en värdering på 16 gånger rörelseresultatet är fallhöjden stor. Det är inte svårt att tänka sig framtidsscenarier där Inditex ska halveras i kurs.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.