Fastighet Fastighetsbolag

Hybridobligationer sätter fastighetsbolagen i en rävsax

Hybridobligationer har varit ett populärt instrument hos fastighetsbolagen de senaste åren. Löptiderna är långa, ofta som en människas livslängd men ibland till och med eviga. Men trots detta finns det några hållpunkter att hålla utkik efter längs vägen. Den första besiktningen närmar sig och det kan bli stökigt.

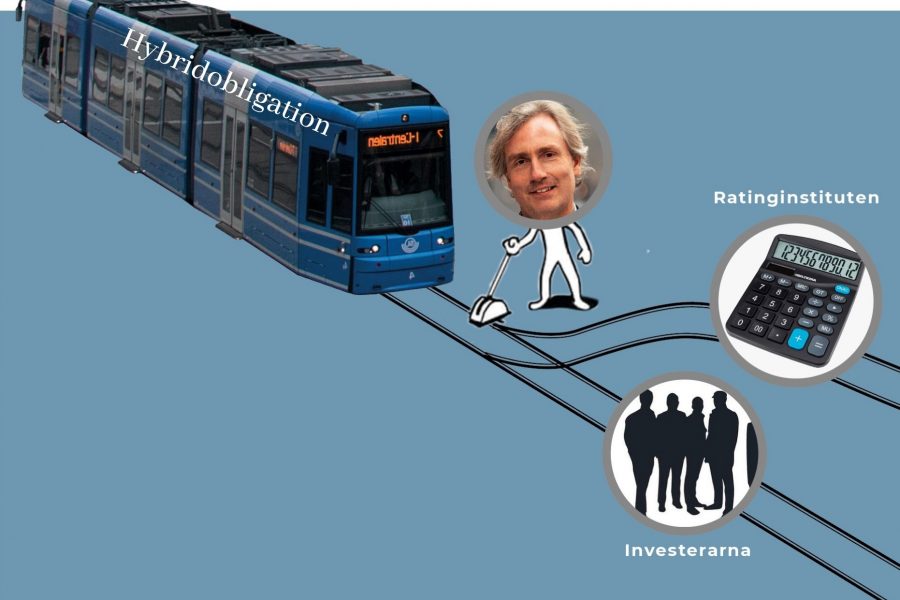

Enligt Michael Andersson, kreditanalytiker på Handelsbanken, sitter fastighetsbolagen i något av en rävsax där de måste välja mellan att hålla ratinginstituten eller investerarkollektivet nöjda.

Missnöjda investerare riskerar att ge högre kapitalkostnader på kreditmarknaden. Men missnöjda ratinginstitut kan ge försämrad rating, vilket också skulle slå mot kapitalkostnaderna.

”Hur bolagen än gör riskerar de att göra någon part besviken”, säger Michael Andersson.

Men låt oss ta det från början.

Belåningsgradstricket

Hybridobligationer är, som namnet ger sken av, en slags blandning av eget kapital och skuld. I grund och botten är det en obligation med väldigt lång löptid och som är efterställd allt annat än eget kapital. Det fina i kråksången är att ratinginstituten endast räknar 50% som skuld och resten som eget kapital.

Det har alltså varit ett enkelt sätt för fastighetsbolagen att spänna de finansiella musklerna utan att öka belåningsgraden på pappret. Kupongräntan på hybridobligationer har legat något högre än för vanliga obligationer, men i det lågränteklimat som varit de senaste åren har fastighetsbolagen kunnat unna sig att betala en extraslant för att hålla belåningsgraden låg.

”Hybridobligationer har setts som ett billigt sätt att ta in eget kapital, bolagen har fått betala runt 3% i kupongränta. Många bolag har emitterat hybrider för att kunna finansiera tillväxt”, säger Michael Andersson.

Anledningen till att bolagen vill hålla belåningsgraden låg är att den påverkar ratingen som sätts av ratinginstituten. En högre rating ökar möjligheten att låna pengar billigare. I slutändan har det alltså varit värt att betala den där extraslanten för hybridobligationerna för att stärka ratingbetyget, istället för att emittera en ”vanlig” obligation med lägre kupongränta men som klassas som 100% skuld.

Hybridobligationernas löptid ligger ofta på 70-80 år, och andra är eviga. Men den finansiella dopningen är ändå något mer kortsiktig än så. Fem till sex år efter att de emitterats kommer första möjliga tillfälle för bolagen att köpa tillbaka hybridobligationen. Vid samma tillfälle blir det även ett så kallat reset date där kupongräntan räknas om, samt att kreditratinginstitutet S&P omklassificerar hyrbidobligationen som 100% skuld.

Nya tider

När fastighetsbolagen emitterade hybriderna var det lätt att resonera som så att det bara var att ersätta den så småningom genom att emittera ny hybrid. Men nu är ränteklimatet annorlunda, och den smarta, enkla och billiga lösningen är plötsligt knivigare.

Fastighetsbolagen som har emitterat hybrider ställs alltså inför en rad olika alternativ när reset-datumet närmar sig. Men inget av dem är egentligen optimalt:

| Alternativ | Fördelar | Nackdelar |

| Emittera en ny hybrid för att ersätta den befintliga. | Oförändrad belåningsgrad (den nya hybriden kommer också kommer att räknas som 50/50 eget kapital/skuld). Investerarna får tillbaka sina pengar. | Aptiten på fastighetsrelaterade hybridobligationer idag är mycket svag. I praktiken skulle det bli väldigt svårt för bolagen att emittera en ny hybrid och om de lyckas skulle kupongräntan bli avsevärt mycket högre. |

| Köpa tillbaka hybriden och ersätta ersätta med något annat skuldinstrument, antingen vanlig obligation eller banklån. | Billigare alternativ än att ersätta med en ny hybrid. Hybridinvesterarna får tillbaka pengar. | Ökar belåningsgraden. Kreditinstituten kommer även omklassificera befintliga hybridlån, med ett resetdatum som ligger längre fram, till 100% skuld redan nu. |

| Behålla hybriden.

|

Räntan räknas upp, dock lägre än om en ny hybrid skulle emitteras. | Hybriden kommer räknas som 100% skuld hos ratinginstututen. Kan påverka ratingen, men inte nödvändigtvis. Riskerar upprörda investerare. |

| Ta in nytt eget kapital från aktieägarna och köpa tillbaka hybriden. | Ratinginstituten blir nöjda, och obligationsinvesterarna som får tillbaka sina pengar likaså. | Värdeförstörande när aktiekurserna är så nedtryckta. Späder ut stamaktieägarna. |

| Köpa tillbaka hybriden med likvida medel från rörelseverksamheten. | Investerarna får tillbaka sina pengar och blir nöjda. | Riskerar att förlora eget kapital-delen på utestående hybrider. |

| Sälja fastigheter och frigöra kapital att köpa tillbaka hybriden för. | Investerarna får tillbaka sina pengar och blir nöjda. | Riskerar att förlora eget kapital-delen på utestående hybrider. |

Läser man det finstilta hos S&P står det att om hybriden köps tillbaka och ersätts med annat än nytt eget kapital eller en ny hybrid, exempelvis genom att sälja tillgångar eller ta från kassan, kommer S&P överväga att se över (alltså eventuellt rycka bort) eget kapital-delen även för utestående hybrider. Formuleringarna är med andra ord vaga, men kontentan är att ratinginstitutet ser det som att medel som skulle kunna användas till att betala seniora obligationer helt enkelt minskar.

Michael Andersson menar att fastighetsbolagen går en balansgång mellan att hålla ratinginstituten och investerarkollektivet nöjda.

”Bolagen har rätt att låta hybriderna rulla (tredje raden i tabellen reds. anm.) men risken är att investerarna på kapitalmarknaden blir missnöjda. Även om hybriderna har lång löptid ses det som ‘praxis’ från investerarnas perspektiv att fastighetsbolagen ska lösa in hybriderna vid första möjliga tillfälle, alltså vid resetdatumet”, säger Michael Andersson och fortsätter:

”Som bolag vill man vårda sin relation med investerare på kapitalmarknaden, annars riskerar bolagen att få svårt att refinansiera sig vid senare tillfällen.”

Han menar att valet kring hur fastighetsbolagen ska hantera hybriderna är ett dilemma givet dagens förutsättningar.

”Ska man göra ratingbolagen sura, eller kreditmarknaden ännu surare än vad den redan är? Det går även att skjuta in eget kapital, men hur reagerar aktiemarknaden på en nyemission? Att sälja av fastigheter för att köpa tillbaka hybriden tror jag inte är en bra signal heller, det verkar för panikartat”, säger Michael Andersson.

Fastighetsbolaget Balder har emitterat hybridobligationer för motsvarande 9 miljarder kronor de senaste åren.

Den ena hybridobligationen, där Balder redan har återköpt en viss del och har kvar motsvarande runt 3,5 miljarder kronor, har resetdatum i mars 2023. Hybriden emitterades till en kupongränta på 3%. Frågan många ställer sig nu är hur Balder ska göra med denna hybrid.

Om bolaget skulle lösa in den och emittera en ny hybrid skulle den bli väldigt mycket dyrare. Om de låter hybriden rulla räknas räntan upp till runt 5,5% samtidigt som hela beloppet omklassificeras som 100% skuld hos ratingbyråerna.

Många frågor – få svar

När Balder presenterade sin delårsrapport för andra kvartalet fick VD Erik Selin många frågor om just hybridobligationerna. Selin, som är känd för att vara tydlig i sin kommunikation, resonerade länge om hybridernas funktion och egenheter.

Däremot kom han inte med något konkret besked kring hur bolaget kommer att agera och menade att det är svårt att prata om hybriderna eftersom det måste skötas i samarbete med S&P och enligt ratinginstitutets särskilda regler. Erik Selin ser förmodligen noga över de olika alternativen som finns, men åtminstone publikt har han inte hintat om vilken väg han kommer att vandra.

Michael Andersson menar att belåningsgraden inte nödvändigtvis är den kritiska punkten för just Balder i dagsläget. Bolaget skulle klara att behålla sin rating även de tappar en del i eget kapital.

”Det här gör att jag tror att Balder, som det ser ut idag, kommer att vilja köpa tillbaka hybridobligationen för att vårda relationen med investerarkollektivet”, säger han och fortsätter:

”Hur lösningen kommer att se ut vet jag inte. De ska ut med omkring 3,5 miljard. Jag tror att Balder kan på något sätt kan hosta upp de pengarna för att lugna investerarkollektivet. Däremot tror jag inte att de vill sälja tillgångar.”

Även Louis Landeman, chef kreditanalys på Danske Bank, menar att det råder stor osäkerhet kring hybriderna.

”Bolag med väldigt stark rating kan tycka att de har råd att låta hybriden rulla, tappa equitydelen från kreditinstituten och betala något högre ränta”, säger han och fortsätter:

”Omvänt kan man säga att om man ersätter hybriden med en ny, dyr, hybrid är det inte uteslutet att ratinginstituten tycker att det är negativt ändå då bolagets finansieringskostnad går upp. Det är inte heller någon perfekt lösning.”

Han belyser att det även finns andra aspekter att ta hänsyn till förutom själva hybridinstrumentet i sig.

”Många av fastighetsbolagen har även stora volymer av seniora obligationer. Om man inte har jättemycket hybrider kan det vara värt att ta en extra kostnad genom att ta fram nytt eget kapital för att ersätta en hybrid även om det är dyrt. Det skulle sända en positiv signal till obligationsinvesterarna, att bolaget i fråga vill vårda relationen till dem”, säger han och fortsätter:

”Det skulle bolagen kunna vinna på eftersom det finns så stora volymer av andra obligationer som kommer behöva refinansieras kommande år.”

Louis Landeman tror, precis som Michael Andersson, att Balder kommer att välja att köpa tillbaka hybridobligationen för att vårda relationen till obligationsinvesterarna.

”Det är långt ifrån givet att det blir så, men min gissning är att Balder skulle kunna tänka sig att göra det. Det är dessutom ett bolag som inte ger några utdelningar. På så vis genererar de i ett normalt läge en vinst varje år som exempelvis skulle kunna finansiera ett återköp av hybriderna.”

Erik Selin får visa vägen

Även om belåningsgraden i dagsläget inte är kritisk för Balders rating skulle fallande fastighetsvärden framöver kunna förändra situationen snabbt. Lösningen för hur hybriden ska hanteras är nog inte självklar ens för den 55-åriga fastighetsräven Erik Selin från Göteborg. Men klart är att han kommer att behöva fatta ett beslut snart, och intresset för hur Balder gör med sin hybrid i första kvartalet 2023 lär bli stort.

Så småningom börjar nedräkningen för jätten SBB som har hybrider för totalt drygt 17 miljarder. SBB kommer att ställas inför samma frågor under våren 2025, alltså när den första hybriden når sitt reset date. SBB:s ratingbetyg är mer i dagsläget mer osäkert än Balders. Bolaget fick i somras en ”negative outlook” på sin investment grade-rating av S&P. Dessutom har de hybrider för större belopp än Balder. Om SBB skulle tappa sin equity-del på sina hybrider skulle det alltså riskera att slå hårt mot ratingen, åtminstone som det ser ut i dagsläget.

Castellum, med VD Rutger Arnhult i spetsen (dock numera Roger Akelius som största ägare) har en jättehybrid på motsvarande 10 miljarder kronor. Castellum använder sig istället av ratinginstitutet Moody’s, som har mer förlåtande villkor kring hybridobligationer. Men Castellum kommer ändå behöva brottas med frågor kring hur de håller investerarna nöjda när första möjliga inslösen för jättehybriden närmar sig under 2027.

Affärsvärlden har sökt Balder för att ställa frågor om hur de tänker kring sin hybridobligation inför Q1 2023, dock utan framgång.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du Afv Fastighet