Analys Qliro

Det finns bättre och billigare bankvinster än hos Qliro

Updates är Börsplus format för korta kommentarer om en eller flera aktier.

Qliro (börskurs 11 kronor 6/4) har gått väldigt svagt på börsen i år och värderas nu återigen ganska lågt jämfört med till exempel intäkterna. EV/Sales ligger kring 0,35. Året har dock startat illa för den vinstmässigt viktigaste (enda) delen av koncernen – modesajten Nelly. De generösa villkoren under julhandeln med 90 dagars öppet köp gav stora returer och 16 Mkr i extra kostnader i Q1, enligt dagens vinstvarning.

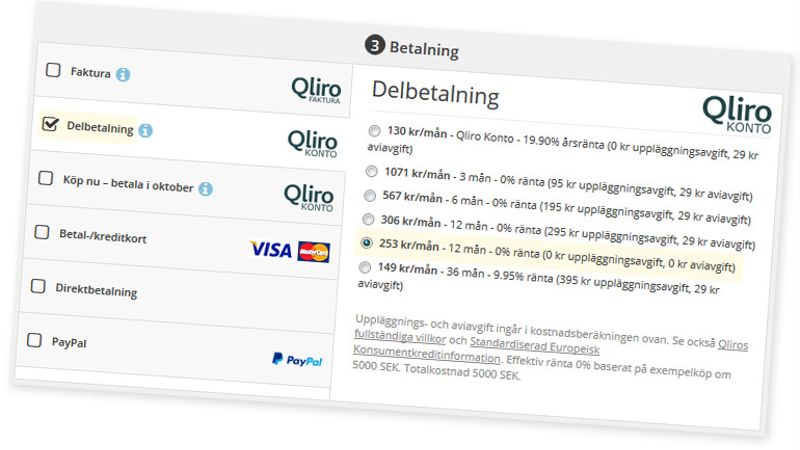

Det är rimligt att skruva ned förväntningar något på Nelly framöver och se 2017 års fina marginal på 7,6 procent som onormalt god. Det kan förklara en del av aktiens tapp. Men för värderingen spelar troligen utvecklingen för finansbenet av Qliro, QFS, större roll. Målet är att den delen, som främst tjänar pengar på kunder som delbetalar sina inköp, ska tjäna 150 Mkr redan 2019.

Men vi ställer oss frågande till om det är möjligt. Faktum är att en snabb-besiktning av utvecklingen för QFS ger oss ett svajigt intryck. Här är några frågetecken.

Håller tillväxten på att bromsa? Om vi talar om hela kreditportföljen så ökar den 40 procent i Q4. Räknar vi bort tillskottet från den nylanserade blancolån-produkten så är ökningen 32 procent. Det markerar en tydlig nedväxling för delbetalningsaffären som höll en tillväxttakt på nästan 60 procent när QFS gick in i 2017.

Givet att delbetalningar nu är lanserade i alla Qliros länder (Sverige, Finland, Danmark och Norge) kan det vara så att penetrationen så smått börjar nå normal nivå. Vi skissar på att kreditportföljen kan stiga från 1 till knappt 2 miljarder kronor till 2020. En del hänger på hur populära Qliros blanco-lån blir.

Lockas externa handlare? Konkurrensen med Klarna, Resurs, SHB, Svea Finans och andra är tuff. Vi ser inte att Qliro pressmeddelar om många nya kunder. Den externa kundbas man har framstår inte som extra framgångsrik (Skånska Byggvaror är största namn). Det har funnits mål om att 50 procent av volymerna ska komma från externa handlare. Den siffran kommenterar Qliro inte längre. Vilket förstås talar sitt tydliga språk.

Finns lönsamhetspotentialen? Nischbankerna är ruskigt lönsamma så produkterna är det inget fel på. Men QFS är relativt små och vi undrar hur väl volymerna täcker de fasta kostnaderna. QFS har slutat redovisa antalet anställda men hade 163 för ett år sedan (de är fler idag!). De sköter en kreditportfölj på 1,1 miljarder – låt vara att den är av verkligt högavkastande art. Men som en jämförelse sköter Marginalens 266 anställda 15 miljarder kronor och Collector har en kreditportfölj på 19,5 miljarder och 380 anställda.

Frågetecken som dessa gör oss lite obekväma med aktien trots att den ser ut att erbjuda lite värde. Här är en snabb summan-av-delarna:

| Huvudscenario 2020 | ||||

| Vinst, Mkr | Multipel (p/e-tal) | Värde, Mkr | Kommentar | |

| E-handel | 69 | 14 | 971 | Räknar med 6% marginal i Nelly. |

| Nettokassa | 300 | Bedömd överlikviditet i handelsrörelsen | ||

| QFS | 63 | 10 | 632 | Låg “nischbank”-multipel |

| Bolagsvärde 2020 | 1903 | Summa av rörelser och kassa | ||

| Bolagsvärde nu* | 1317 | OBS: säsongsjusterad nettokassa | ||

| Uppsida | 44% |

| * Vi räknar med att Qliro vill hålla kassa för att hantera lageruppbyggnad under året och räknar på justerad nettokassa. (I princip ser vi köpeskillingen från Gymgrossisten som överlikviditet Qliro kan dela ut) |

Läget är ungefär som det brukar vara i Qliro. Aktien har uppsida om man antar att Nelly har en långsiktigt god lönsamhet, Cdon slutar förlorar pengar och QFS levererar halvbra vinster. Känslan är att börsen med jämna mellanrum tar höjd för det scenariot och skickar upp aktien rejält. Blir det så igen ska man förstås köpa nu.

Vi oroas ändå av frågetecken som de ovan och skulle hellre köpa en bevisat bra nischbank än en halvdan e-handlare som ännu inte bevisat sig på banksidan. Inte minst när man kan få nischbanker till ett minst lika billigt pris.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.