Analys DDM Holding

DDM inkasserar i Öst

Nyligen tog vi på Börsplus en titt på Hoist Finance och gillade aktien så pass bra att den fick en plats i vår modellportfölj. En investering på samma tema, men i det mycket mindre formatet, är DDM Holding som noteras på First North. Till kursen 35 kronor har DDM ett börsvärde på drygt 300 Mkr i jämförelse med Hoists 6,5 miljarder i marknadsvärde.

Man kan säga att DDM är ett ”mini-Hoist” eftersom bägge bolagen har som affärsidé att köpa loss portföljer med förfallna konsumentkrediter från banker och sedan inkassera dessa för egen räkning. Men det finns viktiga skillnader mellan företagen, även bortsett från storleken.

En är att DDM till skillnad från Hoist saknar egen inkassorörelse. Bolaget är en ren skuldinvesterare med blott ett 20-tal anställda, och huvudkontor i Schweiz, som förlitar sig helt på externa inkassobolag för att driva in sina skulder.

En annan central skillnad är att DDM redan från starten 2007 riktat in sig på Östeuropa och endast investerat i länder som Ryssland, Polen, Rumänien och Ungern.

Den här östra inriktningen har inte alltid varit alldeles lyckad. När rubeln rasade här om året föll DDM-aktien i samma takt. Men på längre sikt finns saker som talar för DDM:s nisch. Dels finns en mognadskomponent – ju mer förfinad en finansiell marknad blir desto större verkar benägenheten vara hos dess banker att anlita partners för att hantera dåliga konsumentlån. Det talar för att tillväxtmöjligheterna borde vara extra goda i öst, långsiktigt.

I det kortare perspektivet är trycket extra stort på många banker verksamma i öst att förbättra sina balansräkningar. Ett snabbt sätt är att sälja av tillgångar som binder mycket kapital och då ligger förfallna konsumentkrediter bra till. Det är just vad DDM investerar i. Flera västerländska banker håller på att avveckla satsningar i exempelvis Ungern vilket ökar utbudet av portföljer under de kommande åren.

En annan fin sak med Östeuropa är att avkastningsnivåerna åtminstone hittills varit mycket goda. På sikt sker säkert en harmonisering med resten av Europa men än så länge är detta ändå ett extra plus.

DDM Holding anser själva att man ligger bra till för att skapa lönsam tillväxt på dessa marknader. Ledningen pekar gärna på att DDM haft sitt fokus där sedan starten 2007 vilket genom åren resulterat i goda relationer både med säljare (banker) och ett stort antal leverantörer (inkassofirmor). Företaget har dessutom gjort stora IT-investeringar som begåvat DDM med bra data för att prissätta nya portföljer och för att följa inkassobolagens effektivitet.

Hur ser då siffrorna ut? Här nedan utgår vi från vad vi kallar bruttoresultat vilket är inkasserat belopp minus avskrivning på portföljen (som hela tiden ”konsumeras”) samt kostnader för inkasseringen. Bruttoresultatet ska täcka centrala kostnader för DDM:s kontor, IT och 20-talet anställda samt bolagets finansiering. Här är utvecklingen sedan 2014:

| DDM i siffror (mkr) | |||

| 2014 | 2015 | 2016 (1a halvår) | |

| Skuldportfölj | 325 | 385 | 352 |

| Bruttoresultat | 50 | 151 | 44 |

| Avkastning | 15% | 39% | 25% (*) |

| Centrala kostnader | 32 | 56 | 26 |

| Räntebärande skuld | 349 | 353 | 359 |

| Räntekostnad | 56 | 56 | 29 |

| Räntenivå | 16% | 16% | 16% (*) |

| Intjäning | -39 | 39 | -11 |

| Vinst/aktie, kr | neg | 2,47 | neg |

| P/e-tal (kurs 35 kr) | neg | 14,2 | neg |

| Intjäning= bruttoresultat-centrala kostnader-räntekostnad | |||

| (*) Avkastning och ränta uppräknat till årstakt. |

Det är några saker som sticker ut.

Portföljen är liten och växer inte i hög takt. Som jämförelse ökade Hoist sin skuldportfölj med 27 procent under samma period (DDM har ökat 8 procent) – och det var från en klart större bas av 8,9 miljarder.

Avkastningen är mycket, mycket god. Även om bolagen räknar lite olika är en jämförelse med Intrum och Hoist inte totalt missvisande. Deras skuldinvesteringar avkastar 20 respektive 10-11 procent. DDM ligger som sämst på 15 och toppade i fjol nära 40 procent.

Finansieringen är superdyr. DDM är finansierat med obligationer som löper med 13 respektive 18 procents ränta. Detta är en kraftig konkurrensnackdel, tror vi. Hoist finansierar sig för under 3 procent tack vare sina sparkonton. Intrum ligger i samma nivå.

Om man inte tror att DDM klarar att leverera superavkastning a la 2015 på regelbunden basis framöver (uteslutet, anser vi) så behöver något hända med portföljen och med finansieringen. Bolaget behöver växa kraftigt och pressa ned sina räntekostnader.

Kikar man i bolagets färska Q2:a så finns lovande tendenser i denna riktning. Just efter halvårsskiftet säkrades en investering om drygt 160 Mkr i Slovenien, vilket ger DDM välbehövlig tillväxt.

Detta finansierades delvis med medel från en riktad nyemission på 65 Mkr till utvalda investerare (vilka som tecknade den är tyvärr okänt), delvis genom en obligation som löper på ett år till 13 procent. Fortfarande dyrt – men åtminstone inte lika illa som tidigare.

Vill det sig väl så fortsätter den här trenden och DDM kan bygga upp en stabilare intjäning genom större portfölj och billigare finansiering. Ett sådant scenario skissar vi på i tabellen här nedan:

| I bästa fall… | ||

| 2018? | Kommentar | |

| Skuldportfölj, Mkr | 650 | Växer portföljen med 85 procent |

| Bruttoresultat, Mkr | 163 | |

| Avkastning | 25% | Behåller god avkastning |

| Centrala kostnader, Mkr | 60 | Fasta kostnader behöver inte öka mkt |

| Räntebärande skuld; mkr | 450 | Något lägre belåning |

| Räntekostnad, Mkr | 50 | |

| Räntenivå | 11% | Något lägre ränta |

| Intjäning, Mkr | 53 | |

| Vinst/aktie | 4,25 | Här beräknat på 9 miljoner aktier (efter emission) |

| P/e-tal | 8,7 |

Inget av de kritiska antagandena känns direkt orealistiska här, och nog finns en dubblingspotential i aktien om detta infrias. Men jobbet ska göras också och vi är oroliga över att DDM rör sig för långsamt framåt. Risken är uppenbar att större bolag lockas in i regionen av den höga avkastningen och med mycket bättre finansieringsmöjligheter kan de mycket väl bjuda bättre på bankernas portföljer än DDM har råd med.

Vi har redan sett hur Hoist valt att gå in i Grekland, om än hittills endast som tjänsteleverantör och inte investerare. Men steget är nog inte långt därifrån till Balkan, exempelvis. Ett ännu tydligare exempel är det nynoterade norska bolaget B2 Holding, som har ett börsvärde på drygt 4 miljarder.

B2 är stora i Polen och har Östeuropa som tillväxtområde. Nyligen gjorde företaget ett förvärv i Bulgarien och det var redan under 2015 största investerare inom förfallna konsumentkrediter i Kroatien. B2 finansierade sig till drygt 7 procent på obligationsmarknaden vid årsskiftet, det vill säga till halva priset mot DDM. De siktar även på en avkastning på sina investeringar närmare Hoist nivåer på 10-12 procent.

Kortsiktigt är ändå utsikterna hyggligt ljusa för DDM. Med den slovenska affären i ryggen kommer resten av 2016 bjuda på bra finansiell utveckling och allt talar för att utbudet av skuldportföljer fortsätter att vara bra på bolagets marknader. Det är inte omöjligt att ledningen lyckas bredda sina finansieringsbas vilket skulle förbättra vinstutsikterna rejält.

DDM är ett möjligt köp i kategorin förhoppningsbolag men för stunden avvaktar vi med ett positivt råd. Fortsätter trenderna att peka åt rätt håll och om det visar sig att vettiga investerare varit med på sommarens emission kan det vara läge att köpa in sig.

Läs fördjupad analys

DDM:s affärsmodell

DDM Holdings huvudsakliga affär går ut på att köpa upp portföljer av dåliga krediter på Östeuropeiska marknader. Kreditportföljerna köps generellt från banker som behöver lätta på balansräkningarna. Ofta säljs portföljerna via auktion med budgivning från olika köpare. Alternativt köps krediterna i direkt förhandling med säljaren vilket ofta innebär en bättre affär för DDM. DDM sköter inte indrivning själva utan lägger ut detta på inkassoföretag som verkar på de aktuella marknaderna.

Tar vi, som exempel, en kreditportfölj med 100 miljoner euro i dåliga lån är det inte otänkbart att DDM skulle kunna inkassera säg 30-40 miljoner av detta över många års tid. En sådan portfölj skulle DDM kanske betala 15-20 miljoner för, vilket är det värde som hamnar i balansräkningen. Detta innebär att när bolaget inkasserar 10 miljoner euro av skuldportföljen så ”konsumeras” också kanske 5 miljoner av värdet på balansräkningen. Mellanskillnaden på 5 miljoner, justerat för andra omvärderingar, tas upp som intäkt.

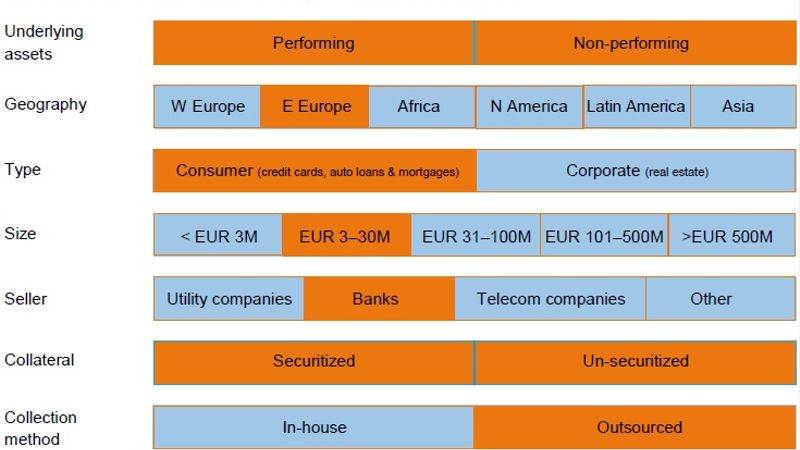

Givetvis påverkas inköpspriset och avkastningen på portföljerna av faktorer som vilken typ av lån det gäller, kvaliteten på dessa, om det finns säkerheter, och så vidare.

Ett sätt att tänka kring inkassobolag är att bedöma en rimlig avkastning på portföljen och sedan dra av centrala kostnader och finansieringskostnader. Som vi räknar bedömer vi att DDM har en avkastning på någonstans kring 20-30 procent på sin portfölj. Detta kan jämföras med till exempel Intrum Justitia som ligger kring 20 procent eller Hoist som har drygt 10 procent. Här ska man dock komma ihåg att dels kan bolagen räkna lite olika och dels kan antaganden om framtiden variera.

Hur en inkassoverksamhet ser ut att prestera på kort sikt är mycket beroende av just vilka antaganden som bolaget gör. Det kan till exempel vara svårt att veta om bolaget är för aggressivt i sina bedömningar av hur mycket av kreditportföljen som går att inkassera. Eller om det finns några dolda minor i portföljen som plötsligt orsakar ett stort hål. Därför är det viktigt att de som håller på med denna typ av verksamhet är både pålitliga och duktiga.

DDM:s marknad

Enligt en undersökning av PwC har europeiska banker 1 900 miljarder euro oönskade lån på sina balansräkningar. Ungefär hälften av detta utgörs av dåliga lån där låntagaren ligger efter med betalningarna eller har slutat betala. Den andra hälften utgörs av bättre presterande lån som helt enkelt inte passar bankernas strategiska fokus.

Det finns alltså gott om krediter att lägga vantarna på för aktörer som DDM. Men bankerna som säljer portföljerna är inga idioter heller, och sitter på mer information om kvaliteten på lånen än vad köparen gör. Det gäller därför att veta vilka portföljer man ska köpa, vad man ska betala och hur man därefter ska hantera portföljen på ett effektivt sätt.

När en skuldportfölj ska säljas konkurrerar också bolaget med andra skuldinvesteringsföretag. Man kan till exempel lätt tänka sig att större aktörer med lägre finansieringskostnader är mer konkurrenskraftiga än DDM. Det innebär i förlängningen att DDM troligen måste nagga i kanten på sina egna marginaler för att lyckas vinna många budgivningar.

Några konkurrerande skuldinvesterare som kan nämnas är bland annat lokala aktörer som Kruk Group i Polen och Rumänien, internationella investerare som Intrum Justitia, Lindorff och EOS Group, och finansiella institutioner som Deutsche Bank och B2Holding.

Att köpa upp krediter på marknader som Ungern, Rumänien, Tjeckien, Slovenien, etc, är en riskfylld verksamhet. Det speglas också i finansieringskostnaderna i DDM som totalt ligger kring 15 procent.

DDM:s mål och strategier

Bolaget fokuserar på konsumentkreditportföljer i Östeuropa med och utan säkerhet i storleksordningen 3–30 miljoner euro.

Vidare ska bolagets skuldportfölj vara diversifierad. Tillväxten ska finansieras både med internt genererade medel och extern finansiering som lån och eget kapital.

DDM strävar också efter att ha starka relationer med både säljare (banker), inkassoföretag och medinvesterare som ibland investerar i skuldportföljer tillsammans med DDM.

| DDM Holdings 10 största ägare | Kapital | |

| Kent Hansson | 32,34% | |

| Manuel Vogel | 23,84% | |

| Lansdowne Partners | 7,82% | |

| Praktikertjänst Pensionsstiftelse | 7,46% | |

| Alpen Invest | 5,67% | |

| Gustav Hultgren | 3,17% | |

| Strategic Investments AS | 2,61% | |

| Element Capital Partners | 1,63% | |

| Colin Jones | 1,41% | |

| Fredrik Olsson | 1,27% | |

| Källa: Holdings |

DDM:s aktie

DDM Holding noterades på First North under 2014 till priset 50 kronor per aktie. Sedan introduktionen har resan varit skakig och aktien handlades ett par månader under 25 kronor. Idag står aktien i 35 kronor vilket ger ett börsvärde på drygt 300 Mkr.

Bolaget grundades av Kent Hansson, idag storägare och styrelseordförande. Vd är Gustav Hultgren som tidigare bland annat drivit inkassobolag i Ukraina.

2 juni tog DDM in 65 Mkr i en riktad nyemission men det går ännu inte att se vilka som deltagit i den.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.