Emissionsguiden

Tre flaggor i Opticepts företrädesemission

Opticept Technologies har fastställt villkoren för sin företrädesemission av aktier som kan tillföra bolaget 80,5 Mkr brutto.

Emissionslikviden ska användas till återbetalning av brygglån, internationell expansion, investeringar i produktionskapacitet, produktutveckling samt finansiering av den löpande verksamheten.

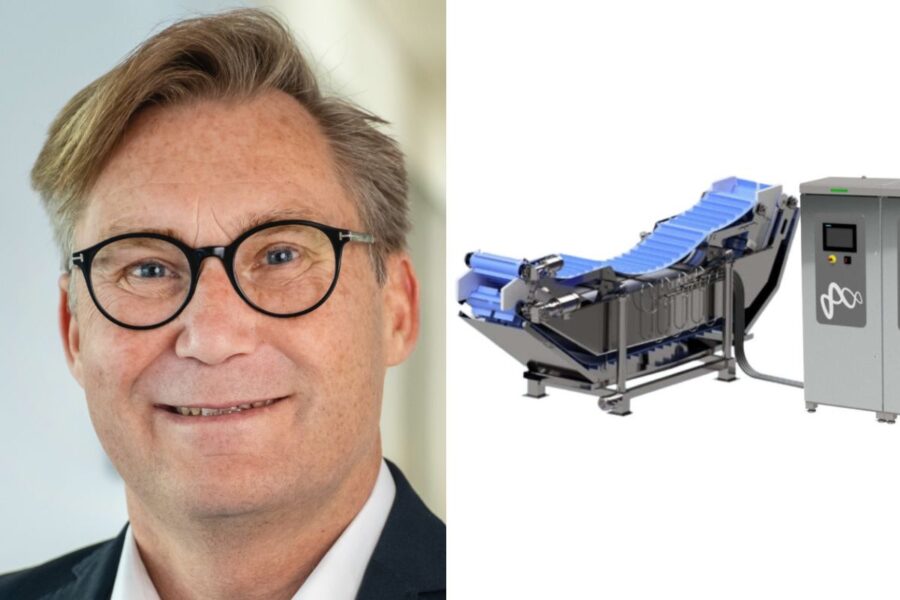

Emissionsguiden hissar tre flaggor för emissionen. Opticepts VD Thomas Lundqvist kommenterar enligt citaten nedan.

KAPITALBEHOV I TRÄNGT LÄGE

Nöden har ingen lag. I desperata lägen tvingas bolag ofta kompromissa bort det långsiktigt rätta. Riskerna med nyemissioner i nödlidande bolag är alltså dubbelt höga.

Opticept ser ut att vara i behov av ett likviditetstillskott mer eller mindre omedelbart. Att bolaget tagit upp ett brygglån inför emissionen stärker den bilden.

“Brygglånet tas upp primärt för att hålla den kommersiella tillväxttakten uppe och inte tappa fart. Bolaget kommer använda kapitalet för att investera i utökad produktionskapacitet för att säkerställa snabb leverans mot kund. Detta stödjer vår långsiktiga strategi mot ökad tillväxt och lönsamhet.”

HÖG EMISSIONSKOSTNAD

Om kostnaden för rådgivare, garanter med mera äter upp en stor del av emissionslikviden så är det illa på flera sätt. Ribban ligger dock väldigt olika beroende på om det är 10 Mkr eller 1 miljard som ska hämtas in.

Opticept räknar med att kostnaderna blir 12,2 Mkr. Det motsvarar 15,2% av emissionsbeloppet och är högt nog för att en flagga ska hissas.

“Emissionskostnaderna anses marknadsmässiga sett till transaktionsstrukturen och en svag kapitalmarknad med geopolitiska osäkerheter. Garantikostnaderna utgör en betydande del av emissionskostnaderna, men det ger oss också en trygghet att säkerställa det kapitalbehov som finns för att fortsätta utveckla verksamheten.”

DÅLIGT GARANTIUPPLÄGG

Så kallad bottom-up-garanti är oftast en varningsflagga.

Opticept har mottagit garantiåtaganden på 41 Mkr (51% av emissionen). Det handlar om bottengaranti vilket leder till en flagga. Till garanterna utgår en ersättning på garanterat belopp om 15% kontant.

“Vi har valt att använda oss av garantiåtaganden i syfte att säkerställa rörelsekapital i minst tolv månader. Värt att notera är att samtliga garantiåtagare även är befintliga aktieägare och stöttar därför OptiCept även som teckningsåtagare. Totalt teckningsåtagande uppgår till cirka 15,4 MSEK, motsvarande cirka 19% av företrädesemissionen. Med starkt stöd från våra större aktieägare, styrelse och ledning, har vi lyckats begränsa behovet av garantier.”

Emissionsguiden återkommer med en ny artikel om emissionen i samband med att bolaget publicerar sitt prospekt omkring den 8 november.

Läs även:

Emissionsguiden inleder bevakning av Opticepts företrädesemission

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.