Emissionsguiden

Tillkommande flagga i Alzinovas dyra nyemission

Emissionsguiden har tidigare skrivit om Alzinovas företrädesemission av aktier som kan tillföra biofarmabolaget 34,4 Mkr före emissionskostnader. Netto rör det sig om 26,7 Mkr.

I samband med det hissade vi tre flaggor:

- Kapitalbehov i trängt läge

- Dåligt garantiupplägg

- Bristfällig information

Efter en genomgång av bolagets prospekt halar vi ned flaggan för bristfällig information, då Alzinova redogör för emissionskostnaderna i prospektet. Dessa ger dock upphov till flaggan “hög emissionskostnad”.

HÖG EMISSIONSKOSTNAD

Om kostnaden för rådgivare, garanter med mera äter upp en stor del av emissionslikviden så är det illa på flera sätt. Ribban ligger dock väldigt olika beroende på om det är 10 Mkr eller 1 miljard som ska hämtas in.

Emissionen beräknas kosta Alzinova 7,7 Mkr, förutsatt att samtliga garanter väljer kontant ersättning. Det motsvarar 22,4% av emissionsbeloppet.

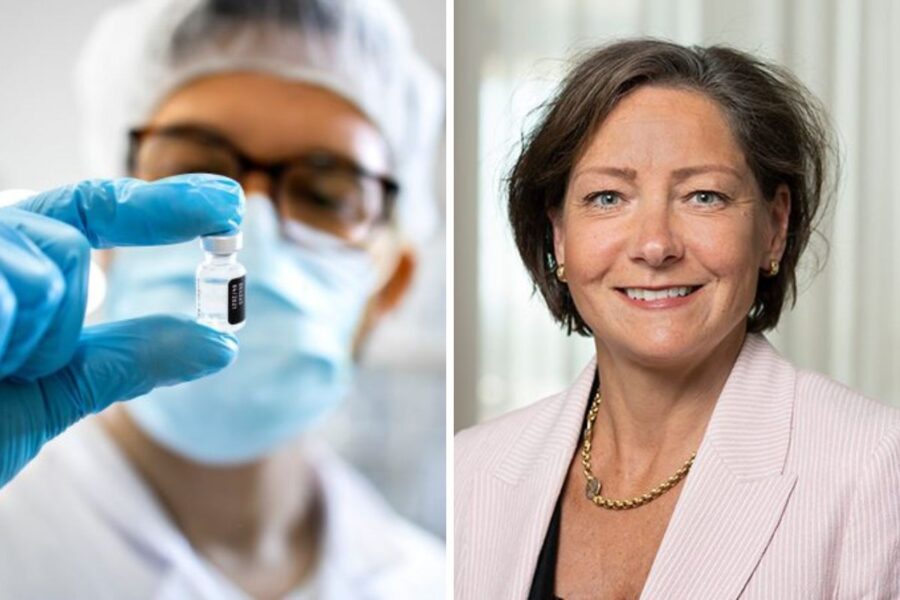

“Nuvarande ersättningsstruktur bedömdes vara nödvändig för en framgångsrik upphandling av garantin i rådande marknadsklimat”, kommenterar Alzinovas VD Kristina Torfgård.

Vi noterar även att det kapital Alzinova tar in inte väntas räcka särskilt länge, vilket är grund för nästa flagga.

FEL FINANSIERING

Vad som är rimlig eller fel sorts finansiering är en bedömning från fall till fall. Ofta är det fel finansiering när en nyemission är alldeles för liten för att räcka en meningsfull tid. Det är också ofta fel om det är osedvanligt krångliga villkor. Det kan också handla om att fel slags värdepapper emitteras. Exempelvis när bolag utan stabil lönsamhet emitterar konvertibler eller preferensaktier.

Alzinova skriver att nettolikviden från företrädesemissionen inte bedöms täcka likviditetsbehovet den kommande tolvmånadersperioden och att det finns ett behov av att undersöka andra finansieringsmöjligheter.

Kristina Torfgård kommenterar:

“Vi har inte hittat något som säger att man måste ta in emissionskapital som räcker över 12 månader. Ur revisionssynpunkt så skall man ha rörelsekapital över 12 månader efter balansdagen, det vill säga till och med 31/12 2024 vilket vi har.”

Teckningsperioden startade den 5 juni och sträcker sig till och med 20 juni. Alzinovas aktie handlas för tillfället i 1,18 kronor att jämföra med teckningskursen 0,90 kronor.

Emissionsguiden återkommer med en ny artikel om företrädesemissionen i samband med att utfallet kommuniceras.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.