Telia Company

Telia tar in 4 miljarder via obligationer

Obligationerna har emitterats med två olika löptider, och med en fast och rörlig tranche på respektive del. Den ena obligationen på två miljarder kronor förfaller i mars 2026, medan den andra av samma storlek förfaller i september 2028.

Kupongen för båda obligationerna blev 4,375 procent per år på den fasta tranchen. På den rörliga tranchen blev det +73 räntepunkter för den treåriga obligationen och +110 räntepunkter för den 5,5 åriga.

Telia uppger sig vara nöjda över finansieringen.

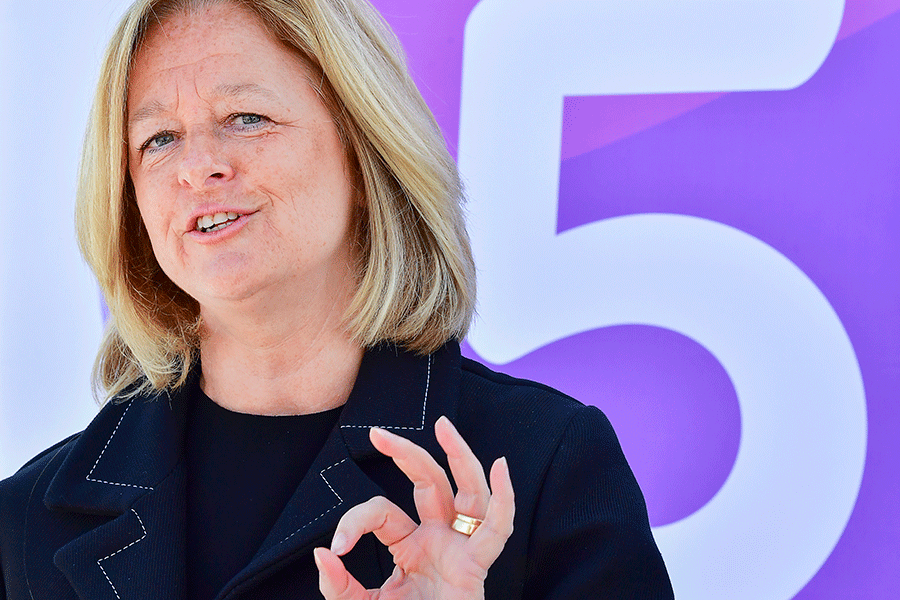

“Vi är särskilt nöjda över att ett stort antal investerare deltagit och visat stort intresse för alla fyra trancherna i denna nya transaktion”, säger Agneta Wallmark, Telias chef för Group Treasury.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.