Portföljer Utdelningsportfölj Utdelningsaktier

Succé för utdelningsportföljen – här är fem spännande aktier

Varje år sedan 2016 sätter Affärsvärlden ihop en utdelningsportfölj. Trots namnet är det inte utdelningen i sig som är målet med portföljen. Idén är att hög utdelning kan visa vägen till bra totalavkastning. Med en stor del av en godkänd totalavkastning redan hemma i form av utdelning är förhoppningen att portföljen ska stå sig bra avkastningsmässigt ur ett absolut perspektiv.

Det väljs ut ett antal aktier vars gemensamma nämnare är extra hög direktavkastning. Gränsen dras vid cirka 5% i förväntad direktavkastning. I praktiken innebär det att en aktie ska förväntas ge minst 4,5% i direktavkastning för att kunna vara aktuell för Utdelningsportföljen. Ungefär en femtedel av portföljen brukar investeras i preferensaktier eller liknande värdepapper.

“Genom att fokusera på den typen högutdelare hoppas vi både fånga in stabil utdelning men också aktier som är undervärderade med bra kurspotential”, säger Daniel Svensson, chef för Affärsvärldens analysredaktion.

Slagit index i år

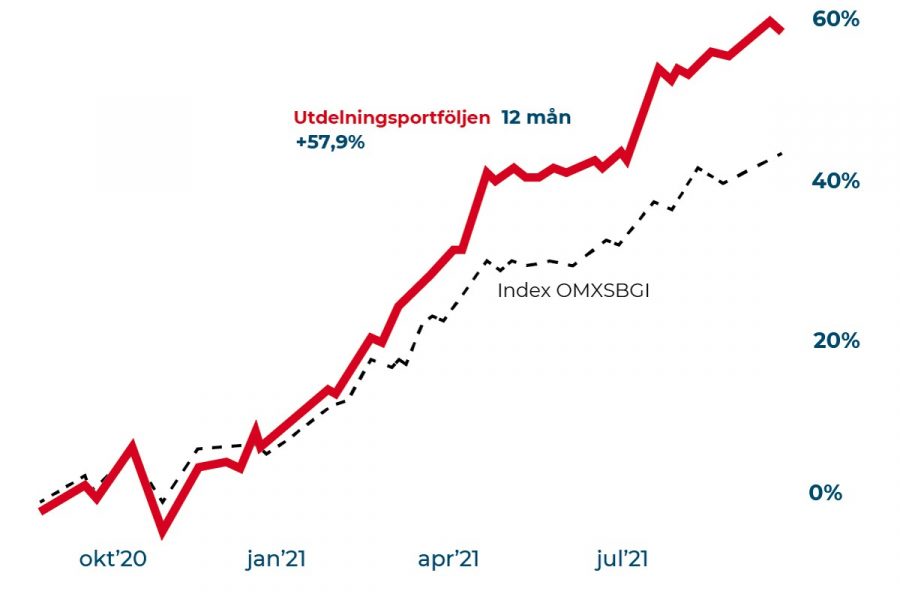

Portföljen startade 14 december 2018. Utdelningsportföljen hade en mycket trög start relativt index men har spottat upp sig under det senaste året. En gång per år, runt jul, tar vi en djupare titt på portföljen och gör större förändringar. Annars sköter den sig till stor del självt även om utdelningar förstås kontinuerligt återinvesteras.

Syftet med portföljen är att vara en inspiration för privatsparare som dock alltid måste fatta egna beslut på egen risk. Syftet är inte att man ska imitera eller mekaniskt försöka kopiera portföljen.

Just årets upplaga av Affärsvärldens utdelningsportfölj har gått urstarkt. Den var, vid lunchtid på tisdagen, upp 50,2 sedan starten. Det kan jämföras med att index inklusive utdelningar är upp 34,3% under samma period. Det senaste året är Utdelningsportföljen upp 57,7 %. Den siffran avlästes också vid lunchtid på tisdagen.

För tillfället är Kindred och Nilörngruppen de två största innehaven och väger 12,9 % respektive 10,4 % i portföljen. Därefter skuggar Clas Ohlson, 9,9 %, och Nordea, 9,1 %

Det var alltså de största innehaven. Men vilka aktier i portföljen är egentligen allra mest intressanta? Svaret kommer i faktarutan här intill, där Affärsvärldens analytiker lyfter fram höstens mest spännande case i Utdelningsportföljen.

Redaktionen listar fem spännande case i utdelningsportföljen

Coor

Varför är Coor spännande i höst?

”Coor är en bra utdelningsaktie tack vare att verksamheten behöver lite kapital. Trots att hela vinsten delas ut så kan de växa en del. Det är inget Evolution men nya kontrakt och lite förvärv kan ge 5-10% per år. Det blir ihop med hög utdelning en bra mix”, anser Daniel Svensson.

Är de inte en stor förlorare på att tjänstemän arbetar mindre på kontor?

”Ja, det är frågan. Coor tror inte det själva utan pratar om fortsatt behov av städning och andra

kontorsservicetjänster. Därför blir det viktigt att kommande rapporter backar upp det med tillväxtsiffror under hösten när råden om hemarbete tas bort”.

TietoEVRY

Varför är TietoEVRY spännande i höst?

”Aktien är rätt hatad på börsen. Det är en fusion av två IT-bolag som var för sig hade tillväxtproblem. Det har varit stora engångskostnader. Ägarbilden har inte varit ett plus. Allt detta har gjort aktien billig. Den har inte återhämtat sig fullt ut efter Covid-19-raset i våras. Allt bäddar för omvärdering om ledningen levererar de synergier de lovat”, säger Daniel Svensson.

Det låter inte så spännande…

”Kanske inte, men ibland är det svårt att veta vad som blir bra på förhand. Här om året var Telenor bästa aktien i Utdelningsportföljen. Den steg över 40%. En tråkig operatör, alltså. Jag skulle bli förvånad om samma ska händer i Tieto men man vet aldrig. Nu har i alla fall riskkapitalbolagen som tidigare ägde mycket sålt sina aktier. Att de väntade utförsäljningarna är klara kan i bästa fall stödja kursen.”

Clas Ohlson

Varför är Clas Ohlson spännande i höst?

”Prylkedjan har gjort en framgångsrik turn-around och lyckats lyfta rörelsemarginalen till målsättningen om 6 till 8%. Extra intressant blir att följa vad som händer när samhället sakta men säkert öppnar upp igen. Clas Ohlson borde ha mer att hämta i ett scenario där trafiken till butikerna återhämtar sig.”, anser Daniel Zetterberg.

Kommer Clas Ohlson klara av att hålla marginalerna uppe?

”Det är helt klart en nyckelfråga. Bolagets två år långa åtgärdsprogram har gjort mest på kostnadssidan, men de problem Clas Ohlson möter har sitt ursprung på intäktssidan där konkurrensen hårdnar och e-handeln växer. Vår tro är dock att Clas Ohlson nu är bättre riggat för växande e-handel än tidigare.”

Fastpartner Pref

Varför är Fastpartner Pref spännande i höst?

”I grund och botten ger aktien en fin direktavkastning kring 5,6%. Nu är det visserligen snart två år sedan bolaget emitterade D-aktier men en spännande nyhet vore om Fastpartner äntligen gjorde slag i saken att lösa in preferensaktien eller komma med ett sockrat erbjudande att växla över till D-aktien.”, säger Daniel Zetterberg.

Hur påverkar eventuella ränteförändringar Fastpartner Pref?

”Det finurliga är att så länge aktien handlas under latent hot om inlösen lär kursen hålla sig nära inlösenkursen på 116,67 kronor. Detta är därmed en preferensaktie som inte alls är särskilt räntekänslig. Däremot ska man inte köpa den på nivåer långt över inlösenkursen.”

Ework

Varför är Ework spännande i höst?

”Konsultmäklaren har blivit något dyrare på börsen men en spännande utveckling som skulle kunna motivera priset vore om man i kommande rapporter äntligen börjar se tecken på den efterlängtade skalbarheten i verksamheten. Lönsamheten har också tyngts av satsningar på mjukvarusystemet Verama VMS. Merparten av de kostnaderna ligger dock bakom oss – kanske ligger en skördeperiod framför oss?”, undrar Daniel Zetterberg.

Vad vill du se från bolagets nya VD Karin Schreil?

”Schreil kommer med många års erfarenhet från konsultbranschen bland annat från Capgemini och senast som managing partner för TietoEVRYs svenska verksamhet. Det blir intressant att se vad hon kan åstadkomma. Tidigare VD Zoran Covic gjorde ett bra jobb att växa bolaget men lyckades inte leverera på lönsamhetsmålet. Att fixa den

saken är prioriterat. Och kanske även att vara lite mer förutseende i kommunikationen mot aktiemarknaden gällande de kostnader och investeringar som planeras. Aktiemarknaden ogillar otrevliga överraskningar och Ework har en del rapportbesvikelser i bagaget.”

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.