Fastighet Fastighetsinvesteringar

Riskfyllt korsägande i fastighetssektorn

Den svenska fastighetssektorn har gått starkt de senaste åren och aktiviteten på transaktionsmarknaden har slagit rekord år efter år. Affärerna som görs är till enorma belopp. Under 2020 fick fastigheter för 193 miljarder nya ägare. Prognosen för helåret 2021 är 210 miljarder kronor enligt CBRE.

Under de senaste åren har konsolidering och korsägande varit tydliga trender inom branschen. Men det applåderas inte av alla. Finansinspektionen varnar i sin stabilitetsrapport för november 2021 för riskerna som detta medför.

”Under senare tid har ägarkoncentrationen i fastighetssektorn ökat. Vissa fastighetsföretag har också köpt aktieposter i andra fastighetsföretag. En högre ägarkoncentration och ökat korsägande kan göra fastighetssektorn mer sårbar. En mer koncentrerad sektor innebär färre och större aktörer. Det innebär i sin tur att konsekvenserna kan bli större om något företag får problem. Korsägande inom sektorn gör dessutom att problem i ett företag lättare kan sprida sig till andra liknande aktörer”, skriver FI i rapporten.

Nyckelspelarna stärker greppet

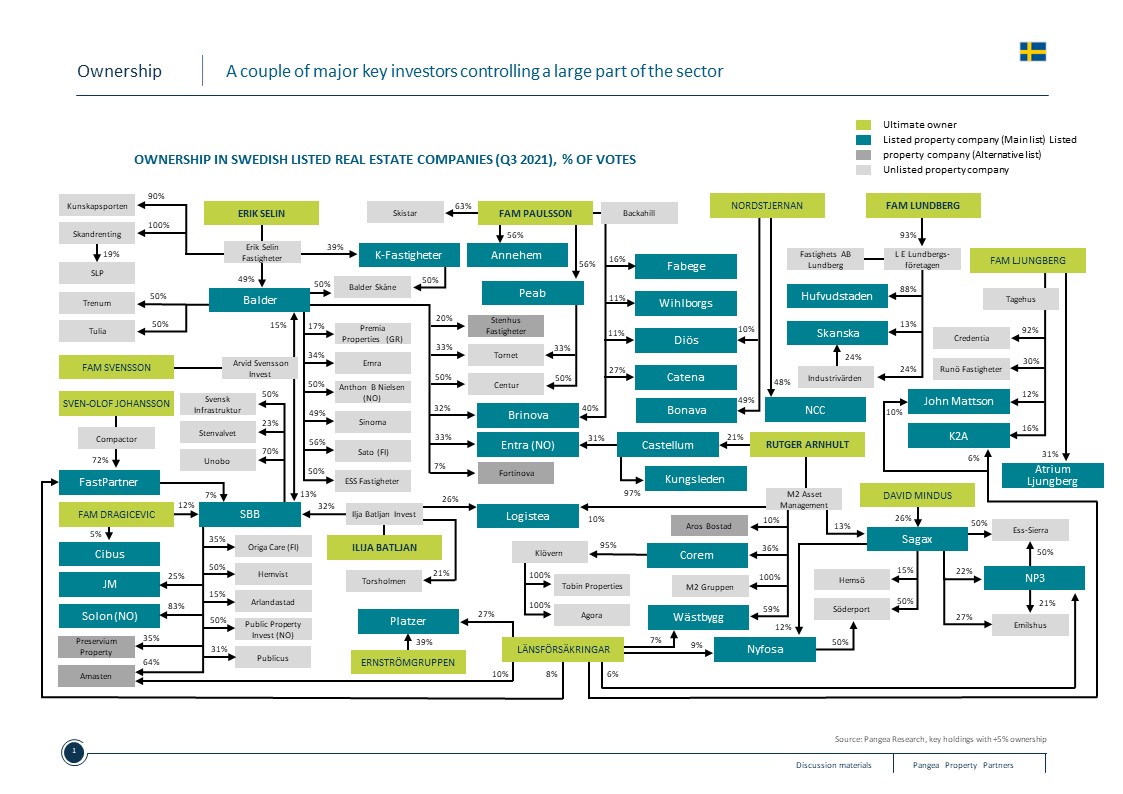

Rådgivarföretaget Pangea har kartlagt korsägandet i den svenska fastighetssektorn.

Intressekonflikt inför öppen ridå

Även kreditratingföretaget Moody’s har under hösten ringat in riskerna med korsägandet i fastighetsbranschen och listat tre huvudsakliga riskfaktorer i en rapport.

Den första handlar om intressekonflikter. Det kan handla om styrelseledamöter som får tillgång till konfidentiell information om ett annat bolag som de kan använda till sin egen fördel, men även när bolagen är ute efter samma tillgång.

Fastighetssektorn fick ett smakprov på tema intressekonflikter i våras när en ny styrelseordförande skulle väljas i Castellum. En maktstrid utspelades inför öppen ridå i samband med att en oenig valberedning nominerade Rutger Arnhult till rollen. Den del av valberedningen som inte stod bakom nomineringen ifrågasatte huruvida Rutger Arnhult skulle kunna hålla isär sina roller som ordförande för Castellum och storägare i konkurrenten Klövern (som senare köptes upp av Corem) och valde att lägga fram ett alternativt förslag till styrelsesammansättning utan Arnhult. Även Aktiespararna ställde sig kritiska mot Arnhult som ordförande i Castellum på grund av hans intressen i konkurrerande bolag.

Den 25 mars i år, precis efter att Rutger Arnhult valts till styrelseordförande i Castellum, kommenterade han i en intervju med Di att det skulle bli “skönt att lägga det här bakom sig” och att han inte såg det tilltagande korsägandet i fastighetssektorn som problematiskt.

”Nej, jag ser korsägandet som ett led mot att sektorn stabiliserar sig, och att ägandet hamnar tydligare på fasta händer. De bolag där det uppstår korsägande har ofta inga tydliga huvudägare, då uppstår det möjligheter att hitta affärer och strukturer”, sa Rutger Arnhult till Di.

I samma intervju tillbakavisade Rutger Arnhult kritiken om risken för eventuella intressekonflikter för egen del som nyvald styrelseordförande i Castellum och storägare i konkurrerande bolag.

Tillbaka till Moody’s rapport. Den andra riskfaktorn som kreditratingföretaget tar upp berör likviditetsfrågan. De skriver att företagen vid skarpt läge kommer att prioritera att behålla likviditeten i sitt eget bolag och då kan få svårt att hjälpa andra bolag som de har investerat i som är i behov av kapital. Kvar finns då banker eller obligationsmarknaden vilket skulle öka skuldsättningen.

Den tredje riskfaktorn som Moody’s lyfter handlar om att företagen exponeras mot en annan typ av risk vid korsägande. Moody’s trycker på att risknivån för aktieutdelning eller fluktuationer i aktiekurser i de företag som fastighetsbolagen har investerat i är högre än deras traditionella intäkter från stabila hyresavtal som sträcker flera år framöver.

”I slutändan handlar det om likviditet och refinansieringsrisker, fastighetssektorn är otroligt kapitalintensiv. Hela 66% av skulderna på den nordiska fastighetsmarknaden förfaller inom fem år, då är det viktigt att bolagen kan refinansiera sig”, säger Maria Gillholm som har tagit fram Moody’s rapport.

Maria Gillholm, som är senior credit officier på Moody’s, poängterar att G:et i ESG står för governence och rör just den här typen av frågor. Hon menar att governence-frågor får mer och mer utrymme hos investerarna och andra marknadsaktörers ESG-policies.

“Governance-frågor kan exempelvis handla om exponering mot en viss typ av fastigheter inom sektorer som till exempel olja och gas. Det kan också handla om intressekonflikter för någon i styrelsen. Om sådana saker gör att investerarna inte är intresserade av att köpa fastighetsbolagens obligationer för att de inte uppfyller deras ESG-kriterier, ökar refinansieringsrisken kraftigt. Det behöver inte bli så dramatiskt, men investerarna skulle kunna kräva högre kompensation för att köpa fastighetsbolagens obligationer om man uppfattar att transparensen är reducerad. Det skulle i sådana fall leda till högre finansieringskostnader för fastighetsbolagen vilket också kan slå hårt”, säger hon och fortsätter:

”Transparensen minskar vid korsägande. Det blir svårare att analysera och bedöma bolaget om det äger aktier i andra bolag, särskilt om det är i icke-noterade bolag. Om det känns för osäkert eller svåranalyserat kan det leda till ett svalare intresse från investerare.”

Rutger Arnhult tycker att korsägande är naturligt i en marknad som genomgår en kraftig omstrukturering och därför sannolikt kommer att fortsätta.

“Det handlar som jag ser det främst om att bolagen måste vara extra tydliga kring ägande och eventuella åtaganden kopplade till detta och verkligen se till att underlätta för externa analytiker och investerare i deras arbete då de analyserar bolagen utifrån”, skriver han i ett sms till Affärsvärlden.

Han delar bilden att G:et i ESG får allt större inflytande bland investerarna och trycker på att Castellums korsägande i norska Entra inte utgör ett problem ur ett detta perspektiv.

”Entra tillhör liksom Castellum de ledande inom ESG och CSR. Bolaget är därtill publikt noterat och därför väldigt enkelt att analysera.”

Men risker med intressekonflikter som Moody’s lyfter handlar även om styrelseledamöternas innehav.

Rutger Arnhult håller dock inte med om att hans

personliga intressen i Corem riskerar

att ge en plump i ESG-protokollet hos

Castellums investerare. Han köper alltså inte att detta skulle kunna påverka Castellums

framtida refinansieringsmöjligheter negativt.

”Nej, det kommer rimligen inte komma att påverka negativt utan snarare tvärtom ses som positivt. När de gör sin bedömning av huvudägarnas styrka och sårbarhet kan de rimligen inte komma fram till annat att det är bra med ägare som har en diversifierad portfölj. Jag sitter som bekant för övrigt inte längre i Corems styrelse”, kommenterar han.

“Skulle ha blivit ramaskri”

Lars-Erik Lundgren som förvaltar Sverigefonden på Aktie-Ansvar är kritisk till korsägandet i fastighetssektorn.

”Det är ett väldigt märkligt fenomen. Skulle det ha kunnat förekomma inom bank eller industri exempelvis? Jag tror inte det”, säger han.

Han tycker att det är logiskt om ett fastighetsbolag köper en aktiepost i ett annat fastighetsbolag för att på sikt ta över bolaget, men att småposter här och var som finansiell placering är märkligt.

”Det största problemet är intressekonflikten. En VD ska jobba för aktieägarnas bästa och det borde rimligtvis uppstå situationer när två bolag bjuder på samma fastigheter vilket kan bli problematiskt. Om det dessutom finns privata ägarbolag som köper fastigheter lägger vi till ytterligare en dimension av intressekonflikt. SBB är ett exempel av flera”, säger Lars-Erik Lundgren och fortsätter:

”Om en VD på ett industribolag skulle spendera så mycket tid på affärer som i slutändan läggs som privata placeringar skulle det bli ramaskri. Jag tror att det handlar om att många av fastighetspersonerna är huvudägare i sina egna bolag, de bestämmer lite själva.”

Affärsvärlden har sökt SBB:s VD Ilija Batljan för en kommentar.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.