Emissionsguiden

Nyemissionsdags igen för Nanologica – Emissionsguiden inleder bevakning

Affärsvärlden bevakar ett urval av börsens emissioner genom tjänsten Emissionsguiden.

Nanologica har beslutat att ta in 99,4 Mkr genom en företrädesemission av units. Kostnaderna väntas bli 4,4 Mkr vilket motsvarar 4,4% av emissionsbeloppet.

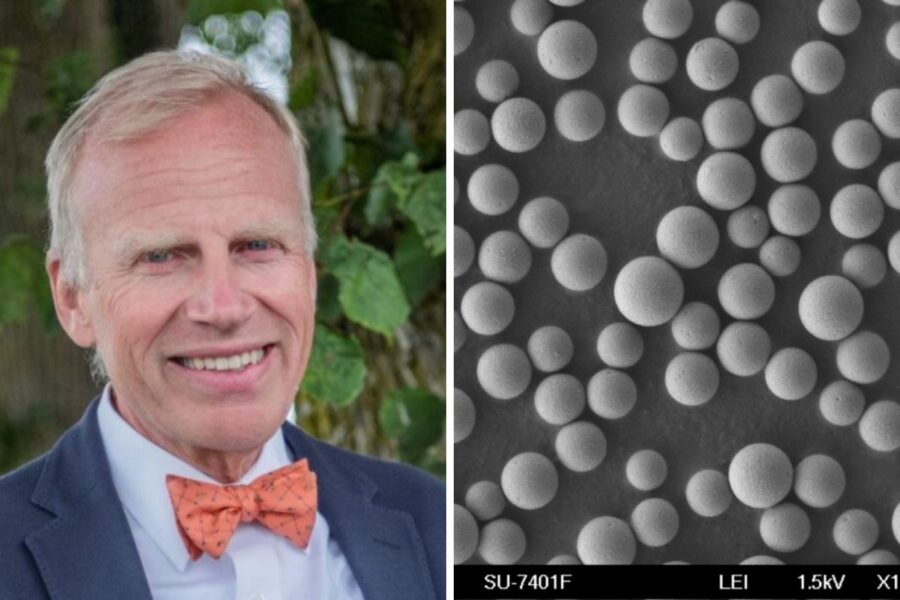

Motivet är att förbättra den finansiella positionen och säkra rörelsekapital till produktion och försäljning av exempelvis huvudprodukten NLAB Saga. Detta är en silikabaserad reningsmedia för kromatografi som används för rening av läkemedel.

ETT HALVÅR SEDAN SIST

Nanologica genomförde sin senaste företrädesemission i mars. Den tecknades till 68,5%.

Med hjälp av garanter fick bolaget in hela det sökta beloppet 54,2 Mkr före emissionskostnader.

Kapitalanskaffningen fick fyra flaggor av Emissionsguiden.

Om emissionen övertecknas kan Nanologica aktivera en övertilldelningsoption om upp till 20 Mkr. Grundorsaken till övertilldelningsoptionen är att de externa investerare som lämnat teckningsåtaganden utan företrädesrätt (se nedan) ska kunna få full tilldelning.

Teckningskursen är satt till 9 kr per unit, motsvarande 2,25 kr per aktie. Det innebär en rabatt på 29,6% (TERP) kontra aktiekursen innan villkoren publicerades. Utöver fyra aktier innehåller varje unit även en teckningsoption av serie TO 2024/2025.

FULLT SÄKERSTÄLLT – FLERIE INVEST I TÄTEN

Emissionen är säkrad till 100% genom tecknings- och garantiåtaganden. Teckningsåtagandena uppgår till 60,2 Mkr (60,6% av emissionen). 44% kommer från befintliga ägare som storägaren Flerie Invest, VD Andreas Bhagwani, samtliga Nanologicas styrelsemedlemmar, CJ Hall Invest och Hall Family Office, Alexandra Montgomery samt Andre Oscar o Anna Wallenbergs stiftelse.

16,6% kommer från externa investerare, vars åtaganden lämnats utan företrädesrätt. Flerie Invest kommer att överlåta de teckningsrätter investmentbolaget inte behöver för att uppfylla sitt teckningsåtagande, till dessa externa investerare samt till vissa styrelseledamöter.

Garantiåtagandena summerar till 39,2 Mkr (39,4% av emissionen) och har lämnats av Flerie Invest utan krav på ersättning. Om garantiåtagandet behöver tas i anspråk blir det fråga om kvittning av skuld som Nanologica har till Flerie.

Flerie Invest som i dagsläget äger 39,2% av Nanologica har fått dispens från budplikt, som annars skulle uppstå i samband med Fleries åtaganden i emissionen.

Utspädningen för aktieägare som inte deltar i emissionen blir 50%, givet att erbjudandet fulltecknas.

Emissionsguiden återkommer med en ny artikel om eventuella flaggor i emissionen inom kort.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.