Academedia

Hyresskulder upp till ytan

SÄLJ I föregående Affärsvärlden, nummer 16/2019, gav Veckans data-sektionen en kort introduktion till IFRS 16. Denna nya redovisningsstandard för hyror säger att operationella leasing-kontrakt ska rullas in i alla Stockholmsbörsens bolags koncernräkenskaper från och med den 1 januari i år, eller från och med första brutna räkenskapsår därefter. I praktiken visas de siffrorna upp för första gången i första kvartalets pågående rapportflöde.

Särskilt stora effekter uppstår i bolag som både betalar hög rörelsekostnadsandel i löpande lokalhyra, eller leasingkostnad, och som dessutom bundit upp sig i omfattande och mångåriga kontraktsåtaganden på denna hyra/leasing. I grafiken intill får gör-det-själv-byggvaruhus-bolaget Byggmax, som redan rapporterat sitt premiärkvartal med IFRS 16, exemplifiera IFRS 16 huvudmekanismer:

Byggmax har dels nuvärdesberäknat sina större operationella leasingtillgångar och leasingskulder, vilket svällde bolagets egen balansräkning med 1,4 miljarder kronor eller nära 40 procent.

Resultatmässigt ska första kvartalet inte längre belastas med -73 miljoner i hyreskostnad för den nya leasingtillgången och -skulden. Belastningen blir i stället en huvuddel av-/nedskrivningar om -69 miljoner, från tillgången. Det chockhöjer den i finanssvängen populära kassaflödesgenvägen ebitda, rörelseresultatet före av-/nedskrivningar, med hela den tidigare hyreskostnaden – i Byggmax fall från -49 miljoner till en 24 miljoners ebitda-vinst. Rörelseresultatet, ebit, ökar också, men endast med den mer måttliga +4 miljoner, som är mellanskillnaden mellan tidigare hyreskostnad och den nya av-/nedskrivningen. Resultaträkningens andra, mindre huvudeffekt är en tillkommande finansnettobelastning, för leasingskulden – i Byggmax fall -8 miljoner.

Kombinationen ökad balansräkning med ökad andel räntebärande skuld, kraftigt ökad ebitda och måttligt ökad ebit blir densamma för alla bolag med omfattande IFRS 16-justering. Effekter längre ned i resultaträkningen, och på eget kapital, är bolagsspecifika vad gäller omfattning och riktning, men de är av sekundär betydelse.

Veckans data, samt vår digitala tilläggstjänst Affärsvärlden Analys+, har redan lyft fram börsbolag som föregår sina kvartalsrapporter och själva guidar för övergångseffekter till IFRS 16. Då saknades dock förstås alla de bolag som avstått eller avvaktat att lämna prognoser, och flertalet prognosbolag utelämnade ändå de i vårt tycke intressanta nyckeltalen. Med IFRS 16 kommer en ny bild av lönsamhet, kapitalförräntning och skuldsättning i ”hyrestunga” bolag och branscher, med inhyrda rörelsetillgångar. Den bilden blir mer jämförbar med ”kapitaltunga” bolag som äger, förvaltar och finansierar rörelsetillgångarna själva.

För att ge lite försprång och fånga upp lite fler av Stockholmsbörsens bolag där betydande IFRS 16-effekter är mest sannolika har Affärsvärlden nu kompletterat guidningar från bolagen själva med modellbaserade estimat för resultat- och balansräkningar samt därtill knutit ihop helheten via nyckeltalseffekter. Metodiken för modellens estimat är löst baserad på den USA-baserade finansprofessorn Aswath Damodarans värderingsbok Investment Valuation, och fångar – grovt – IFRS 16-övergångens huvudmekanismer.

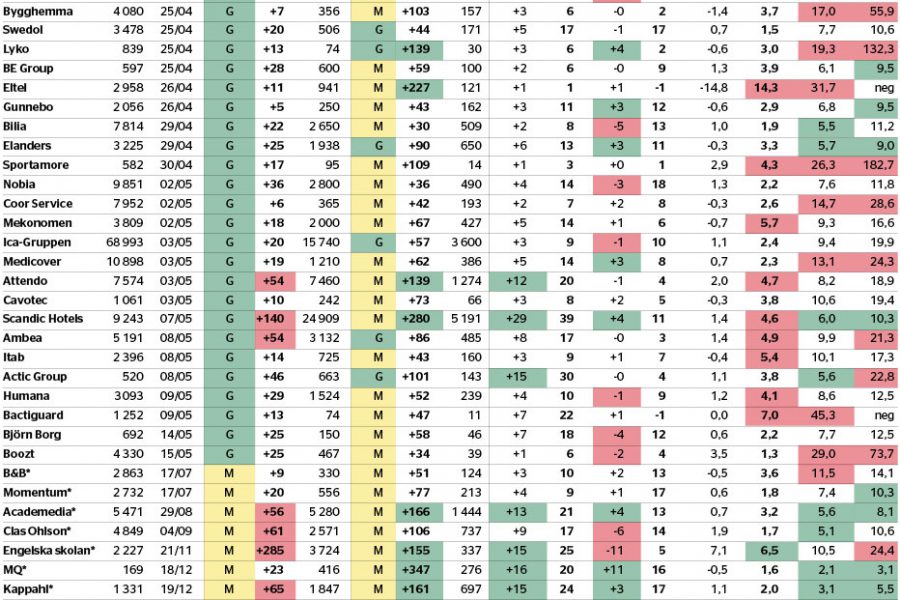

Totalt listar vi 35 bolag där de första IFRS 16-rapporterna bör kunna bli särskilt intressanta. Från vänster visar tabellen bland annat att:

Enbart IFRS 16-effekter kommer svälla medelbolagets balansräkning med hela 40 procent och drygt fördubbla ebitda-resultatet, +105 procent. Ebitda-marginalerna kommer i genomsnitt att dopas uppåt med 7 procentenheter.

Övergångsårets effekt på avkastningen på totalt kapital (ROC) varierar, beroende på var tyngden i hyresåtagandet ligger i tid. Om det ligger ”framtungt” med större avtalade betalningar i närtid, som i exempelvis klädhandlarna MQ, Kappahl, RNB och även branschgiganten H&M – kan ebit öka mer procentuellt än vad balansräkningen sväller (i H&M:s fall med 50 procent eller nära 60 miljarder baserat på vår modell på senaste räkenskapsåret). En större mängd hyrestillgångar med ”baktung” långvarig kontraktsstock, som i Engelska skolan, pressar i stället avkastningen lägre i närtid.

Nettoskuld/ebitda-kvoten ökar generellt, med en medelökning på 0,4. Variationerna i såväl förändring som slutnivå med hyresskulder framplockade är dock mycket stora. Klart är att bland annat de privata välfärdsbolagen – Academedia, Ambea, Attendo, Engelska skolan och Humana – är väldigt tungt skuldsatta vad gäller framtida lokalhyror. Om ett nödvändigt och omfattande rörelsekapital måste hyras in av någon annan är en affär alltså inte ”kapitallätt” i någon egentlig mening. Detsamma gäller förstås även hotelljätten Scandic, som hyr flertalet hotellkåkar på långa kontrakt från exempelvis Pandox.

Slutligen kommer de här hyrestunga bolagen att med IFRS 16 se ”billigare” ut på ev/ebitda-värdering än på ev/ebit. Detta till följd av den särskilt starka ebitda-dopingeffekten i bolag där större samlingar inhyrda rörelsetillgångar nu plötsligt helt slutar att belasta måttet. Se upp för jämförelser mellan 2019 års ebitda och 2018 års ebitda, jämförelseperioden måste justeras.

Ev/ebit ger en bättre bild av verkligheten vid återkommande återinvesteringsbehov (inklusive att fortsätta hyra in rörelsetillgångar). Där ser såväl klädbutikskedjorna som en del av välfärdsbolagen försiktigt värderade ut.

Vi avslutar detta analyssvep med ett konkret aktieråd: sälj SAS på ett års sikt. I början av nästa kalenderår släpps första delårsrapporten med vad vi bedömer blir dryga 20 miljarder i extra leasingtillgångar och leasingskuld i flygkoncernens egna böcker. Senast då vänds sannolikt nettokassa till nettoskuld samtidigt som kapitalförräntningen på den kapitaltunga affären kommer att flaga några lager förskönande lack.

Om SAS inte har mer tur med bränsle- och valutagudarna samt i sina dragkamper med fackföreningar och lågpriskonkurrenter än ett genomsnittsår så är oddsen fortsatt mot aktieägarna. En låg multipel, runt ev/ebit 6 post-IFRS 16, på SAS stamaktier lockar inte när detta egna kapital står redo att ta första smällen vid första bästa mer eller mindre ofrånkomliga bakslag. SAS saknar helt enkelt fortfarande en tillräckligt stark marknadsposition för att kunna slå tillbaka mot sin tuffa bransch och då blir riskprofilen därefter.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.