Soltech

En enkel till Shanghai?

Uppdatering: Inför publicering av denna aktieanalys, och efter kontakter med Affärsvärlden, har Soltech lanserat nya förvärvsdrivna tillväxt- och lönsamhetsmål till och med 2024 för sin övriga svensk-nordiska verksamhet kring solenergiprodukter och -installationer. Målen innefattar även möjligheten till framtida Europa-expansion. Se pressmeddelande.

Affärsvärlden välkomnar dessa nytillkomna mål då Soltech hitills inte velat specificera ambitionerna för aktuell verksamhet. Samtidigt bedömer Affärsvärlden de nytillkomna förvärvsdrivna målen som extremt ambitiösa och riskfyllda.

Affärsvärlden står fast vid analysen och rådet att sälja Soltechs aktie. Detsamma gäller upprepad varning för risknivån i det First North-noteringsaktuella dotterbolaget ASAB:s redan emitterade och noterade privatsparar-obligationsserier SOLT2, SOLT3 och SOLT4, utifrån analysens fokus på bristande transparens i Soltechs svällande Kina-verksamhet, som bedrivs i ASAB.

SÄLJ ”Efterfrågan på våra lösningar i Kina är fortsatt mycket stor och i nuläget är vår största flaskhals att finna det kapital vi behöver för att löpande investera i nya solenergianläggningar.”

Så skriver vd Frederic Telander i Advanced Soltech Sweden AB:s (”Asab”) niomånadersrapport. Bolaget nyttjar svenskt privatspararkapital som huvudfinansiering av en storskalig expansion av att äga solenergiprojekt som placeras på kunders hustak och säljer elen till kunden på långtidsavtal – i Kina.

Asab majoritetsägs till 51 procent som dotterkoncern till svenska Soltech, med aktien redan listad på First North (”SOLT”). Soltechs styrelseordförande är samme Telander, sedan han i fjol lät koncern-vd-skapet i Soltech övergå till Soltechs dåvarande styrelseordförande Stefan Ölander.

Resterande 49 procent av Asab ägs av kinesiska ASP, som utvecklar tunnfilmssolceller åt bland annat Soltechs svenska verksamhet. Framför allt är ASP dock platsansvarig partner som sköter expansionen av Asabs projektbolag på plats i Kina, från ASP:s lokaler och under översyn av ASP:s grundare och ägare. I den kapaciteten agerar ASP inte bara delägare utan som EPC-ansvarig, med ansvar för projektens utformning och projektledning under uppförande. Det är dock Asabs helägda dotterbolag ASRE som godkänner upphandlingen och sedan ansvarar för övervakning, löpande drift, underhåll och fakturering.

Asabs roll har varit att finansiera de kinesiska projektdotterbolagen via svensk kapitalmarknad där emissioner sålts in mot privatsparare, inte minst med miljövinstargument. I nuläget omfattar det svenska kapitalet Soltechs kapitalinjektioner i Asab, men även Asabs emissioner av egna First North-listade högränteobligationer, vilka tog fart på allvar i fjol (se tabell).

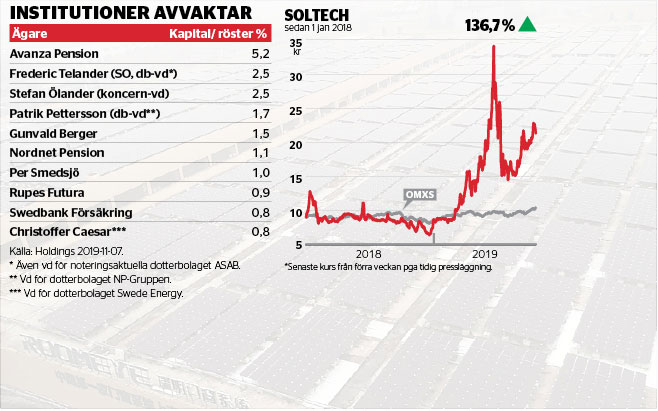

Uppenbar kapitaltörst fick Affärsvärlden att vilja syna Soltech för snart ett och ett halvt år sedan, i nummer 25/2018. Analysen då utmynnade i säljråd för aktien utifrån intrycket att hela börsbolaget satts på spel i den långt ifrån transparenta solelaffären i Kina. Därtill utfärdades varning för Asabs obligationer. Soltech-aktien föll initialt, men stängde rådets ettårsperiod hela 94 procent upp, efter att bolaget lyckats ta in mer kapital och på nytt övertyga marknaden om sin framtidspotential.

Nästa steg inför hösten var att Asab-vd:n Frederic Telander, uppbackad av dotterbolagets nye finanschef, under det innevarande fjärde kvartalet skulle genomdriva en särnotering av Asabs stamaktier på First North. För det har namnkunniga rådgivare i Carnegie samt DNB anlitats. I niomånadersrapporten häromveckan meddelades dock att noteringsplanerna förskjuts in i ”första delen” av 2020. För Affärsvärlden förtydligar Soltech och Asab att processen krävt mer tid för att få till en så välstrukturerad och transparent notering som möjligt. Bolagen uppger vidare att både Carnegie och DNB är fortsatt med på tåget. Enligt bolagen är det inte något enskilt moment i planerna som skjutit på noteringsmöjligheten. För Affärsvärlden förtydligas även att Soltech inte avser att sälja Asab-aktier i erbjudandet, utan att särnoteringen syftar till dels ökad transparens kring Asab och dels att Asab ska kunna ta in eget kapital via aktiemarknaden.

Senast i september skattade Asab sitt ytterligare investeringsbehov till precis under 3 miljarder kronor för att gå från runt 100 megawatt (MW) i installerad kapacitet till ett mål på 605 MW före utgången av 2021. Sedan höjdes installationsmålet till totalt 1 000 MW, men försköts även framåt i tid till 2023. Som framgår av analysgrafiken är det en typ av justering som sfären låtit Asab-projektet göra två gånger tidigare. Drivande i de uppskalade ambitionerna sägs vara nya, stora regionala ramavtal.

Affärsvärlden har överslagsräknat grovt på resan som sfären säger sig vilja göra i Asabs affär, utifrån Soltechs i dag 51-procentiga andel.

Bolagen intygar för Affärsvärlden att uppskalningen till 1 000 MW installerat 2023 kräver cirka 5 miljarder kronor i investeringar, via en mix av eget kapital, obligationslån och även kinesiska banklån. Att investeringskostnaden implicit faller till runt 5,5 miljoner svenska kronor per MW är inte orimligt, givet solpanelteknikens snabba utveckling över en längre prognosperiod samt möjliga skalfördelar på inköp och installationer. Sådana kostnadsbesparingar åtnjuter dock fler aktörer, så konkurrensen ökar. Samtidigt är intäktssidans statliga och regionala bidrag och skattesits för grön energiproduktion långt ifrån bergssäker, varken för uppförda solparker och än mindre för framtida parker.

Låt oss ändå utgå från vad Asab skrivit per senaste kvartalsskiftet. Enligt Asab gav dess dåvarande anslutna projektstock på 104,3 MW en intjäningsförmåga på 110–132 miljoner kronor i årstakt, motsvarande en mittnivå på 1,16 miljoner kronor per MW.

Lönsamheten på projektnivå uppger Soltech och Asab för Affärsvärlden till normalt sex års rak återbetalningstid, en nivå som kommer att bestå eller möjligen bli något lägre framåt beroende på branschdynamiken. Utan att diskontera tidsvärde på investerade pengar råkar sex års återbetalning av investeringskostnaden ovan motsvara ganska exakt 80 procents ebitda-marginal (i förhållande till intjäningsförmågan ovan). Så låt oss anta 80 procents ebitda från Asabs projekt.

Anta därtill att hela kapitalbehovet på 5 miljarder kronor räcker för att nå 1 000 MW installerat 2023 och nätanslutet senast 2024. Då, om fem år, skulle Soltechs 51 procent i Asab därmed dra in nästan 500 miljoner kronor i ebitda på projektnivå.

Kortfattat gällande den svenska solpanelsförsäljningsdelen så ser Soltech framför sig en förvärvsresa i en marknad som bevisligen växer kraftigt och behöver konsolideras. Soltech är samtidigt initialt väldigt förtegna vad gäller detaljerade mål för verksamheten. I år kan den tänkas omsätta uppskattningsvis knappa 200 miljoner kronor (inklusive minoritetsandel i dess förvärvade dotterbolag), utifrån att Soltech klarar sin prognos om att nå 300 miljoner kronor i koncernomsättning (inklusive 100 procent av Asab konsoliderat).

Även med antagande om en stegvis mognad i marknaden i takt med att osäkerhet kring subventioner dämpar den kortsiktiga ruschen – men framför allt för att det handlar om tillväxt från låg men snabbväxande bas – så skulle detta försäljnings- och installationsben av Soltech organiskt kanske kunna fördubbla omsättningen på fem år till 2024. Utan att ha någon tydlig bild av hur mixen av försäljning av egna produkter och installationstjänster ser ut antar vi då 15 procents ebitda-marginal om bolagen motsvarat förväntan. Då adderas ytterligare runt 80 miljoner kronor i 2024-ebitda, inklusive minoritetsandelar i de svenska förvärven.

Dra avslutningsvis av 10 miljoner kronor i årligt ebitda för Soltech-koncernen centralt. Summa summarum handlas Soltech, justerat för 51 procents ägarandel i Asab, då till runt ev/sales 6 samt ett ev/ebitda på över 25 för i år. Värderingen skulle i solskensscenariot ovan (ur Affärsvärldens perspektiv) falla mot ev/sales 3 och ev/ebitda nedåt 6 för 2024, med väldigt stor osäkerhet och hög risk längs med vägen. Det ger inte någon bra aktierabatt mot mer etablerade och transparenta noterade jämförelsebolag, exempelvis amerikanska First Solar som redan i utgångsläget handlas till ev/sales 1,3 och ev/ebitda 9 för 2019, enligt Factset.

Affärsvärlden noterar hur Soltech i snart fem år haussat Kina-verksamheten på hittills orealistiska målnivåer. En annan plump i protokollet är även Soltechs historik av misslyckade förvärv och kapitalresningar riktade mot den svenska solfångarmarknaden.

ASP hanterar och fördelar i praktiken Asabs projektbudget via sina partner, leverantörer och försäljningsagenter efter godkännanden av Asab. Större delen av pengarna som investeras kommer från svenska obligationsinvesterare och aktieinvesterare. I samtliga aspekter sköts alla förehavanden mellan ASP och Asab-bolagen i Kina till ”marknadsmässiga” villkor, intygar Soltech och Asab för Affärsvärlden. Det innefattar förutbestämda fasta priser per levererat driftsatt projekt, där 95 procent av kontraktssumman går till ASP och dess underleverantörer under uppförandefasen fram till driftsättning och övertagande, följt av 5 procent som garanti efter tolv månader.

Soltech och Asab uppger för Affärsvärlden att man nu arbetar för att transformera Asab till ”en självständig koncern med en struktur som lämpar sig för noterad miljö”. Det vore i så fall en sund förbättring, med fler kort på bordet gällande uppbyggnaden av, nuläget i och framtiden för den väldigt kapitaltörstiga Kina-verksamheten. Det är redan väl sent, men låt oss hoppas att Asabs nya rådgivare Carnegie och DNB fixar fram ett transparent prospekt som andas mer leverans och förklaringar än förhoppningar och friskrivningar.

Ett uppenbart problem med sfärens nuvarande kapitalisering är att Asabs obligationslån förfaller till återbetalning under 2023, så de måste sannolikt kompletteras med nya lån med längre löptid ett tag innan dess. Asabs aktienotering skulle här öka flexibiliteten.

En källa med god insyn i den snabbväxande svenska solpanelsbranschen beskriver därtill för Affärsvärlden hur marknadsgenombrottet för de takintegrerade paneler som Soltech investerat mycket av sin tid och produktutveckling i visat sig dra ut på tiden. Efter att Soltech tappat samarbetet med Svea Solar, som bland annat har Ikea som försäljningskanal, är den nya större nyheten från bolaget ett samarbetsavtal med Kraftpojkarna, som i sin tur ska få ut Soltechs takintegrerade produkter till energijätten Vattenfalls villakunder.

Affärsvärlden upprepar starkt säljråd på Soltechs stamaktier inför Asabs planerade men uppskjutna First North-listning.

Till dess att affärsuppläggen på plats i Kina blivit mer transparenta och Asabs kassaflöden från installerad portfölj synliggörs i räkenskaperna avrådes även från att investera i Asabs högränteobligationer, och då särskilt privatsparar-serierna SOLT 2, SOLT 3 och SOLT 4 (som radar upp sig längre bak i kön för återbetalning om Kina-äventyret går snett).

Det är helt enkelt svårt för Affärsvärlden att se vad i det här transaktionsintensiva sfärbygget som i nuläget ger utomstående privatsparare en stor potential till rimlig risk.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.