Fastighet Heimstaden

Tollefsen behöver miljarder: ”Har fått tag i jordens torskar i Alecta och Folksam”

När det blev känt att Ivar Tollefsen köpt den ikoniska före detta USA-ambassaden i Oslo, jagades han av norska journalister och gratulanter, men ingen lyckades nå honom. Fastighetsmagnaten hängde nämligen på en lodrät isvägg i Antarktis. I dåligt väder och -30C.

”Det är galet kallt, särskilt om man bara rör sig 50 meter uppåt varje dag. Man är inte särskilt aktiv”, sa Tollefsen senare om sin bravad, som innebar att mellan de långsamma uppstigningarna sova i ett hängande tält på den kilometerhöga isväggen.

Riskaptiten tog honom dit och uthålligheten fick honom helskinnad hem igen.

Nu hoppas inte bara Tollefsen utan även stora delar av svenskt näringsliv att den framgångsformeln också gäller för hans bravader i fastighetsbranschen. Äventyr som för ögonblicket har obehagligt mycket gemensamt med en isig bestigning – av ett skuldberg som kan kräva 40 miljarder kronor att bemästra.

I repet under hänger dessutom Alecta, storägare i Heimstaden Bostad och tredje största ägare på Stockholmsbörsen. Med alla de konsekvenser en förlust av pensionsgigantens investering skulle innebära.

Via den preferensaktie som ägarbolaget Heimstaden AB givit ut på Stockholmsbörsen har Tollefsen även etablerat beroendeförhållanden till andra tunga svenska investerare, bland dem stiftelser som Kamprad-familjens och flera storbankers pensionsbolag med tusentals privatsparare bakom. Vilket också vävt in norrmannen i det svenska etablissemanget, kanske tydligast symboliserat av tidigare statsminister Fredrik Reinfeldts plats i bolagets styrelse.

Kostar att behålla betyget

“Det vi ser nu är en balansräkningsproblematik, med hög skuld och ganska dåliga kassaflöden”, säger Marcus Gustavsson, senior kreditanalytiker på Danske Bank om Heimstaden Bostads situation.

Enligt hans beräkningar måste upp till 40 miljarder kronor skjutas till för att bolaget ska behålla det viktiga kreditbetyget BBB. En högre siffra än tidigare analyser, från bland andra Swedbank, som talat om 30 miljarder.

”Exakt hur mycket man behöver beror på målsättningen. Vill man hålla den räntetäckningsgrad på över 1,8 som S&P vill se för ett oförändrat betyg, så pratar vi nog 30-40 miljarder. Men skulle man acceptera att sänka till BBB- så kanske det räcker med 20-30”, säger Gustavsson.

Han tror att räntetäckningsgraden kan dippa under S&P:s gräns redan i Q4 om man inte gör någonting.

”Det betyder inte att de blir nedgraderade där och då. Det kan verka förmildrande att man ser Alecta och Folksam som starka ägare, men visst förhöjs risken om man inte får in nya pengar före årsskiftet. Det viktiga är att kreditbetyget inte sänks till high yield”, säger Gustavsson med hänsyftning till obligationer som nedgraderats till BB+ och sämre.

Finansinspektionens utredning av Alecta och Alectas egen advokat-ledda analys av aktieägaravtalet med Tollefsen, tror Gustavsson kan försena en nyemission. Att man skulle gå in på nuvarande villkor anser han osannolikt.

”Om man går med i en nyemission så vill man inte göra den på substansvärde som avtalet verkar föreskriva, utan till en lägre aktiekurs, som andra bostadsbolag skulle hantera en liknande situation”, säger Gustavsson.

Torsk på norsk

Men hur hamnade svenskarna här, i värsta fall utlämnade till den norske miljardärens godtycke?

Sveriges största bostadsfastighetsbolag varken byggdes eller hamnade i svårigheter på en dag. På 50 år har Tollefsens entreprenör-driv tagit honom ifrån ett radhus i Oslos förorter till platsen som världens 305:e rikaste man: 7,7 miljarder dollar var gutten från Asker värd förra året, enligt Forbes och Affärsvärldens beräkning av dollarmiljardärernas förmögenheter. Hela hans fastighetsimperium är idag värt nära 400 miljarder norska kronor, och därmed enligt Finansavisen “too big to fail”. Knappt 30% av beståndet, mätt både i värde och antal bostäder, finns i Sverige.

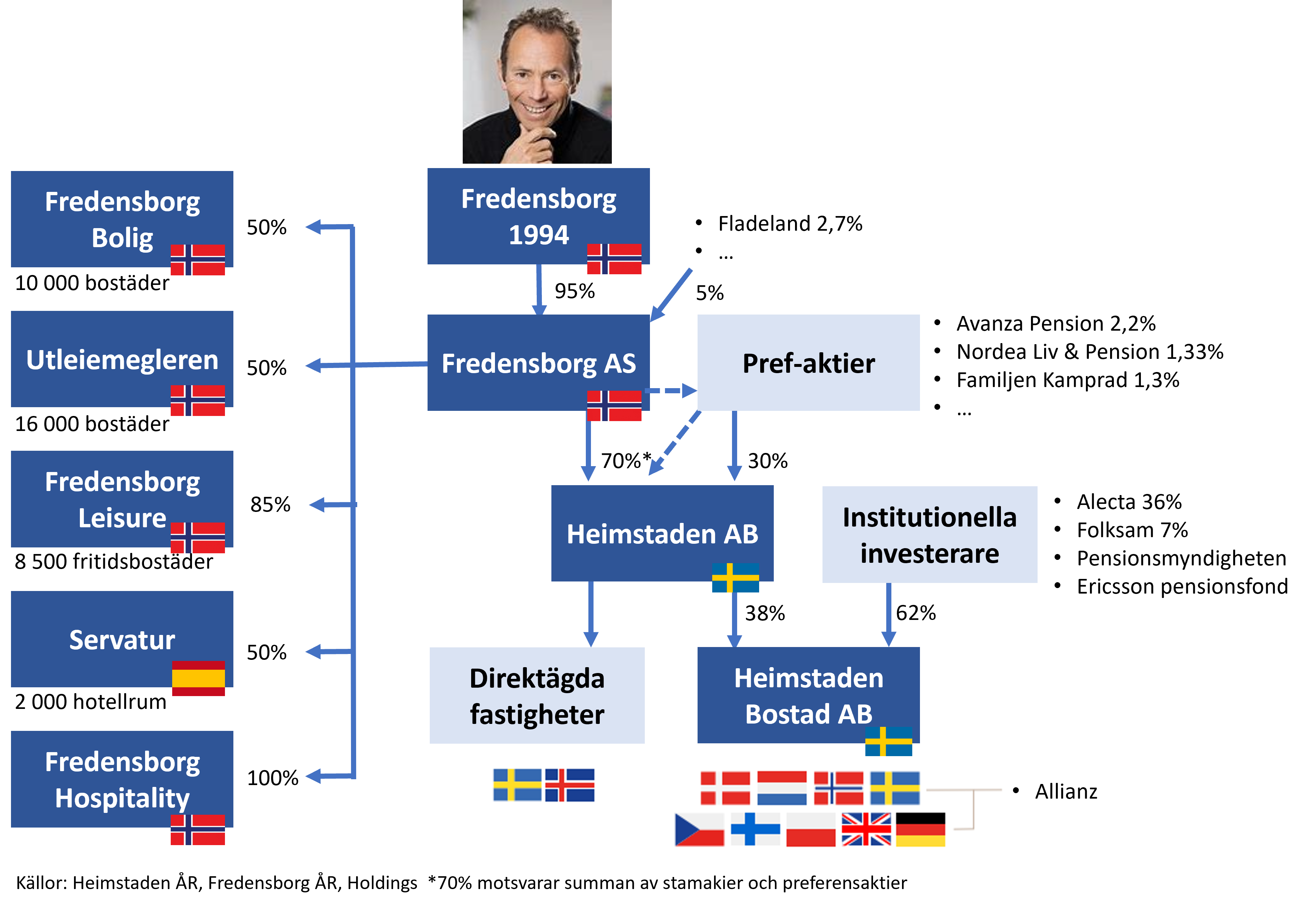

Högst upp i Tollefsens ägarstruktur sitter bolaget Fredensborg 1994, som grundarens familj kontrollerar till 100%. Likt många norska miljardärer verkar han vilja ha tillgångarna utomlands och förefaller i det syftet ha överfört merparten av B-aktierna till dottern Ninja som är bosatt i Schweiz.

Under Fredensborg 1994 finns till 95% ägda Fredensborg AS, som enligt hemsidan är ett investmentbolag med ”fastigheter som produkt, Europa som marknad, och privata individer i fokus”. De resterande fem procenten i detta bolag ägs av bland andra Heimstadens Bostads VD Christian Fladeland som också är investeringschef i Heimstaden AB.

I Fredensborg AS ligger utöver Heimstaden omfattande tillgångar som i stort är obekanta för den svenska publiken. Främst tre bostadsbolag med tillsammans runt 35 000 bostäder och fritidshus, ett spanskt dotterbolag erbjuder 2 000 hotellrum, och en hospitatlity-arm driver restauranger och boenden på norska semesterorter. I den sistnämnda verksamheten leder sonen Nick Tollefsen styrelsen och han har även en plats i styrelserummet i två av fastighetsbolagen.

Den största tillgången i Fredensborg AS är dock 100% av stamaktierna i Heimstaden AB, som när man inkluderar preferensaktierna, innebär att han äger 70% av kapitalet, men kontrollerar 96% av rösterna.

Under Heimstaden ligger i sin tur Heimstaden Bostad AB, ägt till 38% av Tollefsens bolag (50,3% av rösterna), och återstoden av institutionella investerare, främst Alecta med 36% och Folksam.

Klockan tickar

Afv:s granskning visar att medan toppägarbolagen i norrmannens koncern i princip är obelånade, skulle större nedskrivningar i Heimstaden Bostad beräkningsmässigt försätta ägarbolaget Heimstaden AB på obestånd.

Men det är även tufft i toppen. Siffror ur Fredensborg AS:s årsredovisning visar hur hårt de höjda räntorna drabbat Tollefsens Fredensborgs-koncern – räntekostnaderna steg från 1 miljard NOK 2021 till 11 miljarder NOK 2022. Och årsresultatet hamnade på minus 6,1 miljarder NOK ifjol, jämfört med en vinst på 19,2 miljarder NOK året före. Vid årsskiftet adderade det summan av skulderna i koncernen till 228 miljarder norska kronor.

I årsredovisningen heter det ändå att “koncernens kapitalstruktur är solid”. Men kring det påståendet cirklar allt fler frågetecken, men då främst runt Heimstaden-bolagen. Enligt Finansavisen kommer DNB Markets fram till att Heimstaden Bostads pengar tar slut 2024, vilket skulle kräva en större omstrukturering. Enligt mäklarhusets beräkningar kommer bolagets kassa att ligga på -13 miljarder kronor i slutet av nästa år. “Klockan tickar för den största bostadsägaren i Norden”, skrev man i augusti.

Och den 7 september började den klämta när Alecta gick ut offentligt om situationen:

“Alecta delar bedömningen att Heimstaden Bostad är i behov av ytterligare kapital och vi är beredda att delta konstruktivt och medverka till en refinansiering, men det är naturligtvis helt avhängigt de villkor som då blir aktuella”, löd ett uttalande på hemsidan.

| Ägare Heimstaden | Värde MSEK | Kapital | Röster | |

| 1 | Fredensborg AS | 434,6 | 70.1% | 95.9% |

| 2 | Avanza Pension | 44,9 | 2.2% | 0.3% |

| 3 | Nordea Liv & Pension | 26,8 | 1.3% | 0.2% |

| 4 | Familjen Kamprads stiftelse | 25,4 | 1.3% | 0.2% |

| 5 | Stiftelsen Karl Bjerkes stipendiefond | 18,6 | 0.9% | 0.1% |

| 6 | Swedbank Försäkring | 17,8 | 0.9% | 0.1% |

| 7 | Agenta Investment Management | 16,4 | 0.8% | 0.1% |

| 8 | Futur Pension | 15,5 | 0.8% | 0.1% |

| 9 | Nordnet Pensionsförsäkring | 15,2 | 0.8% | 0.1% |

| 10 | Movestic Livförsäkring AB | 12,3 | 0.6% | 0.1% |

| Källa: Holdings | ||||

Enmansshow

I likhet med flera av de svenska fastighetskungarna, ger Tollefsen och hans Fredensborg intrycket av en enmansshow, där företagen i mångt och mycket är mannen, och tvärt om.

Fler likheter finns mellan männen bakom bolagen. Liksom Sven-Olof Johansson och Roger Akelius, befann sig Ivar Tollefsen redan som barn på den extrema änden av entreprenör-spektrumet. Som tolvårig storebror i ett hem utan akademiska traditioner, inledde han karriären med att dela ut tidningar. Två år senare klev han upp klockan 3.30 på morgonen sex dagar i veckan för att hinna med fyra rutter före skolan. För pengarna köpte han musikutrustning och började turnera som DJ, en så lyckad affär att han hoppade av gymnasiet och startade Tollefsen Enterprises, som hyrde ut discoutrustning. Vinsterna investerade han i fastigheter, som blev grundplåten till dagens Fredensborg.

Med Rutger Arnhult delar han sin passion för elitsport, även om Tollefsen tagit saken till norsk nivå: 1991 satte han världsrekord i att korsa Grönland snabbast på skidor. När en konkurrent förbättrade tiden tog han tillbaka rekordet med 14 timmars marginal – vid 55 års ålder.

Och 2009 kompenserade han polarkylan med hetta i Argentinas Dakar-rally, en av världens tuffaste motorsporttävlingar. Tollefsen slutade på fjärde plats, bättre än någon amatör före honom. Samma år dog en annan förare och flera skadades i det enormt påfrestande racet.

”Han är en äventyrare men hur det påverkar investeringsprofilen vet man ju faktiskt inte. Det som helt klart skiljer honom från flera av de andra fastighetspamparna är att han givit upp en stor del av ägandet i sitt bolag för att kunna växa snabbt. Akelius, till exempel, har valt att äga allting och Sven-Olof Johansson äger drygt 70% i Fastpartner”, säger Marcus Gustavsson på Danske Bank om hur Tollefsens personliga strategi kan ha spelat in i dagsläget.

Liknande kommentarer återkommer från andra svenska fastighetsexperter som Afv pratat med; att Ivar Tollefsen är en ganska okänd person, som man förmodar gör rationella val, trots äventyrar-imagen. Det är en generösare bild än den som dominerar i hemlandet, där kritiken mot såväl betänkliga affärer som Tollefsens privata lyxliv stundtals varit hård. Hans Norge-rekord på 40 privata fastigheter sticker i ögonen, och en bok av vänsterpolitikern Erling Folkvord har gått så långt som att anklaga honom för svågerpolitik, utpressning och rena olagligheter.

Ack, Akelius

Att korsa fysiska barriärer och nationsgränser har inte varit nog för Tollefsen. Det pris Heimstaden Bostad betalade för fastighetsbeståndet i Akelius Residential Property hösten 2021 sprängde en rekordgräns för liknande transaktioner – och i mångas ögon även en rimlighetsgräns, när köpesumman landade på 92,5 miljarder kronor.

Backad av Alecta betalade Tollefsen 22% över bokfört värde för Akelius bostäder i Nordeuropa, en portfölj med en direktavkastning på runt 1,4%. En köpesumma nära 100 miljarder såg hög ut redan i en värld där styrräntan var 0%. Sedan dess har kalkylen stadigt förvärrats.

”Man hickade till och insåg att det här är en ny nivå. Volym och tillväxt var viktigt och det fanns portföljpremier som gjorde det värt att växa, i motsats till idag. Men det här var väl lite excessernas affär på något sätt”, säger Johan Edberg, chef för fastighetsaktieanalys på Handelsbanken, och tillägger:

”Det var inget konstigt att ha tillväxtpremier, men det som ändå är graverande och litet läskigt är att även Alectas pref-aktie är baserad på tillväxt och risktagande”, säger han.

En styrelsemedlem i ett stort fastighetsutvecklingsbolag uttrycker sig krassare:

”Tollefsen är en enorm risktagare som fått tag i jordens torskar i Alecta och Folksam. De gjorde århundrades sämsta affär när de köpte Akelius bestånd för 1,4% – fullständigt stolligt. Antag att man med dagens räntenivå vill ha en direktavkastning på strax under 3%, då har värdet halverats, det vill säga 45 miljarder är borta”.

Han tillägger torrt:

”Det är nog litet körigt hos Alecta nu.”

Guldsits

50 miljarder kronor har Alecta redan satsat i Heimstaden Bostad sedan 2013, enligt Di. Mot bakgrund av skuldsättningen har pensionsbolagets villighet och möjligheter att pytsa in ytterligare miljarder blivit kritiska för Tollefsen.

”Det känns som om det här har blivit den nya snackisen efter SBB. Att det är komplicerat och att ser rätt illa ut för Alecta är väl inte någon kioskvältare. Genom att sätta in advokater verkar de ju ha startat ett spel nu som ska tvinga Tollefsen till någon form av förhandlingsbord. För rent legalt sitter han i en guldsits”, säger Johan Edberg på Handelsbanken.

Marknadens aktörer tror sig veta att aktieägaravtalet i Heimstaden Bostad innebär att om Alecta tillför pengar så sker det i höjd med bolagets substansvärde, snarare än till börsens värdering eller däromkring – en brutal förlust för pensionsbolaget.

Svaret på hur Tollefsen tillskansade sig sin guldsits tror Edberg finns i historien:

“Den tillväxtorienterade ersättningsmodellen till Heimstaden AB kanske inte var så iögonfallande när bolaget var mindre, men en fast procentsats får förstås ett helt annat genomslag när volymerna ökar avsevärt. Sen går det inte att komma ifrån att det är iögonfallande och möjligen märkligt att Alecta har fortsatt att investera på samma premisser i takt med att Heimstaden Bostad har vuxit så markant”, säger Edberg.

Risk för urspårning

Vad innebär allt detta för Ivar Tollefsens och Heimstaden-sfärens riskexponering när positionerna vägs samman?

Allkonstnären Akelius står stark i krisande sektorn: ”Behövs kapital kan Cypern fixa det på en vecka”

På pappret framstår Heimstaden AB ha en stark finansiell situation, med nettotillgångar upp emot 40 miljarder kronor. I tabellen nedan framgår ett grovskissat substansvärde för bolaget:

| Heimstaden AB | Q2 2023 (Mkr) | Kommentar |

| Bruttoskuld | -14 953 | |

| Preferensaktier | -611 | Börsens nuvarande värdering av Heimstaden ABs preferensaktier. |

| Hybridkapital | -8 043 | |

| Övriga skulder | -313 | |

| Uppskjuten skatt | -1 544 | Denna betalas i praktiken sällan av fastighetsbolag och dras därför inte av från substansvärdet. |

| Totala skulder | -23 920 | |

| Direktägda fastigheter | 6 893 | |

| Stamaktier i Heimstaden Bostad | 52 053 | Upptagna till substansvärde. |

| Övriga tillgångar | 1 409 | |

| Kassa | 1 427 | |

| Totala tillgångar | 61 782 | |

| Substansvärde | 37 863 |

Haken i beräkningen är att kontrollposten i Heimstaden Bostad är upptagen till substansvärdet, när i princip samtliga svenska börsnoterade fastighetsbolag värderas med stor rabatt idag.

I början av september tvingades Alecta till en nedskrivning av sitt innehav med 3 miljarder kronor, motsvarande 6%, från en tidigare värdering på 50 miljarder. Det ger en indikation på minsta möjliga procentuella värdeförlust som Tollefsen måste räkna med.

En referenspunkt är också fastighetsbolagsindex totala nedgång på knappt 10% i år. Men enskilda fastighetsbolags utförslöpor ger exempel på värsta möjliga scenarion: K-fasts Jacob Karlsson svalde nyligen en nedskrivning på över 50% i sitt ägarbolag. Och krisande SBB, med Ilija Batljans räntetyngda ägarstruktur ovanför, handlas med 81% substansrabatt. Om det verkliga värdet på Heimstaden Bostad skulle tas upp till liknande rabatt, vore den omedelbara konsekvensen att Heimstaden AB:s skulder överstiger värdet på dess tillgångar, det vill säga att bolaget teoretiskt vore på obestånd.

Lugnt på toppen

En viktig skillnad mellan SBB och Heimstaden är de underliggande tillgångarna, som hos SBB är övervägande samhällsfastigheter och hos Heimstaden främst hyreslägenheter. Men en mer avgörande strukturskillnad mellan Batljan och Tollefsen en i dagsläget, handlar om ränteexponering och risk. I motsats till Batljan, vars privata ägarbolag i två nivåer, Healthrunner och Ilija Batljan Invest AB, är högt skuldsatta, har Tollefsens två toppägarbolag Fredensborg 1994 och Fredensborg AS i princip inga skulder alls. På det viset har Tollefsen isolerat sina skulder bättre och skulle teoretiskt kunna försätta Heimstaden AB i konkurs, men driva vidare sina andra verksamheter inom Fredensborg AS.

70%-gränsen

Men Heimstaden AB befinner sig som vi konstaterat i ett känsligt läge. Mellan Alectas nedskrivning på 6%, och SBB:s brutala rabatt på 81% är spannet stort, och en bedömning av hur säkert Tollefsens expedition navigerar glaciärsprickorna, gör sig inte helt lätt. Utifrån siffrorna kan vi dock beräkna att brytpunkten för obestånd ligger vid en nedskrivning på 70%.

Den glaciärsprickan genom räkenskaperna måste den norska miljardären hålla behörigt avstånd till. Och han bör se till att repet mellan honom och Alecta håller för påfrestningarna.

“Bara parterna har full insyn i aktieägaravtalet, men även om Tollefsen har en starkare position som är svår att rucka på rent legalt, så är han beroende av kapitaltillskottet och kommer att behöva förhandla. Alecta å sin sida ser det som en långsiktig investering och har kommunicerat att de vill stötta bolaget, så incitament finns på alla sidor. Vår tro är att det här kommer gå i lås även om det kan dröja till Q1, om inte Q2 nästa år”, säger Gustavsson på Danske Bank.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.