Afv-portföljen Portföljer Aktier

Afv-portföljen utklassar index: ”Undviker ofta de stora förlorarna”

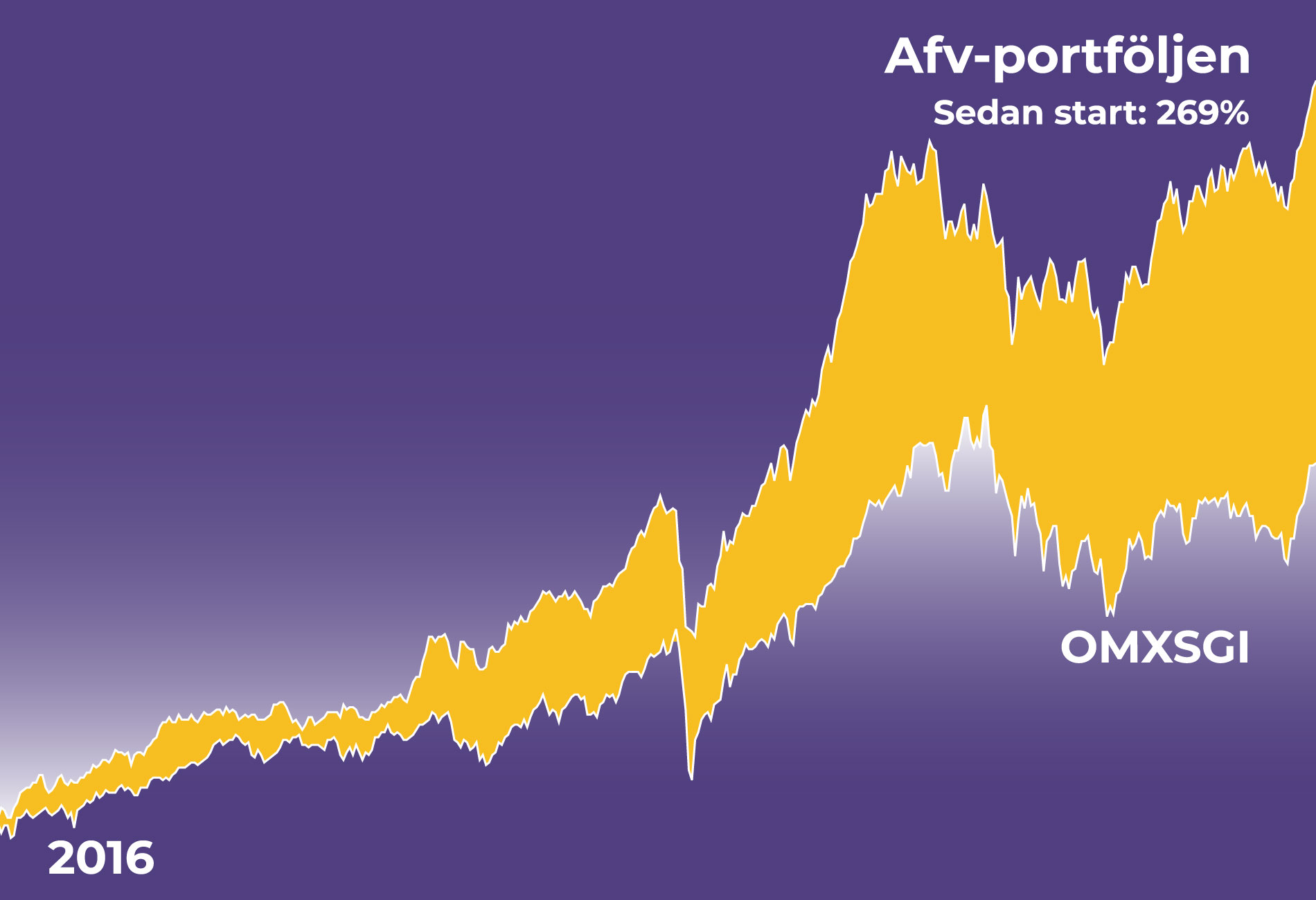

Sedan lanseringen för åtta år sedan har Afv-portföljen slagit jämförelseindex under sex av åtta år. Stockholmsbörsens breda index inklusive utdelningar, OMXSGI, har avkastat 10,9% per år att jämföra med Afv-portföljens årliga avkastning på 17,9%. En överavkastning med 7 procentenheter. Under 2023 steg OMXSGI 18,8% mot Afv-portföljens 26,0%.

“Normalt är vi ganska glada om vi hänger med börsen under starka år”, säger Affärsvärldens analyschef Daniel Svensson.

När det varit som mest glatt på börserna har Afv-portföljen också haft det svårast slå jämförelseindex, poängterar han. Som under börshaussen 2021 då OMXSGI avkastade hela 39% mot Afv-portföljens 31%. Mycket av överavkastningen har istället kommit när börsen gått dåligt.

“Vi har en duktig analysredaktion och även en väldigt stringent process där vi ofta undviker de stora förlorarna. Jag tror att vi är ganska bra på att tänka nyktert kring risk/reward. Det innebär dessvärre också att vi ofta missar de största uppgångarna för enskilda haussade aktier”, säger Affärsvärldens chefredaktör Peter Benson.

“Historiskt har vi haft en tendens att kanske var lite försiktigare, ha lite mer i kassan och välja stabilare bolag”, lägger Daniel Svensson till.

“Cint har gjort revansch”

Ni analyserar hundratals aktier varje år, vad krävs för att platsa i Afv-portföljen?

“Portföljen är faktiskt en rätt liten verksamhet. Det vi lägger tid på är enskilda analyser av börsbolag, där vi vaskar fram ett antal köpråd varje år. Sen har vi diskussioner om vilka som är så pass bra att vi vill lägga dem i portföljen”, säger Daniel Svensson.

En trigger kan vara ett utlösande kurslarm. Daniel Svensson lyfter fram IT-bolaget Cint som ett aktuellt exempel. Afv gav ett köpråd i mars – sen fortsatte aktiens utförsbacke på börsen.

“Vi låg snett rätt länge, men det är ett typiskt exempel på en aktie där vi har gjort en analys, och kommit fram till att det här ser bra ut även om bolaget just nu råkar befinna sig i en djup svacka”, säger Daniel Svensson och fortsätter:

“När det såg som allra mörkast ut efter halvårsrapporten gällde det att ha lite is i magen och behärska sig. Nu har Cint gjort revansch, men inför 2024 har vi större förhoppningar.”

Slagit index sex av åtta år

| År | Afv-portföljen | OMXSGI | Relativ avkastning |

| 2016 | 25,2% | 9,8% | 15,4% |

| 2017 | 5,2% | 9,8% | -4,6% |

| 2018 | 15,5% | -4,2% | 19,7% |

| 2019 | 37,3% | 34,6% | 2,7% |

| 2020 | 21,8% | 14,6% | 7,3% |

| 2021 | 31,1% | 39,4% | -8,3% |

| 2022 | -11,2% | -22,4% | 11,2% |

| 2023 | 26,0% | 18,9% | 7,1% |

| Snitt | 17,9% | 10,9% | 7,0% |

Prickat flera trender

Finns det några trender som ni lyckats fånga upp i portföljen under åren?

“På senare år det varit kontraktstillverkarna som vi haft en väldigt bra bevakning av, mycket tack vare Björn Rydell som har prickat den trenden.”

“Sen har vi sysslat mycket med spelindustrin där vi också har lyckats bra genom åren”, säger Daniel Svensson.

I Afv-portföljen inför 2024 finns kontraktstillverkaren Note och spelbolagen är fortsatt tungt viktade. I portföljen finns både Betsson, Evolution och Kambi.

“Spelbolagen blir intressanta, inte minst i och med fotbolls-EM i sommar. De hängde med i uppgången i slutet av året, men har inte varit några större vinnare under 2023”, säger Daniel Svensson som tror på revansch för spelaktierna 2024.

Två av börsens värsta surdegar under 2023, Viaplay och DistIT, har tidigare båda funnits i portföljen. Hur gick tankarna där?

“DistIT var en superbra placering innan vi sålde – vilket var klokt. Under det senaste året har aktien totalkraschat”, säger Daniel Svensson.

“I vissa fall har man en klar idé om varför man äger en aktie. När det ändras säljer man, som i fallet Viaplay som var en satsning under pandemin. I andra fall är det mer tur än skicklighet.”

Viaplay (då Nent) blev ett kortvarigt innehav som köptes in i mars 2020 och såldes efter en månad och en uppgång med 21%. DistIT avyttrades i två omgångar under 2021 efter en kursdubblering.

“Uppslag till investeringar”

Men även om Afv-portföljen över tid har slagit index, tycker Peter Benson främst att den ska tjäna som inspiration för Affärsvärldens läsare.

“Man ska inte kopiera någon annans portfölj helt mekaniskt utan se det som uppslag till egna investeringar. Vill man inte ta egna investeringsbeslut så bör man köpa en fond”, säger han fortsätter:

“Det är ju det bästa för flertalet sparare men för tusentals investerare som är lite mer ambitiösa än att pricka index så vill vi på Afv vara ett verktyg som gör att du tjänar på bättre analys.”

Läs mer:

Utdelningsportföljen: Fokus på småbolag 2024

Afv-portföljen: Spotify i topp 2023

Affärsvärldens analytiker listar: 14 spännande aktier för 2024

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.