Aktieråd

H&M borde köpa sig självt

Med alltmer nattsvarta börsförväntningar börjar oddsen för att H&M ska börja överraska positivt operationellt se alltmer intressanta ut, något som Analys+ var inne på i förra veckans grafikinlägg.

Låt oss nu istället syna klädjätten med finansiella glasögon.

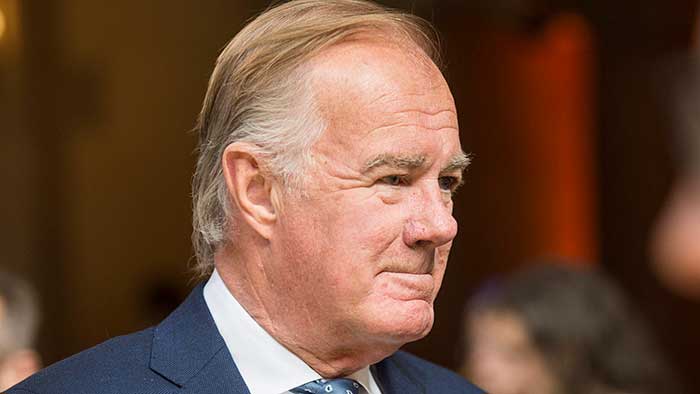

De flesta vet redan att H&M är (alltför) lågt skuldsatt, hur det än räknas på saken. Anledningen? Det är ett börsnoterat familjebolag där styrelseordföranden Stefan Persson med familj kontrollerar över 70 procent av rösterna.

Med hänvisning till familjebolagslogiken är det därför i dag nästintill ingen i kapitalmarknaden som tror att H&M kommer att optimera sin kapitalstruktur – belåna upp sig på ren svenska.

Men varför inte i alla fall överväga möjligheten även i familjen Perssons klädhandlare? Lågt hängande miljarder har fått folk att tänka om förut i börshistorien.

Skrapas på ytan finns viss inbyggd belåning

För att ha någonting enkelt att räkna på så anta att H&Ms intäkts- och vinstutveckling blir precis så pass inbromsad som analytikerna i Factsets sammanställning förutspår.

H&M de närmsta fyra räkenskapsåren handlar då om 4–5 procents årlig omsättningstillväxt och en rörelsemarginal som fastnat kring 10 procent (ebit), eller runt 15 procent före av-/nedskrivningar (ebitda). Långt under historiken, men i sig inte så dåligt givet de utmaningar med förändrade handelsmönster och tuff konkurrens som pressar stora delen av klädbranschen.

H&M1.pngKälla: Factset

Källa: Factsets analytikerkonsensus per 2018-01-26

I utgångsläget har H&M i princip ingen räntebärande nettoskuld på pappret. Effekterna av det är bland annat:

- H&M betalar full svensk bolagsskatt på varenda rörelsevinstkrona.

- Den nära stillastående utdelning som analytikerna förväntar sig motsvarar nära hela H&M:s rörelseresultat efter skatt, nopat.

H&M2.pngKälla: Factset, Affärsvärlden

Det lilla som H&M ändå lånat i nuvarande nollräntemiljö har lånats nästan gratis.

H&M3.pngKälla: H&M Årsredovisning 2016

Källa: Årsredovisning 2016, s. 100

Denna redovisningsmässiga vy bortser dock från att H&M ur ekonomiskt perspektiv har en betydande post utanför balansräkningen, nämligen hyreskontrakten på koncernens i dag över 4 700 butiker.

I H&M och många andra börsbolag redovisas sådana tillgångar än så länge som operationell leasing. Från år 2019 väntas nya regler som tvingar bolag att lyfta in operationella leasingtillgångar i balansräkningen. Den som redan nu vill få ett hum om effekterna kan själv försöka konvertera operationell leasing till så kallad finansiell leasing.

H&M4.pngKälla: H&M Årsredovisning 2016

Källa: Årsredovisning 2016, s. 96

Analys+ gör en enkel sådan omräkning för H&M. Här antas H&M få överta ägandet av butikerna under resten av kontraktsperioden. Ovanstående leasingåtaganden på 81 miljarder kronor antas ha ökat med ungefär 9 procent, till följd av att antalet butiker har ökat med 9 procent sedan förra bokslutet.

Om ett i övrigt obelånat H&M antas få betala 2,25 procents ränta för att lånefinansiera övertagandet så blir nuvärdet av butikstillgångarna ungefär 81 miljarder. H&M:s nettoskuld ur ekonomiskt perspektiv är då snarare 80 miljarder kronor än obefintlig.

I resultaträkningen görs samtidigt två viktiga justeringar:

- Först slutar operationella easingkostnader belasta ebitda- och ebit-resultatet, vilket höjer den operationella lönsamheten.

- För ebit sker dock samtidigt en nedjustering med en linjär avskrivning, vilken motsvarar det operationella utnyttjandet av den nya leasingtillgången.

Nettoeffekten blir att H&Ms leasingjusterade ebitda-marginal stiger med runt 12 procentenheter till 26–27 procent medan den justerade ebit-marginalen stiger med dryga 6 procentenheter till runt 17 procent.

H&M5.pngKälla: Factsets analytikerkonsensus per 2018-01-26, Affärsvärldens justeringar för hyreskontrakt på butiker

Källa: Factset (nettoomsättning, ebit, ebitda), Affärsvärlden (ebit butiksjusterat, ebitda butiksjusterat)

H&M har alltså en betydligt högre ekonomisk än redovisningsmässig lönsamhet.

Skillnaden mellan redovisningens operationella leasingkostnad och vår antagna avskrivning på den nya leasingtillgången motsvarar samtidigt den finansiella delen av det justerade leasingkontraktet. Denna adderas fullt ut till finansnettot, så att nettoeffekten av hela justeringen blir noll på resultat före skatt samt nettoresultat.

Samtliga effekter summeras nedan. Här kan även ses att:

- H&M:s ekonomiska nettoskuldsättning ligger på väldigt betryggande 1,5 gånger justerad ebitda.

- Att den utdelning som analytikerna förutspår inte motsvarar mer än hälften av H&M:s justerade rörelseresultatet efter skatt, nopat, när butikseffekten beaktats.

- H&M betalar precis lika mycket skatt som innan.

H&M6.pngKälla: Factset, Affärsvärlden

Utrymme för att lösa in nästan halva dagens börsvärde

H&M är alltså lågt skuldsatt även justerat för butikskontrakt.

Ponera nu att familjen Persson vaknar upp i morgon och omedelbart vill lyfta upp H&M:s skuldsättning ett par snäpp från dagens nivå.

Anta att H&M hypotetiskt får uppgiften att belåna upp sig för 100 miljarder kronor i svenska kronor med 10 års löptid på lånet. För det får de i vårt exempel betala totalt knappa 5 procents ränta, eller 4 procentenheters kreditriskpåslag ovanpå den 10-åriga svenska statsobligationsräntan.

H&M:s nettoskuld justerad för butiker stiger till 180 miljarder kronor. Samtidigt frigörs 100 miljarder kronor till ett hypotetiskt “program”, via inlösen, återköp eller någon annan överföringsmetod som är skatteeffektiv för samtliga aktieägare (nej, vanliga kontantutdelningar är inte skatteeffektiva). “Programmet” motsvarar ungefär 60 kronor per aktie, eller två femtedelar av dagens börsvärde.

Den ökade skuldsättningen gör samtidigt H&M:s finansnetto mer negativt, via räntorna på 100 miljarderslånet. Det får till följd att H&M, via ränteavdrag*, får en skattesköld på sitt rörelseresultat och att inbetald bolagsskatt därmed kommer att minska. Nettoresultatet kommer förvisso också att minska, men det är inte nettoresultat som är utdelningsbart, utan kassaflöde. (* Den föreslagna ränteavdragsbegränsningen inom förändrad svensk bolagskatt är ännu ej helt klar, men om operationell leasing helt eller delvis undantas så kan H&M antas komma in långt under den 25 procentiga ebit-gräns som övervägs för fullt ränteavdrag.)

I Analys+ exempel ökas den ordinarie utdelningen samtidigt med en krona per år de närmsta fyra åren. Det motsvarar en direktavkastning som snabbt korsar 7 procentsgränsen för att gå över 8 procent inom fyra år. Utdelningsandelen stiger då mot två tredjedelar av nopat-resultatet.

Samtidigt håller sig H&M:s totala nettoskuld på hanterbara dryga 3 gånger ebitda, och finansnettot har runt 2 gånger täckning på justerad ebit-nivå.

H&M7.pngKälla: Factset, Affärsvärlden

Idén att H&M är begränsat i sin utdelningsförmåga är feltänkt tills antingen det operationella försämras mycket mer än vad analytikerna i dag tror, eller tills H&M har pantsatt koncernens framtid med betydligt mer än 100 miljarder kronor extra.

Ett lågvärderat och lågbelånat H&M borde finnas överst på varje bankirs cold call-lista.

Missa inga uppdateringar från Affärsvärlden Analys+. Följ oss på Twitter:@AFV_analysplus

Har du frågor eller synpunkter rörande tjänsten? Maila oss på:analysplus@affarsvarlden.se

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.