Analys IPO-guiden Xoma

Xoma: En oaptitlig IPO

| Xoma | September 2024 |

| VD: | Isac Andersson |

| Styrelseordförande: | Peter Hermansson |

| Antal anställda: | 1 |

| Nyckelpersoners ägande: | 84% |

| Lista: | Spotlight |

| Teckningskurs: | 7,50 kr |

| Antal aktier efter IPO: | 8,2 miljoner |

| Börsvärde: | 62 Mkr |

| Nettokassa efter IPO: | 10 Mkr |

| Resultatnivå, årstakt: | -4 Mkr |

Xoma (teckningskurs 7,50 kr) har utvecklat en lösning för landbaserad odling av tång. Affärsmodellen går ut på att sälja produktionssystem till exempelvis bönder. För att skapa en marknad för den tång som bönderna ska odla med Xomas system ska bolaget även åta sig att köpa den tång som produceras. Xoma ska sedan sälja vidare tången till restauranger och livsmedelsindustrier.

Xoma grundades 2016 av Eddie Jalmestam och Dennis Pedersén. Bolaget är ännu i tidig fas. Inga system har sålts hittills. Xoma siktar nu på att ta in 10 Mkr till en värdering om 52 Mkr (pre money). Första handelsdag på Spotlight väntas bli 27 september.

Hittills har cirka 5 Mkr investerats i Xoma. Merparten verkar komma från grundarna med bekanta.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Xoma |

| Lista | Spotlight |

| Omsättning rullande tolv månader | 0 Mkr |

| Antal anställda | 1 |

| Teckningskurs | 7,50 kr |

| Rådgivare | Nordic Issuing |

| Storlek på erbjudande | 10 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 62 Mkr |

| Emissionskostnad | Cirka 1 Mkr (8,2% av erbjudandet) |

| Säkrad andel av IPO* | 10% |

| Investerare som ska teckna i IPO | Philip Andersson, Martin Lindgren, Joel Hagman, Derek Wamala-Johnson, Vilhelm Gustavsson, m.fl. (10% i åtagande) |

| Garanter | – |

| Flaggor** | Tre flaggor |

| Sista teckningsdag | 2024-09-13 |

| Beräknad första handelsdag | 2024-09-27 (14 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Tre flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 461 granskade börsnoteringar är 1,6 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar tre flaggor i Xoma

# Svaga finanser

Ibland är det otydligt hur mycket pengar ett bolag kommer göra av med det närmaste året. Ibland är det smärtsamt tydligt att risken är stor att bolaget behöver mer pengar inom ett år.

“Av prospektet framgår att bolaget har behov av ytterligare 4 Mkr nu i september. Det är med andra ord akut för bolaget att få in pengar. Vi hissar en flagga.”

# Framtida kapitalbehov

Om ett bolag inte är lönsamt så är det viktigt för investerarna att få veta ungefär hur mycket kapital bolaget tror sig behöva fram till vinst eller större förväntat genombrott (licensaffär, ”proof-of-concept” eller motsvarande). Vid notering bör det vara tydligt angivet hur styrelsen ser på långsiktigt kapitalbehov, inte bara för kommande 12 månader. Ungefär hur mycket kapital behövs under ungefär hur många år? Om denna information saknas, förefaller orealistisk eller lämnar ett stort ofyllt finansieringsgap så är det en klar nackdel.

“I prospektet framgår att pengarna ska räcka åtminstone 12 månader men att bolaget först ska bli kassaflödespositivt 2026. Det finns alltså ett glapp där det inte är klart hur bolaget ska finansieras. Vi hissar en flagga.”

# Omoget bolag?

När bolag växer behövs nya strukturer, processer och system för att hantera ökad komplexitet och en större organisation. Om bolag börsnoteras utan att detta är på plats så ökar det risken för bakslag.

“Xoma har endast en anställd, VD Isac Andersson. CFO och CTO är konsulter på deltid. Organisationen kommer att behöva utvecklas en hel del för att bolaget ska kunna genomföra sin affärsplan. Vi hissar en flagga.”

# Täta personkopplingar

Om nyckelpersoner har nära personliga relationer eller affärskopplingar via andra bolag så ökar risken att det inte enbart är professionella hänsyn som styr besluten. IPO-guiden avstår ofta från att dela ut en flagga om vi bedömer att de positiva aspekterna av täta personkopplingar kraftigt överstiger riskerna.

“VD Isac Andersson och CFO Magnus Wiklund är bröder. Vi stannar vid en upplysning.”

AFFÄRSVÄRLDENS SYN PÅ XOMA

Det här är ett bolag med relativt små intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. INCITAMENT NYCKELPERSONER

- VD Isac Andersson äger i dagsläget inga aktier i Xoma. I memorandumet framgår dock att han avser köpa in sig i sin brors tillika Xomas CFO Magnus Wiklunds bolag Wikson Consulting AB som äger 892 740 aktier i Xoma vilket motsvarar ungefär 11% av totalen efter noteringen. Wiklund är i dag ensam ägare till Wikson Consulting och äger alltså indirekt 892 740 aktier i Xoma.

- CTO Eddie Jalmestam grundade Xoma tillsammans med Dennis Pedersén. Jalmestam äger 2 300 718 aktier vilket motsvar 28% av totala antalet aktier efter noteringen. Jalmestam äger A-aktier i Xoma som ger honom en röstmajoritet i bolaget.

- Xomas andra grundare Dennis Pedersén äger 1 775 414 aktier i Xoma vilket motsvarar 22% av aktierna efter noteringen.

- Styrelseordförande Peter Hermansson äger 6 384 aktier i Xoma vilket är en försumbar del av bolagets aktier.

Ingen i ledningen eller styrelsen har lämnat några teckningsåtaganden för emissionen.

Xoma har inga incitamentsprogram. Ersättningarna till ledning och styrelse framstår som återhållsamma. Exempelvis är ersättningen till VD 75 000 kr i månaden.

2. TRACK RECORD NYCKELPERSONER

- VD Isac Andersson var mellan maj 2021 och november 2023 VD för noterade mikrobolaget EcoRub som sysslar med återvinning av plast och gummi. Ecorubs omsättning ökade kraftigt under Anderssons tid som VD. Dock steg även förlusterna.

- CFO Magnus Wiklund har framförallt jobbat som rådgivare inom verksamhetsutveckling genom den egna firman Wikson Consulting samt hos inkubatorn Arctic Business som ägs av ett antal norrländska kommuner samt Luleå Tekniska Universitet.

- Det enda vi kunnat verifiera om CTO Eddie Jalmestams bakgrund är att han har en teknisk utbildning från Chalmers och att han har haft fiskar och alger som en passionerad hobby i hela sitt liv. Jalmestam har en egen firma som heter HQA AB som sysslar med konsultuppdrag inom maritim odling. Firman omsatte i fjol 855 900 kr varav 660 000 kr kom från Xoma.

- Medgrundare Dennis Pedersén har bakgrund som säljare och privatinvesterare. Fokus för investeringarna var cleantech, medtech och kryptovalutor.

- Styrelseordförande Peter Hermansson är regionråd i Region Västra Götaland. Av Hermanssons Linkedin-profil att döma har han ingen väsentlig erfarenhet av företagande eller privat sektor.

3. TROVÄRDIGHET FÖR PRODUKT OCH STRATEGI

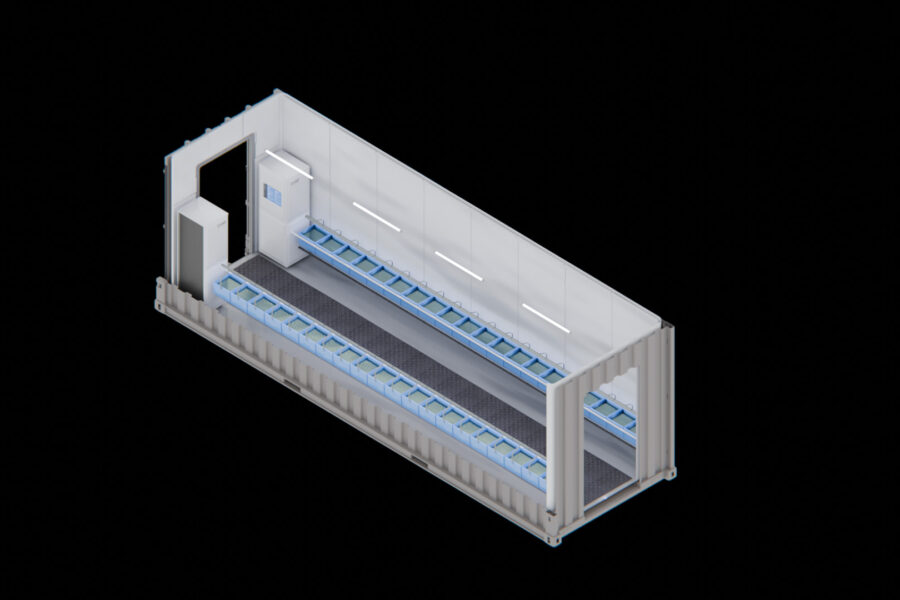

Xomas affärsmodell går huvudsakligen ut på att sälja anläggningar för odling av makroalger, alltså tång. Anläggningarna är modulära till sin konstruktion och byggs ihop inuti shippingcontainrar. En anläggning väntas kosta mellan 1,5 och 6 Mkr.

Xoma planerar att sälja sina anläggningar med ett löfte om att köpa tillbaka den tång som anläggningen producerar. Priset på tången ska vara så högt att odlarna får 15-20% i marginal. Xoma ska sedan sälja vidare tången till slutkunder. Xomas marginal ska då vara mellan 30 och 100%. Att Xoma åtar sig att köpa hela produktionen innebär rimligtvis att bolaget tar på sig en stor risk.

ANVÄDNINGSOMRÅDEN FÖR TÅNG

Alger har många fördelar som livsmedel. Innehållet av både Omega-3 och högvärdigt protein är högt. Samtidigt är miljöbelastningen av att producera alger låg.

I vissa länder i Asien finns det idag en utbredd kultur av att äta alger. Där odlas algerna främst i havet eller vildplockas. I Europa och Nordamerika är vanan att äta alger dock klart begränsad. Branschen hoppas dock på att algerna ska bli populära som livsmedel även i vår del av världen.

Ett visst intresse för att använder alger i matlagning har vuxit fram i Europa. Exempelvis vann Tommy Myllymäki Bocuse d’Or Europe med en rätt som innehöll alger.

Xomas förhoppning är att algerna som produceras med deras anläggningar främst ska användas som råvara i matlagning. Först är tanken att sälja till restauranger. Xoma har en avsiktsförklaring med grönsaksgrossisten Sorunda som man hoppas ska bli bolagets distributör till restauranger. När Xomas alger väl fått fäste på restaurangmarknaden ska bolaget gå vidare till att sälja direkt till konsumenter via livsmedelsbutiker.

Xoma räknar med att sälja tången för mellan 200 och 500 kr per kg till restauranger.

Xoma bedömer att deras landodlade tång kommer att ha en konkurrensfördel mot den havsodlade tången då landbaserad odling innebär att tången inte kan ta upp några miljögifter.

Eftersom marknaden för tång som matråvara ännu är begränsad är planen att sälja delar av produktionen som råvara för tillverkning av proteinpulver.

ANDRA ALGODLARE

Nordic Seafarm AB bedriver havsbaserad tångodling vid Bohusläns kust. Bolaget som grundades 2019 levererar sin tång främst till restauranger. Nordic Seafarm omsatte i fjol 8,7 Mkr och gjorde en förlust om 12,4 Mkr. Xoma har en avsiktsförklaring om samarbete runt torkning och förpackning med Nordic Seafarm.

Varken Nordic Seafarm eller grönsaksgrossisten Sorunda har mottagit några provleveranser från Xoma. Däremot har Xoma skickat en provleverans till matinflueraren “Vilda Kocken” som även ska skriva en kokbok med recept innehållande Xomas tång.

First North-noterade Simris Alg odlar mikroalger på land vilka sedan används för att producera olika kosttillskott. Simris omsatte i fjol 4 Mkr och gjorde en rörelseförlust om hela -37 Mkr.

ÄNNU INGA SYSTEM SÅLDA

Xoma har i dagsläget en avsiktsförklaring om att sälja en anläggning men ännu har inga anläggningar faktiskt sålts. Vi har heller inte uppfattat att systemet har provkörts i en sådan skala att produktionsekonomin kunnat verifieras.

Tanken är att anläggningarna ska tillverkas av en kontraktstillverkare. Xoma har dock ännu inte träffat avtal med någon tillverkningspartner.

Vi tror att det blir svårt för Xoma att nå målet om att bli kassaflödesneutrala år 2026.

4. NÖDVÄNDIGA ANTAGANDEN I OPTIMISTISKT SCENARIO

Här är de saker som måste inträffa för att Affärsvärldens optimistiska scenario för bolaget ska kunna inträffa.

- Xoma måste klara sig på de pengar som nu tas in för att undvika en räddningsemission med stor utspädning.

- Bolaget måste framgångsrikt få igång tillverkning av anläggningar.

- Xoma måste hitta avsättning för tången till ett pris som täcker det man förbinder sig att betala odlarna.

| Optimistiskt scenario Xoma | Idag | Tänkbart 2027 |

| Avklarad milstolpe | Avsiktsförklaringar om distribution. | Omsättning 50 Mkr. |

| Kommande värdedrivare (i) | Sålda anläggningar, slutgiltiga avtal om försäljning av tång, slutgiltigt avtal med tillverkningspartner | Kraftig vinsttillväxt |

| Värderingsmodell (ii) | – | P/Sales 5x |

| Resultatnivå, årstakt | -4 Mkr | 10 Mkr |

| Börsvärde, Mkr (iii) | 62 Mkr | 250 Mkr |

| Optimistisk vinstchans (iv) | 400% |

PESSIMISTISKT SCENARIO

Vi tror att Xoma har en lång väg kvar innan bolaget kan tänkas bli kassaflödespositivt. Risken är därför stor att bolaget kommer att få slut på pengar och behöva göra ytterligare nyemissioner. Om så skulle bli fallet är nedsidan i aktien mycket stor.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Vi tycker dessutom att Xoma borde ha tagit sig lite längre innan de noterar sig. Vi har inte kunnat hitta någon övertygande verifiering om slutproduktens kvalitet eller att bolagets anläggningar skulle funka som tänkt. Helst skulle bolaget även ha kommunicerat en plan för hur anläggningarna ska produceras.

Vi rekommenderar att man inte tecknar Xoma.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser