Analys Upsales Technology

Upsales: Behöver säljstöd

| Upsales Technology | |

| Börskurs: 47,60 kr | Antal aktier: 16,8 m |

| Börsvärde: 801 Mkr | Nettokassa (efter utdelning): 27 Mkr |

| VD: Daniel Wikberg | Ordförande: Baltsar Sahlin |

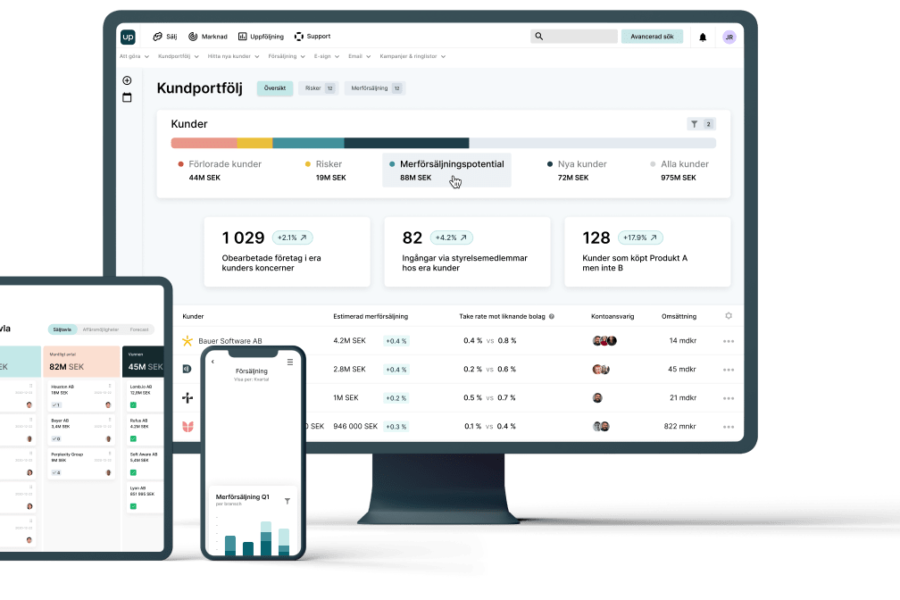

Mjukvarubolaget Upsales Technology (47,60 kr) utvecklar och säljer system för säljstöd – på branschspråk kallat CRM (Customer Relationship Management). Affärsidén är kort och gott att hjälpa företag att skapa tillväxt med hjälp av molntjänster inom försäljning, marknadsföring och analys.

Kunderna är främst medelstora bolag i Sverige. Totalt har Upsales över 1800 kunder i 10 länder. Marknaden spås växa med 10-12% per år de kommande fem åren enligt branschbedömare och drivs av regulatoriska krav så som GDPR. Samtidigt som det sker en förflyttning från lokalt installerade program till SaaS-lösningar.

Upsales grundades 2003 av Daniel Wikberg som är VD och största ägare (41,9% av aktierna). Koncernen har 64 anställda.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 145 | 148 | 160 | 173 |

| – Tillväxt | +12,1% | +2,0% | +8,0% | +8,0% |

| Rörelseresultat | 34 | 27 | 31 | 35 |

| – Rörelsemarginal | 23,7% | 18,5% | 19,5% | 20,0% |

| Resultat efter skatt | 28 | 21 | 24 | 26 |

| Vinst per aktie | 1,64 | 1,24 | 1,41 | 1,56 |

| Utdelning per aktie | 1,50 | 1,20 | 1,30 | 1,50 |

| Direktavkastning | 3,2% | 2,5% | 2,7% | 3,2% |

| Avkastning på eget kapital | 82% | 55% | 50% | 51% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -1,5 | -1,7 | -1,9 | -2,5 |

| P/E | 29,1 | 38,4 | 33,8 | 30,5 |

| EV/Ebit | 22,5 | 28,3 | 24,8 | 22,4 |

| EV/Sales | 5,3 | 5,2 | 4,8 | 4,5 |

79 kvartal i rad

Sedan noteringen våren 2019 har Upsales vuxit omsättningen från 57 Mkr till 145 Mkr. Det motsvarar en årlig genomsnittlig tillväxt på 20,6% per år. 2023 bromsade tillväxten in och landade på drygt 12%.

Fram till och med Q4 2022 hade Upsales uppvisat tillväxt för bolagets årligt återkommande intäkter (ARR) i 79 kvartal i rad. Upsales offentliggör hur ARR-värdet utvecklats efter varje kvartalsslut. Under första kvartalet 2023 minskade ARR-värdet med 4,4 Mkr till 141,4 Mkr (då föll aktien 20% på beskedet). Därefter har ARR-värdet varit oförändrat eller minskat, se grafiken nedan.

ARR minskar

Den 1 april meddelade Upsales att ARR-värdet under Q1 2024 minskade med 4,5 Mkr till 135,9 Mkr. Ledningen i Upsales förklarar minskningen med att Q1 är ett säsongsmässigt svagt kvartal med högre churn (kundtapp) än årets övriga kvartal.

Det rimmar dock dåligt med att VD Daniel Wikberg i samband med bokslutet i mitten av februari kommunicerade att Upsales väntas uppvisa ARR-tillväxt under första halvåret 2024. Nu har det förvisso enbart gått ett kvartal, men ARR-tappet i Q1 är oroväckande.

Fler säljare

Upsales har under det senaste året förändrat sin säljorganisation och anställt fler säljare. Christian Nyberg anställdes som ny CRO (chief revenue officer) och tillträdde sommaren 2023. Bolaget fokuserar alltmer på mellanstora företag (med 100-200 anställda) och att öka den genomsnittliga intäkten per kund. Det är dock tydligt att förändringarna än så länge inte gett den effekt bolaget hoppats på.

Hur hög churn (kundtapp) Upsales har redovisas inte. Historiskt sett verkar den legat kring 10%. Vid IPO 2019 uppgav Upsales att churnen år 2018 var 5%. Det verkar som churnen ökat senaste året. Samtidigt som nyförsäljningen också varit sämre.

Vidare meddelar Upsales att de väntar sig ARR-tillväxt under andra kvartalet och resten av året. Samt att de fortsätter anställa mer personal för att stärka säljorganisationen. Om inte tillväxten tar fart igen kommer marginalerna pressas.

I grafiken nedan visas den organiska tillväxttakten för Upsales och några andra mjukvarubolag.

Tillväxttakten har över tid minskat för både Upsales och Carasent. CRM-bolaget Lime har uppvisat stabil tillväxt över tid. Likaså Fortnox. Lime växte 18% organiskt under både 2022 och 2023. Varav Lime växte 16% på den svenska marknaden under fjolåret.

Lime beskriver att konkurrensen inom mikrosegmentet (1-3 användare) är mycket hård med stort fokus på gratis programvara, hög churn och extrem priskänslighet. Lime ser störst tillväxtpotential för bolag med 20-200 användare. Det är ungefär samma budskap som Upsales ger. Lime presterar som sagt bra så svagheten för Upsales beror troligen mer på interna problem snarare än att den underliggande marknaden skulle vara svag.

Fokus på Sverige

När tillväxten sjönk ifjol så uppgav Upsales att säljorganisationen skulle fokusera mer på den svenska marknaden och mindre på de internationella. Bolagets tyska dotterbolag var exempelvis vilande under år 2023. Tyvärr uppger Upsales inte någon omsättningsfördelning avseende bolagets olika marknader. Sverige är den klart dominerande marknaden. Och intäkterna från övriga länder är gissningsvis fortsatt blygsamma.

Det är svårt att veta exakt vad Upsales tillväxtproblem beror på. Förändringar i säljorganisationen kan ta tid att implementera. Samtidigt tar det alltid en tag innan nya medarbetare blir varma i kläderna och når sin fulla säljpotential.

Prognoser och värdering

Vid årsskiftet uppgick ARR-värdet till 140,4 Mkr och det minskade alltså med 4,5 Mkr till 135,9 Mkr vid utgången av Q1 2024. Vi skissar på 2% tillväxt för Upsales år 2024. Det kan möjligen även vara för generöst. Kommande år räknar vi med 8% årlig tillväxt. De fåtal analytikerestimat (uppdraganalys) räknar med 8% tillväxt 2024 och därefter 16-17% årlig tillväxt. Det känns alldeles för optimistiskt.

Marginalmässigt räknar vi med 19% rörelsemarginal 2024 jämfört med knappt 24% år 2023. Försämringen beror dels på lägre tillväxt, dels på grund av högre kostnader relaterat fler säljare. I slutet av prognoshorisonten skissar vi på 20%. Börskollegan Lime har en rörelsemarginal kring 26% men växer samtidigt betydligt fortare.

Sedan noteringen våren 2019 har Upsales värderats till runt 35x den framåtblickande rörelsevinsten i snitt. Det är riktigt högt.

Stora globala CRM-bolag som SalesForce och SAP värderas kring 20x rörelsevinsten och väntas växa med 11% per år framöver. Med lägre tillväxt känns det rimligt att Upsales värderas till rabatt mot stora globala konkurrenter.

Tillväxten för Upsales har saktat in senaste året och givet ARR-utvecklingen i början av 2024 ser tillväxten ut att bromsa in ytterligare. Trots att vi använder en relativt generös multipel på 18x rörelsevinsten (10% rabatt mot större peers) finns ingen uppsida alls. Då har vi som sagt räknar med 8% tillväxt kommande år och en rörelsemarginal på 20%.

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebit 2025E | EV/Sales 2025E | Ebit-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Upsales | -33 | 34,0 | 25,0 | 4,9 | 19,5 | 8,0 |

| Fortnox | -6 | 45,1 | 35,3 | 15,7 | 44,5 | 24,8 |

| Lime Technologies | 58 | 36,4 | 29,7 | 6,3 | 21,1 | 13,2 |

| Carasent | -20 | 40,7 | 37,0 | 1,7 | 4,6 | 15,9 |

| SalesForce | 51 | 27,1 | 20,8 | 7,0 | 33,9 | 11,2 |

| SAP | 53 | 28,0 | 20,2 | 5,5 | 27,2 | 11,1 |

| Genomsnitt | 17 | 35,2 | 28,0 | 6,8 | 25,1 | 14,0 |

| Källa: Affärsvärlden / Factset | ||||||

Tillväxten har bromsat in för Upsales senaste året. ARR-värdet har nu varit oförändrat eller minskat fem kvartal i rad. Det är ett underbetyg. Upsales guidat för positiv ARR-tillväxt kommande kvartal.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för 4 Mkr i Upsales. VD Daniel Wikberg och närstående har köpt för 2,9 Mkr (mestadels på kurser kring 35 kronor på aktie). Under hösten köpte ordförande Baltsar Sahlin aktier för knappt 0,8 Mkr (kurs 38,30 kr). Inga insynsförsäljningar finns registrerade senaste året. I februari 2023 sålde VD Daniel Wikberg däremot aktier för 91 Mkr (kurs 73 kronor).

Aktien är upp 17% i år. Upsales värderas till 5,5x ARR-värdet. Det är lägre jämfört med en del andra mjukvarubolag men samtidigt högt givet att tillväxten bromsar in. Risken är att försäljningen sjunker under 2024.

Vi lockas inte av Upsales-aktien kortsiktigt och landar i ett säljråd.

| Tio största ägare i Upsales Technology | Värde (Mkr) | Andel |

| Daniel Wikberg | 320,3 | 41,9% |

| Björn Algkvist | 65,5 | 8,6% |

| Danske Invest | 60,3 | 7,9% |

| TIN Fonder | 50,3 | 6,6% |

| Herald Investment Management | 41,9 | 5,5% |

| Nordea Funds | 38,7 | 5,1% |

| SEB Fonder | 30,4 | 4,0% |

| Nordnet Pensionsförsäkring | 13,5 | 1,8% |

| Anders Julin AB | 12,8 | 1,7% |

| Goldman Sachs Asset Management | 12,7 | 1,7% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Anna Wikberg | 2,9 | 0,4% |

| Baltsar Sahlin | 2,7 | 0,4% |

| Elin Lundström | 1,2 | 0,2% |

| Sebastian Törneman | 0,4 | 0,1% |

| Jesper Ingemarsson | 0,1 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 42,9% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser