Analys IPO-guiden BoMill

Svårsållat i BoMills notering

Skånska BoMill (teckningskurs 6,00 kr) är ett klassiskt utvecklingsföretag som de närmaste åren ska ömsa skinn från produktutveckling till kommersialisering och försäljning. BoMill har under tiotalet år utvecklat maskiner för sortering av spannmål.

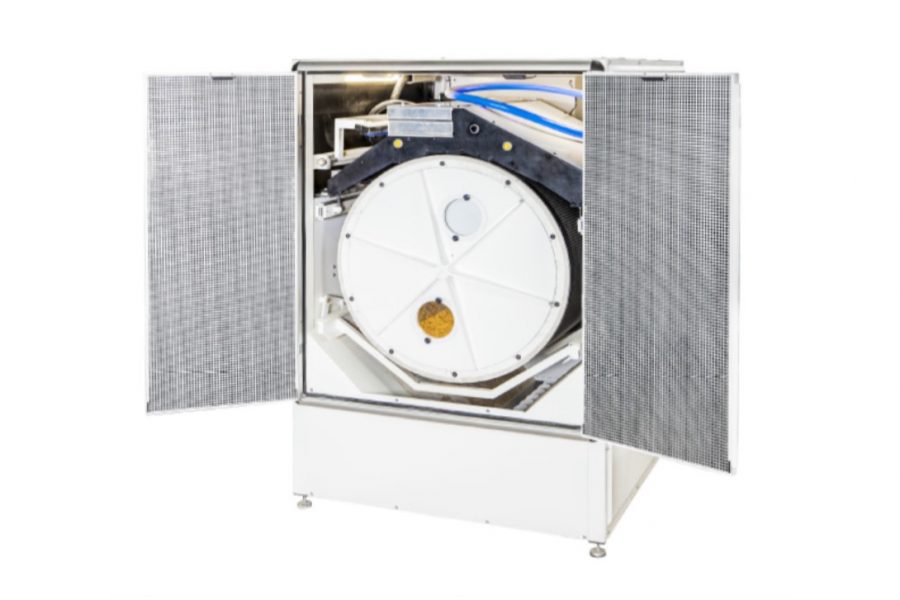

Den här lilla filmen på 2,40 minuter förklarar nyttan och processen på ett bra sätt. Det är patenterad teknologi som möjliggör sortering efter spannmålskärnornas inre egenskaper. Konkurrenternas befintliga produkter kan bara bedöma kärnornas yttre. BoMills lösning bygger på “nära infraröd teknik i transmittent läge” vilket förkortas NIR/T. Fördelen är att BoMills maskiner kan avgöra kärnans proteinhalt eller om den är infekterad med mögelgiftet (mykotoxinet) fusarium. BoMill ser tre stora marknader för detta de närmaste åren.

- Spannmålspartier med för hög andel förgiftade kärnor går idag ofta till förbränning. Med BoMills teknologi kan man istället sortera ut de förgiftade kärnorna och få kvar spannmål som kan bli till nytta. BoMill levererade 2017-2018 ett antal seriekopplade produkter till USA som nu används för detta ändamål med hög lönsamhet och stor miljönytta.

- Vete med högt proteininnehåll ger 50-100% högre pris eftersom frysta bageriprodukter kräver högre proteininnehåll. Genom att sortera spannmålen kan man alltså ur ett genomsnittligt parti få ut en premiumprodukt som betingar ett högre pris.

- Kornmalt med lågt proteininnehåll efterfrågas av ölbryggerier. Det är alltså samma princip som för frysta bageriprodukter men tvärtom. Genom att sortera kornmalten får man ut en premiumprodukt.

Nu går BoMill till First North med sista teckningsdag den 24 september. Börsvärdet blir 72 Mkr och därtill kommer det finnas teckningsoptioner som ger ytterligare cirka 24 Mkr vid lösenkurs 7,10 kr om ett år.

Läs mer om BoMill och andra noteringar på IPO-Guiden

| IPO-GUIDE | BoMill |

| Lista | First North |

| Omsättning rullande tolv månader | 0 Mkr |

| Antal anställda | 15 |

| Teckningskurs för Unit | 6,00 kr (1 aktie + 2/3 TO med lösen 7,10 kr) |

| Rådgivare | Sedermera FK |

| Storlek på erbjudande | 30 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 72 Mkr |

| Emissionskostnad | Cirka 3 Mkr (9,0% av erbjudandet) |

| Säkrad andel av IPO* | 75% |

| Investerare som ska teckna i IPO | Capagro SAS, Almi Invest, Mosiki Svenska, Henrik Hedlund, Fårö Capital, m.fl. (75% i åtagande) |

| Garanter | – |

| Flaggor** | – |

| Sista teckningsdag | 2020-09-24 |

| Beräknad första handelsdag | 2020-10-20 (26 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Två kommentarer men inga flaggor

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 240 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 4,1 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter. Affärsvärldens IPO-guide hittar ingen flagga i BoMill men vill lyfta upp två observationer.

# Märkliga avtal

Ofta redovisas väsentliga avtal i IPO-prospektet. Ibland framstår dessa avtal som obegripliga, märkliga eller med oklar koppling till affärsverksamheten.

BoMills produktion är utlagt till Examec och dess underleverantörer. Under riskavsnittet anges i prospektet att bolaget är beroende av avtalet med Examec. Avtalet har dock löpt ut. Det framgår också att förhandlingar pågår för nytt avtal. Det är alltså inga konstigheter vi funnit i något avtal. Vi nöjer oss därför med att upplysa om detta och hissar ingen flagga.

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett “bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella “plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

En styrelseledamot i BoMill har varit ledamot i ett bolag som försattes i konkurs under 2018. Vidare har styrelseordföranden har varit suppleant i ett bolag som försattes i konkurs 2017. Vi uppfattar det inte som ”elakartade” konkurser utan sådant som naturligen förekommer bland unga utvecklingsbolag. IPO-guiden brukar avstå från att dela ut en flagga i fall som dessa. Så gör vi även i fallet BoMill.

Affärsvärldens syn på BoMill

Det här är ett forskningsdrivet utvecklingsbolag utan intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. Incitament nyckelpersoner

Storägarna Henrik Hedlund och franska riskkapitalfirman Capagro är representerade i styrelsen. De har också teckningsåtaganden på drygt 9 Mkr. Det är bra men frågan är om de tecknar för att de verkligen vill ha fler aktier eller om det bedöms som nödvändigt för att få ihop en trovärdig notering. Grundaren Bo Löfquist sitter i styrelsen men han är ägarmässigt nästan helt utspädd. Ledningen äger däremot i princip inga aktier alls och åtar sig bara att teckna aktier i noteringen för 145000 kr. Netto måste man se detta som ett klart minus.

2. Track record nyckelpersoner

Ägarlistan är gedigen. Största ägare med 20% är Capagro, en fransk riskkapitalaktör med 10-15 investeringar inom “AgTech” i Europa och USA. Capagro kom in i BoMill så sent som 2018. Att man nu noterar BoMill till en sänkt värdering kan tolkas som en besvikelse. Å andra sidan gör Capagro ett teckningsåtagande på 8 Mkr och ökar de facto nu sin ägarandel. Så en tänkbar förklaring är att Capagro tror på BoMill men att det finns andra ägare som hellre vill få en likvid aktie än att stoppa in mer pengar. Näst största ägare i BoMill är Henrik Hedlund som var stor ägare i miljardsuccén Arcam. Nu är Henrik Hedlund investerad i bland annat hajpade havremjölksfirman Oatly. Henrik Hedlund kom 2017 in som ägare i BoMill. Andra kända ägare är Almi Syd och Industrifonden. Sammantaget alltså ett väldigt bra ägarkollektiv men känslan är att de har tröttnat på att stoppa in mer pengar. Lock-up gäller bara 90% av innehavet.

Ledningen ser ut att ha bra och relevanta CV:n men både VD och CFO är helt nya. VD Andreas Jeppsson tillträdde den 1 september och var tidigare i 20 år på Rausing-ägda matförpackningsbolaget Ecolean. Att gå till ett mycket litet bolag i tidig fas är ett stort steg.

3. Trovärdighet produkt och strategi

Afv bedömer det som klart att BoMill har en intressant teknologi som både fungerar och potentiellt kan fylla ett stort behov. För några år sedan såg det riktigt bra ut för BoMill. 2017 fick man en stororder till USA som sedan levererades under 2017-2018 och förmodligen delvis in i 2019. Men sedan dess verkar det ha blivit tvärstopp i försäljningen.

De senaste 12 månaderna har nettoomsättningen varit 0,25 Mkr att jämföra med 2 Mkr första halvåret 2019 och hela 8 Mkr helåret 2018. En total genomklappning av omsättningen alltså. Förklaringen som BoMills styrelseordförande Lars Persson anger är storordern till USA 2017-2018. Det må så vara men förklaringen “långa införsäljningscykler i en konservativ bransch” känns inte betryggande som förklaring till varför det blivit nästan noll i omsättning det senaste året.

Ser man till aktiekapitalets utveckling så är det uppenbart att 2019 var en stor besvikelse för ägarna. Oktober 2019 görs nyemissioner där antalet aktier mer än tredubblas. Teckningskursen 11,50 kr var cirka 90% lägre jämfört med nivån 111,87 kr som gällde ett år tidigare, oktober 2018. Vad hände här? När Affärsvärlden talar med BoMills VD och ordförande så ges inget klart besked.

Nu är BoMills fokus i alla fall att produktutveckla “andra generationens sorterarare”. Vitsen med den är att den ska klara branschstandarden om 15 ton per timme. BoMills nuvarande premiumprodukt TriQ klarar “bara” 3 ton per timme. Imponerande nog kan tyckas eftersom det innebär att 72 miljoner sädeskärnor ska granskas en och en. Men det räcker inte för att komma in i spannmålsindustrin där standardflödet alltså är 15 ton per timme.

Därför ska BoMill nu femfaldiga hastigheten för att sedan kunna nå den potentiella miljardmarknad som finns där ute. Pilotprodukter beräknas vara klara 2021 men marknadslansering sker inte förrän 2022. Även detta låter ambitiöst och förseningar eller fördyrningar ska man nog räkna med. I närtid har BoMill en ny “premiumvariant” 2.0 av den befintliga TriQ-maskinen redo. Men man ska nog inte knyta några enorma försäljningsförväntningar på den. Detsamma gäller den lilla laboratorieprodukten IQ, som dock är viktig för att skapa acceptans.

Disclaimer: Börsplus AB som är utgivare av Affärsvärlden är delägare i bolaget SKMG. SKMG är Certified Adviser till BoMill.

En annan fråga är hur länge BoMill får vara ensamma om det är så att efterfrågan blir stor. BoMill har ett antal patent men de börjar löpa ut från 2021 och framåt. BoMill har ett antal nya patentprocesser igång och det vill till att de löper enligt plan. BoMill har hittills sålt 39 maskiner och man uppger att det inte varit några reklamationer. Däremot undrar vi över de 4,5 Mkr i kundfordringar som ligger i balansräkningen. Hur hänger de ihop med de senaste 12 månadernas försäljning på 0,25 Mkr?

4. Nödvändiga antaganden i optimistiskt scenario

Här är de saker som mer eller mindre måste inträffa för att Affärsvärldens optimistiska scenario för bolaget ska kunna inträffa.

- Inga stora förseningar eller fördyrningar i utvecklingen av 15-tonsmaskinen. Lansering 2022.

- Det kommer in vissa orders närmaste 1-2 åren som validerar produkten i omvärldens ögon. Som det är nu så undrar man varför inget stort och positivt hänt sedan storordern 2017.

- Aktien håller sig över 7,10 kr. Annars blir det nyemission till låg kurs.

Optimistiskt scenario

Om vi tänker oss att den nya maskinen lanseras 2022 så kanske det kommer in ordrar inför eller i samband med det. Om dessa summerar till ett antal tiotal miljoner så kan BoMill utan vidare värderas till tio gånger det beloppet. Ett börsvärde på en halv miljard är inte orimligt. Det är en uppsida på cirka +400% jämfört med dagens börsvärde, inklusive utspädning.

Pessimistiskt scenario

Om BoMills aktie halkar under 7,10 kr om ett år så blir det inget kapitaltillskott från teckningsoptioner. Då lär det bli en nyemission på långt under den nivån istället. Men den stora risken är så klart att hela utvecklingsprojektet stöter på problem eller att kommersialiseringen drar ut på tiden.

Affärsvärldens slutsats

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna. I BoMill finns det mycket som är tilltalande. En tekniskt gedigen produkt som fyller ett stort behov och en bra laguppställning. Det allmänna intrycket är väldigt seriöst. Frågan är om det räcker. Det är en stor utmaning att skala upp produkten från 3 ton/timme till 15 ton/timme. Ägarna själva verkar inte så övertygade. Affärsvärldens källor uppger också att BoMill letade pengar i februari till en värdering på runt 12 kronor per aktie. Sedan kom coronan och nu noteras aktien för 6 kr per aktie inklusive 2/3-dels teckningsoption. Gör de svenska ägarna rätt som nu tar ner sin risk även om det sker till rekordlåg värdering? Eller ska man tro att franska Capagro gör rätt som de facto ökar sin andel nu? Afv ställer sig neutral men ser fram mot att följa utvecklingen.

Så ser Affärsvärlden på förhoppningsbolag

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser