Analys Telia Company

Starka signaler från Telia

Det såg ut att kunna bli ett fint 2020 för telekomjätten Telia. Ny, välrenommerad VD, efterlängtade uttåg ur Eurasien, spännande förvärv i Norden. Efter flera år av utförslöpa på börsen skulle aktien äntligen kunna få sin chans till revansch.

| Telia | |

| Börskurs: 37,00 kr | Antal aktier: 4 089 m |

| Börsvärde: 151 293 miljoner | Nettoskuld: 66 309 miljoner |

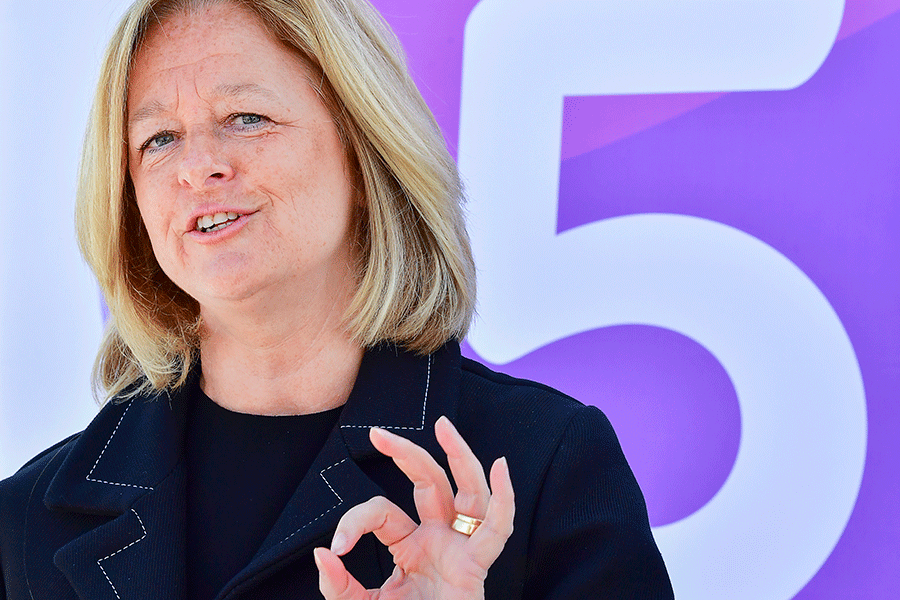

| VD: Allison Kirkby | Ordförande: Lars-Johan Jarnheimer |

Men vi alla vet vad som hände med 2020. Telia-aktien straffades hårt på börsen i coronaraset och har inte lyckats hämta hem kurstappet ännu. Förra veckans kvartalsrapport bidrog inte till det bättre. Aktien var ned 2,3 procent på rapportdagen.

| Affärsvärldens huvudscenario | 2020E | 2021E | 2022E |

| Omsättning | 89 000 | 85 440 | 88 858 |

| – Tillväxt | +4% | -4% | +4% |

| Rörelseresultat | 10 680 | 11 962 | 14 662 |

| – Rörelsemarginal | 12,0% | 14,0% | 16,5% |

| Resultat efter skatt | 7 096 | 8 050 | 10 250 |

| Vinst per aktie | 1,74 | 1,97 | 2,51 |

| Utdelning per aktie | 2,00 | 2,20 | 2,30 |

| Direktavkastning | 5,4% | 5,9% | 6,2% |

| Operativt kapital/omsättning | 56% | 56% | 56% |

| Nettoskuld/EBIT | 6,5 | 5,7 | 4,7 |

| P/E | 21,3 | 18,8 | 14,8 |

| EV/EBIT | 20,7 | 18,3 | 15,0 |

| EV/Sales | 2,5 | 2,6 | 2,5 |

| Kommentar: Alla resultatmått exkluderar förvärvsavskrivningar och jämförelsestörande poster | |||

Den sura kursreaktionen är svårmotiverad då Telia överträffade förväntningarna på nästan alla punkter. Omsättningen kom in i linje med estimaten, men det justerade Ebitda-resultatet på 8,2 miljarder kronor blev långt bättre än vad analytikerna hade räknat med. Den justerade Ebitda-marginalen landade på 38,1%, en bra bit över de nio analytikernas genomsnittliga estimat på 35,9 %.

Vidare höjde bolaget prognoserna för helåret. Telia spår justerat ebitda om 30,5 miljarder kronor för helåret. Tidigare var målet att det justerade ebitda-resultatet under det andra halvåret skulle vara likvärdigt med det första halvåret då motsvarande resultat var 15,0 miljarder kronor.

Utöver det spår bolaget nu ett operationellt fritt kassaflöde för helåret i den övre delen av det tidigare kommunicerade intervallet om 9,5 till 10,5 miljarder kronor. Under helåret 2019 var det fria kassaflödet från kvarvarande verksamhet, exklusive licenser och utdelning från intressebolag, 12,6 miljarder.

Möjligen tar marknaden fasta på de vikande tjänsteintäkterna i rapporten. I kvartalet minskade de med 4,7% på jämförbar bas, vilket summerar till en total nedgång på 3,8% under årets första nio månader. Försäljningsnedgången är delvis hänförlig till tillfälliga coronaeffekter som lägre intäkter från roaming och reklam från den förvärvade TV-verksamheten i Bonnier Broadcasting.

Telia uppskattar att Covid-19 har haft direkta omsättningseffekter på -0,6 miljarder kronor i det tredje kvartalet. För årets första nio månader ligger motsvarande summa på-1,6 miljarder kronor. Bolaget bedömer att påverkan från Covid-19 i det fjärde kvartalet kommer vara i nivå med den i tredje kvartalet.

Coronaeffekter är dock inte en tillräcklig förklaring till nedgången i tjänsteintäkterna. Sannolikt fortsätter intäktspressen från fiberinstallationer och fast telefoni.

Desto mer tillväxtpositivt är det faktum att Telia fortsätter rulla ut 5G-nät och har tecknat 5-åriga avtal med Ericsson respektive Nokia som strategiska partners i Sverige och Baltikum respektive Finland.

Utöver detta räknar vi med marginallyft. När Allison Kirkby tillträdde som VD i somras var hon tydlig med att Telias lönsamhet var alldeles för låg givet den skala bolaget har. Hon verkar vara fast besluten att ändra på den saken, vilket vi ser tydliga bevis på i den färska rapporten.

Telia har en stark ställning på de flesta av sina marknader. Detta bådar gott för framtida lönsamhetslyft, särskilt då telekombranschen ser ut att kunna konsolideras ytterligare framöver. EU har en mindre tuff attityd mot konkurrenshämmande affärer sedan det blivit tydligt att USA och delar av Asien ligger före Europa i 5G-utbyggnad. Detta borde sannolikt kunna lyfta lönsamheten i branschen.

Vi applicerar en EV/Ebit-multipel på 16 i huvudscenariot, och får då en uppsida på drygt 30 procent. Man kan argumentera för att värderingen ska vara både högre och lägre än så, men det är en bra bit under bolagets femårssnitt på 19 och även lägre än konkurrenternas diton.

Kanske är det aktiens mångåriga underprestation som gör att uppsidan i huvudscenariot inte riktigt övertygar som den borde. Men försöker man frigöra sig från Telias dystra kurshistorik och se fram emot en framtid med en erfaren ledning i Allison Kirkby och Lars-Johan Jarnheimer (båda tidigare Tele2) utan euroasiska äventyr lockar det desto mer. Man får i alla fall en hygglig utdelning på köpet. Med viss tvekan rekommenderar vi köp i Telia.

| 10 största ägare | Andel |

| Regeringskansliet | 39,47% |

| BlackRock | 2,70% |

| Vanguard | 1,89% |

| Swedbank Robur Fonder | 1,84% |

| Handelsbanken Fonder | 1,27% |

| Nordea Fonder | 1,19% |

| Folksam | 0,89% |

| Mondrian Investment Partners | 0,88% |

| SEB Fonder | 0,84% |

| SPP Fonder | 0,74% |

| Källa: Holdings | |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser