Analys IPO-guiden Söder Sportfiske

Söder Sportfiske: IPO med tillväxt på kroken

| Söder Sportfiske | |

| Teckningskurs: 47,00 kr | Antal aktier: 7,5 m |

| Börsvärde: 352 Mkr | Nettokassa: 18 Mkr |

| VD: Viktor Gullbrand | Ordförande: Josephine Salenstedt |

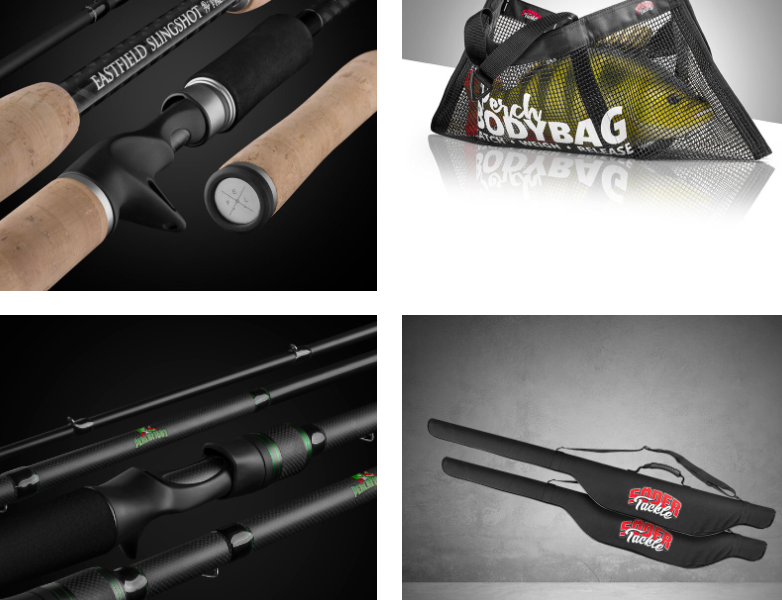

Söder Sportfiske (teckningskurs 47 kr) är ett e-handelsbolag som säljer sportfiskeprylar. Exempelvis fiskespön, rullar, linor och andra tillbehör. Bolaget använder sig av en omni-kanal-strategi som inkluderar både e-handel genom sajter som Sportfiskeprylar.se samt fysisk butik. E-handeln stod för 83% av omsättningen 2020.

Konkurrensfördelar som bolaget lyfter fram är ett brett produktsortiment, konkurrenskraftiga priser och snabba leveranser. Söder Sportfiske utvecklar också egna varumärken nämligen Söder Custom, Söder Tackle och Eastfield Lures som säljs framför allt via bolagets e-handelskanal. De egna produkterna utgjorde cirka 6% av omsättningen ifjol.

Mellan 2015 och 2020 uppgick den organiska tillväxten till 41% per år i snitt. Den genomsnittliga rörelsemarginalen var 11% under samma period. Södersport Fiske startade 2005 och har idag cirka 45 anställda. Bolagets centrallager ligger i Årsta i Stockholm.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 166 | 191 | 229 | 270 |

| – Tillväxt | +57,4% | +15,0% | +20,0% | +18,0% |

| Rörelseresultat | 18 | 15 | 23 | 30 |

| – Rörelsemarginal | 11,1% | 8,0% | 10,0% | 11,0% |

| Resultat efter skatt | 11 | 12 | 17 | 22 |

| Vinst per aktie | 1,45 | 1,55 | 2,32 | 3,00 |

| Utdelning per aktie | 1,07 | 1,10 | 1,40 | 1,70 |

| Direktavkastning | 2,3% | 2,3% | 3,0% | 3,6% |

| Avkastning på eget kapital | 49% | 44% | 54% | 53% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/EBIT | -1,1 | -1,5 | -1,4 | -1,5 |

| P/E | 32,4 | 30,3 | 20,3 | 15,7 |

| EV/EBIT | 18,1 | 21,9 | 14,6 | 11,2 |

| EV/Sales | 2,0 | 1,8 | 1,5 | 1,2 |

Erbjudande och ägarbild

Erbjudandet i samband med noteringen uppgår till cirka 77 Mkr och består i sin helhet av befintliga aktier. Söder Sportfiske genomför alltså ingen ny kapitalanskaffning. Nettokassan vid halvårsskiftet i år var 18 Mkr.

De säljande ägarna är bolagets tidigare VD Nicklas Jonsson (via ägarbolaget CapEsox) samt grundaren Henrik Sandahl (via Esox Lucius Invest) som säljer aktier för drygt 38 Mkr vardera. Efter emissionen och givet att övertilldelningsoptionen inte nyttjas kommer Jonsson och Sandahl äga drygt 13% var av aktierna i bolaget. Både Jonsson (produkt och marknadschef) och Sandahl (ansvarig för butiken på Söder) är fortsatt operativa i bolaget och sitter även i styrelsen.

Viktor Gullbrand tillträdde som VD 1 juni i år. Gullbrand kommer närmast från rollen som affärsområdeschef och ansvarig för egna varumärken på Gymgrossisten. Gullbrand äger aktier för cirka 2 Mkr (42 406 aktier) i Söder Sportfiske.

Största ägare med 44% av aktierna efter emissionen är Rite Ventures, som också är största ägare i CDON, Nelly Group samt Qliro. Rite är dessutom femte största ägare i finska e-handelsbolaget Verkkokauppa.

Annan större ägare i Söder Sportfiske är Petter Hedborg (via ägarbolaget Growthcap). Hedborg har tillsammans med Måns Flodberg grundat SaaS-bolaget Modular Finance, vars mest kända produkt troligtvis är ägardatabasen Holdings. Hedborg sitter även i styrelsen för Söder Sportfiske och äger cirka 7% av aktierna efter emissionen.

Drygt 31 Mkr (motsvarande 40%) av emissionen är säkrad av teckningsåtagare. Cliens Fonder, Cervantes Capital (Spotify-grundaren Martin Lorentzons investeringsbolag) samt Grenspecialisten (Axis-grundaren Martin Gren) tecknar för cirka 10 Mkr vardera.

LÄS OM AKTUELLA NOTERINGAR PÅ IPO-GUIDEN

| IPO-GUIDE | Söder Sportfiske |

| Lista | First North |

| Omsättning rullande tolv månader | 185 Mkr |

| Antal anställda | 45 |

| Teckningskurs | 47,00 kr |

| Rådgivare | Avanza Bank |

| Storlek på erbjudande | 77 Mkr (varav 0% nyemission) |

| Börsvärde vid IPO | Cirka 352 Mkr |

| Emissionskostnad | Cirka 3 Mkr (3,4% av erbjudandet) |

| Säkrad andel av IPO* | 40% |

| Investerare som ska teckna i IPO | Cervantes Capital, Greenspecialisten, Cliens Kapitalförvaltning (40% i åtagande) |

| Garanter | – |

| Flaggor** | Inga upptäckta flaggor |

| Sista teckningsdag | 2021-09-07 |

| Beräknad första handelsdag | 2021-09-09 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Inga upptäckta flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 351 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar inga flaggor i Söder Sportfiske

Accelererande tillväxt

Söder Sportfiske är ett riktigt tillväxtbolag. Bolaget har ökat försäljningen från drygt 16 Mkr år 2013 till 185 Mkr räknat på rullande tolv månader. Tillväxten har uteslutande varit organisk. Bortsett från ett mindre produktförvärv av Eastfield AB under maj 2021. Söder Sportfiske betalande 1,1 Mkr för förvärvet. Eastfield omsatte 2,1 Mkr 2020 och säljer uteslutande produkter under det egna varumärket Eastfield Lures.

2020 landade omsättningstillväxten för Söder Sportfiske på 57,4%. Tillväxttakten accelererade till följd av det ökade intresset för friluftsaktiviteter. Den svenska marknaden uppvisade 48,9% tillväxt och utgjorde 88,8% av koncernens totala omsättning. Medan tillväxten för utlandsförsäljningen var hela 187%, dock från låga nivåer. Bruttomarginalen har pendlat mellan 34,2% och 38,5% senaste fem åren. Rörelsemarginalen 2020 uppgick till 11,1% jämfört med 10,8% 2019.

Målsättningen framöver är att uppvisa god tillväxt under lönsamhet. Söder Sportfiske har dock inget explicit tillväxt- eller lönsamhetsmål. En rörelsemarginal kring 11-12% borde vara rimligt även på sikt enligt Affärsvärldens bedömning. I takt med att andelen egna produkter fortsätter att öka som andel av koncernens totala omsättning har marginalen potential att bli högre än så. Lönsamheten för egna produkter är nämligen betydligt högre jämfört med externa varumärken.

Ökat intresset för sportfiske

Marknaden för sportfiskeutrustning växer underliggande i takt med det ökande intresset för friluftsliv och utomhusaktiviteter. I Sverige är det cirka 1,6 miljoner människor som utövar sportfiske någon gång per år. Predatorfiske, det vill säga fiske efter predatorer (fiskar som äter fiskar) är det segment som växer mest och även dominerar i Norden. Traditionellt mete är den äldsta formen av dokumenterat fiske och har historiskt sett dominerat sportfisket inom Europa. Söder Sportfiske har ett brett utbud av produkter för just predatorfiske.

Söder Sportfiske uppskattar själva att den svenska marknaden för sportfiskeutrustning (fiskespö, rullar, beten och kringutrustning) uppgår till cirka 800-900 Mkr per år. Den adresserbara marknaden i Europa är värd 2-3 miljarder euro.

E-handelsandelen av den totala marknaden för sportfiskeutrustning är cirka 20%. Den absoluta majoriteten av försäljningen sker alltså fortfarande i fysiska butiker. Marknaden för fiskeprylar på nätet väntas växa med 10% årligen. Söder Sportfiske bedömer att de har en marknadsandel på cirka 10-15% av den svenska marknaden.

Kort bakgrund om Söder Sportfiske

Söder Sportfiske grundades 2005 av Henrik Sandahl och två passiva delägare som köpte den sportbutik på Södermalm i Stockholm där Sandahl arbetade. 2009 blev Nicklas Jonsson delägare och VD. Bolaget lanserade då också e-handelssatsningen. 2014 startade Söder Sportfiske en satsning på YouTube-produktioner. Året därpå köpte Sandahl och Jonsson ut den återstående delägaren och ägde då bolaget tillsammans.

2018 förvärvade Rite Ventures och Petter Hedborg 49% av aktierna i bolaget. En ombildning av organisationen för att kunna hantera ökad tillväxt och volymer inleddes. Ett år senare lanserade bolaget sina första egna produkter. 2020 lanserades sajten sportfishtackle.com, ett första steg i bolagets internationella expansion.

Varumärke och sociala medier är en nyckel till framgång

Framgångsfaktorer som drivit tillväxten har bland annat varit bolagets varumärke, det breda produktsortimentet samt satsningen på marknadsföring via sociala medier och framför allt YouTube-kanalen. Bolaget har drygt 20 000 prenumeranter på YouTube-kanalen där olika tävlingar och produkter visas. Bolaget har 46 000 följare på Instagram.

Söder Sportfiske har tillsammans med den fysiska butiken på Södermalm i Stockholm tre sajter. Nämligen Sportfiskeprylar.se, Sportfishtackle.com (lanserades våren 2020) Sportfishtackle.de (april 2021). Bolagets sajter hade drygt 240 00 unika besökare per månad mellan mars 2020 och februari 2021. Under 2020 lades 129 000 beställningar via bolagets webbsajter. Hemsidorna har generellt höga betyg på olika ratingsajter med 4,7 av 5,0 möjliga, eller högre.

Bolaget säljer produkter från mer än 135 leverantörer och lagerför mer än 35 000 produkter från 400 externa varumärken. Den typiska kunden har ett stort intresse och engagemang för sportfiske. Returgraden är därav låg och uppgår till cirka 1,5%. Det sticker ut rejält jämfört med andra e-handelsbolag. Bolag som säljer kläder kan ha returgrader på 30-40%. Rugvista som säljer mattor på nätet har en returgrad på cirka 15% jämförelsevis. En annan förklaring till Söder Sportfiskes låga returgrad är att stor del av försäljningen utgörs av förbrukningsvaror som fiskelinor och drag. Det skapar återkommande intäktströmmar för bolaget.

Konkurrenter på den svenska marknaden är exempelvis Olssons Fiske AB. De omsätter cirka 40 Mkr, rörelsemarginalen har pendlat mellan 1 – 16% senaste åren för Olssons. Dogger AB är en annan konkurrent som också är inriktad på e-handel. Dogger omsätter ungefär 35 Mkr årligen och har uppvisat rörelsemarginaler på cirka 6-12% på senare år. Dogger förvärvades för övrigt av bolaget Hyma i våras. Hyma förvärvades i sin tur av börsnoterade BHG Group i början av juni. Andra konkurrenter är exempelvis XXL Sport, Sportfiskegiganten, Amazon och CDON.

Söder Sportfiskes tillväxtstrategi baseras på ett antal olika faktorer.

- Växa på befintliga marknader. Bolaget ser fortsatt goda tillväxtmöjligheter på den svenska hemmamarknaden. Söder Sportfiske har trots allt bara 10-15% marknadsandel i Sverige och det finns en stor marknad kvar att bearbeta. Dessutom sker förflyttningen från fysiska butiker till näthandel vilket gynnar aktörer som Söder Sportfiske.

- Geografisk expansion. Den internationella expansionen är fortsatt i ett relativt tidigt stadium. Sportfishtackle.com-sajten har funnits tillgänglig sedan våren 2020. Men Söder har haft internationella kunder i ett antal år som handlat via bolagets svenska sajt. Under hösten 2020 genomförde bolaget riktade marknadsföringsinsatser i Tyskland, Frankrike, Holland, Danmark och Finland. Potentialen är lockande men konkurrensen är också tuff. Söder Sportfiske har inget etablerat varumärke utomlands på samma vis. Bolagets plan är att bygga vidare på strategin de använt i Sverige med marknadsföring genom sociala medier. Det låter sunt.

- Egna varumärken. Att bolaget fortsätter växa inom egna varumärken är viktigt för att öka lojaliteten hos befintliga kunder. Men även för att kunna stärka lönsamheten på sikt. Bolaget framhäver att försäljning av produkter under det egna varumärket ofta medför merförsäljning av mer generiska förbrukningsvaror som fiskekrokar, linor och liknande.

- Förvärv. Fokus är på organisk tillväxt. Men bolaget är även öppna för att växa genom förvärv inom exempelvis nya vertikaler, marknader eller kundgrupper. Kanske för att nå en ny geografisk marknad eller att öka andelen egna produkter som med förvärvet av Eastfield under våren.

| Söder Sportfiske | Q2 2021 | Q2 2020 | H1 2021 | H1 2020 |

| Omsättning | 60,5 Mkr | 56,2 Mkr | 95,3 Mkr | 76,4 Mkr |

| Tillväxt | 7,7% | 56,4% | 24,7% | 49,6% |

| Bruttomarginal | 40,2% | 39,7% | 39,9% | 38,4% |

| Ebit | 7,3 Mkr | 10,5 Mkr | 9,3 Mkr | 9,7 Mkr |

| Ebit-marginal | 12,1% | 18,7% | 9,8% | 12,7% |

Tillväxten under 2020 gynnades som sagt av frilufts- och hemester-trenden. Tillväxttakten ökade särskilt under andra kvartalet 2020. Under första halvåret 2021 uppgick omsättningen till 95,3 Mkr vilket motsvarar cirka 25% tillväxt. Bruttomarginalen stärktes under såväl Q2 som på halvårsbasis 2021 jämfört med fjolåret.

Andra och tredje kvartalet brukar vara de säsongsmässigt starkaste både avseende omsättning och lönsamhet. Även vädret påverkar. Varmare väder tenderar att minska aktivitetsnivån inom sportfiske.

Solid balansräkning

Söder Sportfiske har en solid finansiell ställning. Nettokassan var 18 Mkr den 30 juni 2021. Under 2020 delade bolaget ut 5 Mkr till aktieägarna (0,67 kronor per aktie). Första halvåret i år var utdelningen 8 Mkr motsvarande 1,07 kronor per aktie.

I halvårsrapporten flaggade VD Viktor Gullbrand för att bolaget möter tuffare jämförelsetal under hösten. Som synes i diagrammet ovan bromsade tillväxten in både för e-handelsbolag generellt samt för Söder Sportfiske under andra kvartalet. Ledningen i Söder Sportfiske förväntar sig att tillväxten kommer vara positiv under årets andra halvår men att tillväxttakten kommer vara lägre än bolagets långsiktiga ambition.

Affärsvärlden räknar konservativt med 6% tillväxt under andra halvan av året. Det resulterar i cirka 15% tillväxt på helårsbasis 2021. Ledningen flaggade dessutom för ökad kostnadsbas och att rörelseresultatet väntas minska under andra halvåret i år jämfört med 2020. Vi skissar på en rörelsemarginal på 8% 2021. Kommande år räknar vi med att tillväxten accelererar igen och att bolaget växer med omkring 20% per år.

På längre sikt har vi inga särskilda skäl att tro annat än att marginalen skall tillbaka till en nivå omkring 11%. Givet en multipel på 14 gånger rörelsevinsten finns en uppsida på drygt 35% i vårt huvudscenario. Många andra e-handelsbolag värderas högre än så. Samtidigt är det inte fel att vara konservativ.

Utvecklas de egna produkterna starkt så kan marginalen dessutom bli ännu högre (se optimistiskt scenario). Risken är att tillväxten bromsar in och att den internationella expansionen blir ett bottennapp (pessimistiskt scenario).

Tydlig värderingsrabatt mot större e-handelsbolag

| Bolag | Avkastning 1 år % | P/E 2022E | EV/Ebit 2022E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Söder Sportfiske | – | 20,3 | 14,6 | 1,5 | 10,0 | 19,0 |

| Boozt | 41,0 | 35,7 | 24,2 | 1,5 | 6,1 | 17,7 |

| Lyko | -23,3 | 39,5 | 30,5 | 1,7 | 5,4 | 22,6 |

| BHG Group | 33,2 | 24,6 | 18,6 | 1,4 | 7,3 | 9,6 |

| Genomsnitt | 17,0 | 30,0 | 22,0 | 1,5 | 7,2 | 17,2 |

| Källa: Affärsvärlden / Factset | ||||||

Söder Sportfiske framstår som ett välskött tillväxtbolag som verkar på en växande nischmarknad. Bolagets finansiella historik med stark tillväxt och stabila marginaler senaste decenniet imponerar. Kunderna har ett högt engagemang vilket resulterar i en låg returgrad. Tillsammans med en effektiv organisation skapar det förutsättningar för en god vinsttillväxt kommande år. Insynsägandet bland nyckelpersoner är högt vilket Affärsvärlden gillar.

Bolaget har gynnats av den accelererande näthandeln och intresset för friluftsaktiviteter. Tillväxten under 2020 har sannolikt varit dopad. Framöver möter bolaget tuffare jämförelsetal och parat med en högre kostnadsbas kommer rörelseresultatet minska under årets andra halvår. Andra risker är att utlandsexpansionen inte blir så lyckad som bolagets hoppas på. Samtidigt finns en stor marknad kvar att växa på i Norden. Rådet blir teckna.

| Största ägare efter emission | Innehav | Andel |

|---|---|---|

| Rite Internet Ventures Holding | 153.6 Mkr | 43.7% |

| Henrik Sandahl via Esox Lucius Invest | 46.5 Mkr | 13.2% |

| Nicklas Jonsson via CapEsox | 46.5 Mkr | 13.2% |

| Petter Hedborg via Growthcap | 24.4 Mkr | 6.9% |

| Grenspecialisten | 10.3 Mkr | 2.9% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser