Analys Orexo

Skyhög risk i Orexos aktie

Orexo är ett läkemedelsbolag från Uppsala inom ”drug delivery”, alltså smarta sätt att få kroppen att ta upp en läkemedelssubstans i rätt mängd och i rätt takt. 2015 omsatte bolaget knappa 700 miljoner kronor och vi tror att det blir snarlikt i år.

Bolaget har sedan flera år satsat praktiskt taget allt krut på produkten Zubsolv och på den amerikanska marknaden. Målet är patienter som blivit beroende av opiater, oftast som en följd av värktablettsmissbruk. Chockerande många amerikaner lider av detta och marknaden är i dag värd motsvarande 17 miljarder kronor.

Orexo fattade ett stort strategiskt beslut när man valde att själva stå för försäljningsarbetet för Zubsolv i USA. Den traditionella modellen för ett mindre bolag är annars att licensiera ut sin produkt till en större aktör. Orexo valde i stället att bygga upp en egen säljkår och försöka skörda hela framgången själv.

Ledningen hade hög svansföring när denna plan presenterades 2013. Samtidigt emitterade Orexo ett obligationslån på 500 miljoner kronor för att finansiera den kostsamma USA-satsningen.

Framgångarna har dock uteblivit, åtminstone jämfört med Orexos ambitioner. Zubsolv har nått en marknadsandel på ungefär 6 procent och efter 2014 har ökningen nästan stannat av helt. Det går trögt.

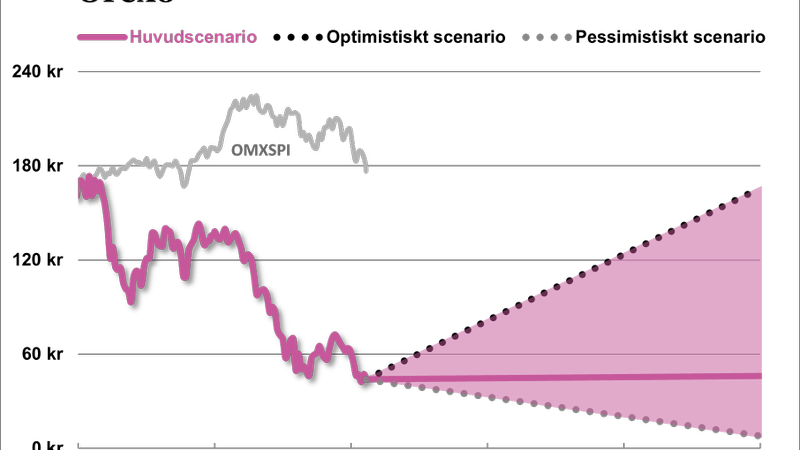

Aktien har havererat fullständigt och är på två år ner cirka 75 procent från toppnivåerna över 180 kronor.

Till dagsnivån cirka 45 kronor är börsvärdet 1,6 miljarder kronor och därtill finns en stor nettoskuld på nära 300 miljoner kronor, vilket i sig är ett problem för ett bolag som gör betydande förluster (–198 Mkr 2015).

När vi tittar på Orexo så bryr vi oss i princip bara om Zubsolv i USA.

Orexo har en del andra produkter och projekt och vill även börja sälja Zubsolv utanför USA via partners. Men allt det där är bisaker som inte kommer ha avgörande betydelse för aktien.

I vårt huvudscenario antar vi att försäljningen ökar till drygt 900 miljoner kronor för 2018 och att detta räcker för att vända till vinst, trots fortsatt höga kostnader för försäljning, patentförsvar och nya forskningsstudier som stöttar säljarna med argument för Zubsolvs fördelar.

Det finns inga enkla pengar att tjäna på denna tuffa marknad. Zubsolv är inte längre den nyaste produkten på marknaden och lösningar för drug delivery är på väg.

Att värdera mindre läkemedelsbolag är aldrig lätt men vi tror att man kan värdera ett Orexo som vänt till liten vinst till dubbla omsättningen (EV/Sales 2).

I vår modell ger det ett värde på 46 kronor per aktie. Det må vara vårt huvudscenario men det är absolut inte det mest sannolika utfallet. Mer troligt är att det blir antingen flipp eller flopp för Orexo.

Om försäljningen står och stampar och förlusterna fortsätter så kommer det innebära nyemission längs vägen. Med röda siffror, en huvudprodukt som inte levererar och i ett sådant läge noll förtroende för Orexos ledning så kan aktien tappa nästan hela värdet.

Vår positiva scenario för Orexo visar på det motsatta. Opiatberoende är en stor fråga i USA och med några små men avgörande politiska pennstreck skulle marknaden kunna växa dramatiskt. I dag är det ju bara ungefär var tionde drabbad amerikan som får behandling.

Detta ligger så klart helt utanför Orexos kontroll men att marknaden har en latent möjlighet att åtminstone dubblas är alla överens om.

Om Orexo har rätt i att man är bra på att vinna över nytillkomna läkare, blir bolagets marknadsandel mycket starkare än dagens 6 procent i detta scenario.

Vi ser en möjlighet att Orexo tjänar 300 miljoner kronor efter skatt år 2018. För ett sådant höglönsamt och snabbväxande bolag tror vi att börsen lätt kan betala 4 gånger omsättningen (EV/Sales 4) innebärande en tänkbar börskurs nära 170 kronor.

Risken är så klart skyhög och det är med tvekan vi landar i ett köpråd denna gång. Primärt tänker vi oss att aktien passar en spekulativt lagd investerare som vill ha ett inslag i sin portfölj som inte korrelerar med börsen i övrigt. Försiktiga generaler kan i stället hålla koll på USA-försäljningen av Zubsolv och hoppa på, sannolikt till en högre kurs än dagens, om eller när pilarna pekar stabilt uppåt.

Frågor till vd Nikolaj Sørensen

Konkurrerar Orexos huvudprodukt Zubsolv huvudsakligen mot generika eller Suboxone?

– Det är Suboxone Film som är den primära konkurrenten. Generika är i huvudsak ett alternativ för patienter som har försäkringsbolag som enbart subventionerar dessa. I slutet av 2014 lanserades Bunavail som en konkurrent, men detta utan större framgång, och de har i dag runt 1 procent marknadsandel.

Är intäktspotentialen i projektet OX-51 större eller mindre än den som finns i Zubsolv?

– Det är ingen tvekan om att marknaden för Zubsolv är signifikant mycket större även om den är mer konkurrensutsatt. Tillsammans med potentiella partners till OX-51 evaluerar vi den mest attraktiva utvecklingsplanen.

När kan Orexo berätta om de produkter som ni benämner som ”not disclosed” i er forskningspipeline?

– Vi kommer att kommunicera dessa projekt under 2016 om allt går enligt plan. Eftersom det är utveckling av nya läkemedelsformuleringar för existerande aktiva substanser är risken i dessa projekt lägre än traditionella läkemedelsprojekt. Våra investeringar i dessa projekt är begränsade i nuvarande stadier och vi kommer att kommunicera mer om projekten innan vi börjar investera betydande belopp i utvecklingen.

Orexo har betydande kostnader för att skydda immateriella rättigheter. Vad är det för typ av tvister?

– Under 2015 har vi haft två tvister som båda rör generikabolag som ifrågasätter vårt patent. Abstral-tvisten med Actavis förlikades under fjärde kvartalet, medan tvisten angående kopian på Zubsolv pågår. För alla läkemedel som lanseras i dag och som skyddas av patent måste vi förvänta oss att det kommer finnas generikabolag som ifrågasätter validiteten av patenten. Vi anser att vi har ett mycket bra patentskydd för Zubsolv men det finns så klart alltid en risk i alla juridiska processer. Kostnaderna för dessa tvister var cirka 70 miljoner kronor under 2015.

Hur ser finansieringsstrategin ut? Vad är reservplanen ifall bolaget inte skulle återvända till vinst inom kort?

– Vi anser att vi just nu har tillräckligt med likviditet för att finansiera våra nuvarande planer. Vi har nästan 200 miljoner kronor i likvida medel och ett antal aktiviteter som kommer ha positiv inverkan på kassaflödet. Exempelvis avtal för Zubsolv utanför USA, användning av vårt lager av Zubsolv och betalning av royalty från Abstral i Europa relaterad till 2015. Därutöver har vi möjlighet att ta ett banklån på upp till 100 miljoner kronor.

Fördjupad analys Orexo

Orexo som bolag

Orexo är ett mindre läkemedelsföretag som huvudsakligen är verksamt inom förfining av olika metoder för så kallad drug delivery. Detta innebär att man arbetar med redan välkända och testade läkemedelssubstanser men utvecklar förbättrade metoder för att administrera eller leverera ut läkemedlet till rätt ställe i kroppen, exempelvis oralt, nasalt eller via injektion. Orexos produkter är baserade på sublingual (under tungan) teknologi.

Orexo grundades 1995 i Uppsala, där man även i dag bedriver forskning och utveckling. Som med många nystartade läkemedelsutvecklare tog det ett antal år innan bolagets första produkt registrerades men i dag omsätter koncernen cirka 650 miljoner kronor fördelat på tre olika läkemedel.

Orexos viktigaste och senast godkända läkemedel är Zubsolv. Det är en produkt som behandlar opiatmissbruk, vilket är ett stort problem i USA där förskrivning av starka smärtstillande läkemedel är vanligt.

Orexos affärsmodell

Zubsolv säljs i USA med hjälp av en egen säljstyrka. Beroende på vem som betalar för behandlingen kan Orexos kunder utgöras av olika aktörer – privata försäkringsbolag, offentlig sektor (Medicare/Medicaid) eller patienten själv. Orexo har tidigare varit något starkare inom försäljning mot privata försäkringsbolag där lönsamheten är något högre. Den offentligt finansierade marknaden hjälper främst äldre människor och låginkomsttagare och är mer kostnadsdriven. Här väljs ofta billigare generiska läkemedel och Orexo är därför svagare inom detta segment. Produktionen av Zubsolv bedrevs tidigare i Uppsala, men sedan 2014 är den utlagd på externa tillverkare.

Läkemedelsutveckling är en riskfylld bransch där framtiden ofta är oviss och misslyckade forskningsprojekt är vanligt. För Orexo som är verksamt inom drug delivery av läkemedelssubstanser som redan är godkända är riskerna lägre jämfört med bolag som forskar fram helt nya substanser. Det är dessutom vanligt med olika typer av partnerskap inom läkemedelsutveckling, som syftar till att ytterligare minska riskerna. Utvecklingsprocessen och affärsmodellen kan således variera från att driva projekt själv men också ta alla intäkter, till att licensiera ut hela eller delar av projektet till en partner. Då begränsas risker och kostnader men man får nöja sig med en mindre royalty. Denna typ av avtal kan se väldigt olika ut och men är vanligare längre fram i utvecklingsprocessen.

I USA har Orexo drivit Zubsolv-affären i egen regi. För den betydligt mindre marknaden utanför USA söker Orexo en partner. Rättigheterna till de båda mindre betydelsefulla produkterna Abstral och Edluar har sålts till partners som betalar royalty till Orexo.

Orexos marknad

Den huvudsakliga marknaden för Zubsolv finns i USA eftersom problemet med opiatmissbruk är störst där. Så många som tio miljoner amerikaner kan i dag vara beroende av opiater, men mindre än en miljon får någon sorts behandling. Detta är ett problem som president Obama har uttalat en klar vilja att ta tag i. Förhoppningen är att öka antalet läkare som skriver ut produkter som behandlar opiatmissbruk, däribland Zubsolv. Marknaden är dock hårt konkurrensutsatt. Utöver Zubsolv som har knappt 6 procent av marknaden finns storsäljaren Suboxone med 75 procent marknadsandel. Båda läkemedlena är sublinguala (upplöses under tungan) och använder samma aktiva ingredienser men skiljer i utformande. Fördelarna med Zubsolv sägs vara att den aktiva ingrediensen tas upp bättre, samt att smaken är bättre och hanteringen enklare. Nackdelen med båda behandlingarna är att de är beroendeframkallande och det tyvärr förekommer att patienter börjar missbruka dessa läkemedel i stället. Resten av marknaden är huvudsakligen billiga generiska produkter, alltså där patentet löpt ut.

Under hela 2014 tog Zubsolv marknadsandelar från övriga konkurrenter, om än kanske inte i den takt som många hade hoppats på inför lanseringen. Under 2015 stannade denna utveckling av, och 2016 har inletts med ett stort tapp då bolaget förlorade ett större kontrakt. Om Orexo ska få ordentlig fart på lönsamheten krävs rimligen att bolagets säljstyrka lyckas övertyga läkare och försäkringsbolag om de påstådda fördelarna med Zubsolv. Det skulle leda till en återhämtning i termer av marknadsandel, som den intresserade kan följa här.

Orexos strategi och mål

Orexo fortsätter att satsa på Zubsolv och dess kommersialisering. I USA arbetar man framför allt med att vinna fler kontrakt mot försäkringsbolag, och utanför USA räknar man med att teckna ett licensavtal med en partner under första halvåret 2016. Utvecklingsarbetet med Zubsolv har kostat mycket pengar även efter lansering, bland annat för att fram nya doseringar. Detta arbete är nu klart på den amerikanska marknaden, och ytterligare en stor studie avslutas i mitten på 2016 vilket förväntas leda till bättre säljargument. Under andra halvan av 2016 förväntas därför lägre kostnader för forskning och utveckling. Utöver arbetet med Zubsolv försöker Orexo hitta en partner till OX-51 vilket är ytterligare en sublingual formulering, som syftar till att ge smärtlindring under kortvariga kirurgiska och diagnostiska ingrepp.

Eftersom Orexo är ett litet bolag i en riskfylld bransch som dessutom förlorar mycket pengar blir det avgörande att ha förtroende för bolagets finanser. Under 2014 emitterade Orexo ett obligationslån på 500 Mkr, och genomförde dessutom en riktad nyemission om knappt 350 Mkr. Sedan dess har bolaget fortsatt rada upp förluster. Orexo har stora skulder men har också 200 Mkr i kassan och ett stort varulager på 400 Mkr som man planerar att minska ner, vilket förbättrar kassaflödena. Det egna kapitalet är bara 266 Mkr så det vill till att förlusttakten från 2015 på –198 Mkr inte fortsätter länge till.

Orexos aktie

Innan och strax efter lanseringen av Zubsolv i september 2013 handlades aktien upp från cirka 50 kronor till 170 kronor. Lanseringen blev dock inte lika lyckad som väntat och under 2015 slutade man dessutom att vinna marknadsandelar från storkonkurrenten Suboxone. Aktien har pressats ner till cirka 45 kronor, vilket ger Orexo ett börsvärde på cirka 1,6 miljarder kronor.

Framtiden för Orexo är svårspådd och det syns på de analytikerestimat som finns för 2016. Intäkterna spås bli allt mellan 600 Mkr och 1 miljard kronor. Rörelsemarginal på allt mellan minus 20 procent och plus 20 procent. Jämfört med detta snitt är våra bedömningar om framtiden konservativa.

Orexo ägs till 28 procent av danska Novo A/S, som äger läkemedelsjätten Novo Nordisk) Riskkapitalbolaget HealthCap äger 11 procent. Insiders i bolaget har nu i februari köpt på sig aktier för ett antal hundra tusen kronor efter ett par månaders stiltje.

Tidigare aktieanalyser:

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.