Analys Enea

Signaler om ljusning i Enea

| Enea | |

| Börskurs: 89,0 kr | Antal aktier: 21,3 m |

| Börsvärde: 1 900 Mkr | Nettoskuld: 145 Mkr |

| VD: Anders Lidbeck | Ordförande: Kjell Duveblad |

Enea (89,00 kr) säljer mjukvara som gör digital kommunikation säkrare och mer effektiv. Deras produkter skyddar och optimerar olika typer av nätverkstrafik. Kunderna är framför allt telekomoperatörer och affären är global. Huvudkontoret finns i Stockholm och antalet anställda uppgår till 464 personer.

Bolaget sprang förra året på problem med sin 5G-satsning. En stor kund valde att avbryta ett kontrakt värt över 250 Mkr. Därefter meddelade Enea att VD Jan Häglund fått gå med omedelbar verkan. In för att räta upp skutan som tillförordnad VD kom styrelseordförande och tidigare VD Anders Lidbeck.

Lidbeck äger 0,24% av aktierna till ett värde av 4,5 Mkr. Största ägare är dock Per Lindberg som kontrollerar 36% av både kapital och röster. Lindberg har tidigare haft roller på Ericsson och som aktieanalytiker. För närvarande är han VD och största ägare i Ranplan Group. I övrigt ägs bolaget till stor del av fonder.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 913 | 913 | 958 | 1 035 |

| – Tillväxt | -1,6% | 0,0% | 5,0% | 8,0% |

| Rörelseresultat | -500 | 128 | 144 | 166 |

| – Justeringar | 607 | 0 | 0 | 0 |

| Justerat rörelseresultat | 108 | 128 | 144 | 166 |

| – Justerad Rörelsemarginal | 11,8% | 14,0% | 15,0% | 16,0% |

| Resultat efter skatt | -551 | 78 | 103 | 125 |

| Vinst per aktie | -25,85 | 3,80 | 5,20 | 6,30 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -28% | 4% | 6% | 7% |

| Nettoskuld/Ebit | -0,5x | 1,1x | 0,4x | -0,3x |

| P/E | -3,4x | 23,4x | 17,1x | 14,1x |

| EV/Ebit | -4,1x | 16,0x | 14,2x | 12,3x |

| EV/Sales | 2,2x | 2,2x | 2,1x | 2,0x |

| Kommentar: Rörelseresultat 2023 justerat för nedskrivningar och reserveringar. | ||||

Omställningen närmar sig sitt slut

För nästan tio år sedan började Enea skifta fokus från sin dåvarande kärnverksamhet, Operativsystem, som var starkt beroende av kunder som Ericsson och Nokia. Bolaget riktade istället in sig på nischprodukter där de kunde inta en ledande position som oberoende leverantör.

| Förvärv | År | Köpeskilling | Omsättning | P/S |

| Qosmos | 2016 | 400 Mkr | 140 Mkr | 2,9 |

| Openwave Mobility | 2018 | 800 Mkr | 260 Mkr | 3,1 |

| Aptilo Networks | 2020 | 150 Mkr | ~80 Mkr | ~2 |

| AdaptiveMobile Security | 2021 | 450 Mkr | 175 Mkr | 2,6 |

Den strategiska förflyttningen gjordes med ett antal förvärv mellan 2016 och 2021. Bolagets goodwill svällde upp från 100 Mkr till 1 750 Mkr. Köpeskillingarna uppgick till 2-3x omsättningen vilket var ungefär i linje med Eneas egna värdering. Noterbart är att total köpeskilling för förvärven var 1 800 Mkr vilket ungefär motsvarar Eneas börsvärde idag. Till skillnad från förr så står ingen kund längre för mer än 10% av omsättningen.

Positionering i marknaden

Core-nätet är ryggraden i ett mobil- eller datanätverk och hanterar långdistanskommunikation och viktiga funktioner som autentisering och dataflöden. Accessnätet ansluter användarnas enheter, som mobiler och datorer, till core-nätet via tekniker som fiber eller mobilmaster.

Eneas mjukvarulösningar utgör ofta en mindre, men viktig, del i större telekom- eller företagsnätverk. Tidigare satt den mjukvara Enea sålde främst inbäddad i nätverksinfrastrukturen men i och med den strategiska förflyttningen har bolaget rört sig uppåt i värdekedjan. Den stora fördelen med att sälja högre upp i värdekedjan är att Enea själv möter slutkunden.

Mjukvaran är designad med öppna gränssnitt och är till för att integreras i andra plattformar. Den största utmaningen för bolaget är att kunder i vissa fall föredrar helhetslösningar från stora leverantörer som Ericsson, Nokia eller Cisco. Även om Eneas produkter kan integreras i dessa plattformar, köps deras mjukvara främst in av kunder som har som strategi att plocka de bästa lösningarna från flera olika leverantörer (s.k. multi-vendor strategi).

Enea har två säljmodeller. På de viktigaste marknaderna arbetar bolaget med direktförsäljning till operatörer och tjänsteleverantörer. I marknader med mindre närvaro används istället implementationspartners eller stora leverantörer som säljare och partners.

Två viktiga affärsområden

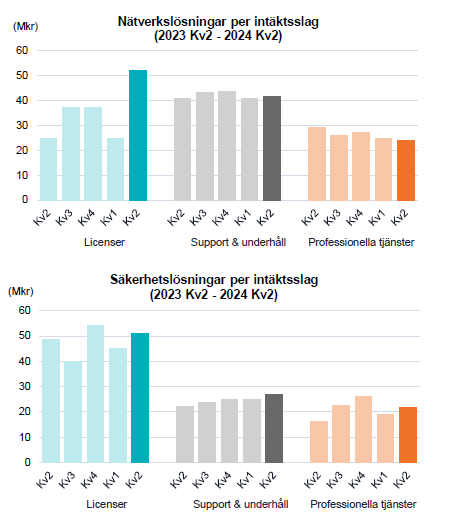

Från och med 2024 finns det två viktiga affärsområden, Nätverk och Säkerhet. Dessa är en uppdelning av området Nätverkslösningar som särredovisats sedan 2017. Det krympande affärsområdet Operativsystem har länge agerat motvind för tillväxten, detta ser nu ut att gå mot sitt slut. Enea redovisar endast omsättning för sina affärsområden, inte resultat:

- Nätverk (48 % av omsättning): Mjukvara för att optimera och hantera nätverksdata.

- Säkerhet (43 %): Mjukvara för att skydda nätverk mot intrång och andra hot.

- Operativsystem (9%): Mjukvara för inbyggda system som sitter direkt i nätverksutrustning. Segmentet är under avveckling.

Både Nätverk och Säkerhet har liknande intäktsmodell med en blandning av återkommande intäkter och engångsintäkter, varav återkommande ligger mellan 60 och 70%.

- Licensintäkter – Ger kunder rätt att använda Eneas mjukvara. Licenser kan betalas som abonnemang eller i klumpsumma.

- Support och underhåll – Är precis som det låter och av mer återkommande karaktär.

- Professionella tjänster – Projektbaserade engångsintäkter, specialanpassningar, uppgraderingar etc.

Finansiell historik

Eneas tillväxt senaste åren har lämnat en del att önska. Historiken för Nätverkslösningar (nu Nätverk och Säkerhet) är kort och fylld med förvärv. Rensar man omsättningen från förvärv ligger historisk organisk tillväxt för Nätverkslösningar senaste fem åren på några enstaka procent. Värt att ha i åtanke är att marknaden varit svag sedan sista förvärvet konsoliderades, mer om det senare. Lägg därtill Operativsystem som agerat sänke.

Rörelsemarginalen på koncernnivå under åren 2018 till 2021 översteg 20% varje år. Från och med 2022 har rörelsemarginalen dock endast legat kring 12%.

Operatörer bromsar investeringar

I april 2023 avslutades ett kundprojekt kopplat till Eneas 5G satsning. Det handlade om produkten Cloud Network Data Layer (NDL) som utvecklats av Openwave Mobility (förvärvades 2018) och ligger i affärsområdet Nätverk.

Det genomfördes en strategisk översyn och en rejäl nedskrivning om 530 Mkr av immateriella tillgångar. Nedskrivningen var främst hänförlig till goodwill (420 Mkr) men också balanserade utvecklingskostnader (110 Mkr). Anledningarna uppgavs inte ha att göra med produkterna i sig utan handlade om skiftning i marknadsläget.

- Förseningar inom 5G.

- Osäker ekonomi.

- Högre kapitalkostnad.

Totalt gjordes också 66 Mkr i reserveringar för uteblivna intäkter till följd av det nedlagda projektet. Detta resulterade i en rörelsemarginal på -50% för 2023. Under denna period rasade aktien från 100 kr ner till 50 kr och Eneas framtidsutsikter ifrågasattes – med all rätt.

Det är sant att flera stora operatörer drog ner investeringarna i 5G 2023 jämfört med året innan. I kontrast är 5G-infrastrukturmarknaden prognostiserad att ha en årlig tillväxttakt överstigande 20% fram till 2032 enligt Market Research Future. Bolaget förklaringar låter vettiga. VD uppger dock samtidigt att man arbetat mycket med kvaliteten på produkten senaste året, vilket ändå tyder på att den inte heller var helt perfekt.

Värt att förtydliga är att Eneas produktportfölj inte är beroende av 5G-marknaden specifikt men påverkas av operatörernas investeringsvilja, vilken till stor del kommer drivas av 5G.

Till följd av den minskade efterfrågan genomförde bolaget ett kostnadsbesparingsprogram i andra kvartalet 2023 riktade mot kostnader relaterade till produktutveckling inom Nätverk. Härifrån är dock ytterligare framtida nedskärningar i kostnaderna begränsade.

Tillväxtmål står fast

Finansiella mål:

- En EBITDA-marginal om minst 35%

- Tvåsiffrig tillväxt inom huvudsegmenten Nätverk och Säkerhet

Ebitda-marginalen har i snitt varit 32% senaste fem åren. Företagets löpande avskrivningarna har legat kring 15% av omsättning vilket skulle innebära att målet motsvarar en Ebit-marginal om cirka 20%. Senaste åren har balanserade utvecklingskostnader kommit ned vilket tyder på minskande avskrivningar framåt, och att underliggande kassaflöde är bättre än vad rörelseresultatet ger sken av.

Tillväxten första halvåret var 18% för Nätverk och 12% för Säkerhet och var helt organisk. Nätverk påverkades positivt av en engångslicensintäkt om cirka 30 Mkr i andra kvartalet. Positivt är att denna affär handlade om produkten NDL som var just den berörda produkten för den tidigare nämnda förlorade affären. En indikation på att det idag inte är något fel på produkten i sig.

| H1 2024 | H1 2023 | |

| Omsättning | 436 | 456 |

| Tillväxt | -4% | -1% |

| Justerad Ebit-marginal | 13,5% | 6,4% |

Hade inte licensavtalet kommit in hade Nätverk minskat omsättningen – samtidigt är licensintäkterna en del av affären. Det är dock svårt att förutse när dessa ska trilla in. Licensintäkterna faller rakt igenom resultaträkningen vilket har stor påverkan på marginaler enskilda kvartal.

Tillväxten i Säkerhet accelererade i andra kvartalet och var till stor del återkommande, vilket tyder på goda utsikter framåt. Cybersecurity har blivit en allt viktigare del av Eneas erbjudande och är det område som vi tror kommer driva majoriteten av tillväxten framöver.

Operativsystem minskade omsättningen med 65% på grund av en stor licensaffär första halvåret 2023, vilket drog ned koncernens tillväxt.

Sammantaget finns det lite kvar att bevisa – men målen förefaller inte orimliga. Vi skulle gärna vilja se de återkommande intäkterna för nätverk prestera lite bättre innan vi fullt ut kan tro på bolagets finansiella mål.

Återköp och förvärv kan ge extra uppsida

Planen framåt är att vidareutveckla den befintliga produktportföljen och säkerställa att de stora referenskunderna är nöjda. Genom detta hoppas bolaget kunna korsförsälja portföljen till både befintliga och nya kunder. Detta ska ske utan kraftig ökning av försäljningskostnader. Utifrån är det svårt att bedöma bolagets produktportfölj, man får lita på att ledningen vet vad de gör.

I takt med att de interna problemen börjat lösa sig har fokus nu kunnat flyttas utåt, mot nya förvärv – och det finns gott om torrt krut. Kassan uppgår till 300 Mkr och det finns ytterligare 420 Mkr i outnyttjade krediter. Bolagets nettoskuld motsvarar 0,5 gånger Ebitda-resultet, vilket inte är en hög nivå. Såklart skulle ett förvärv kunna bli dåligt – men kassan erbjuder oavsett en intressant option.

Prioritet vid förvärv ligger på:

- Öka närvaro i geografiska marknader där bolaget har mindre skala än vad som är optimalt, exempelvis Syd- och Nordamerika.

- Kompletterande produkter som går att korsförsälja till befintlig kundbas.

Eneas långsiktiga utdelningspolicy är att minst 30% av vinsten ska delas ut till aktieägare. Den uppmärksamme kan dock utläsa att inga utdelningar gjorts sedan 2016. Pengarna har i stället gått till förvärv och nu senaste året även till återköp. Bolaget ser fortfarande goda möjligheter till förvärv framåt och har därför valt att inte påbörja någon ny utdelning.

Ledningen har visat fingertoppskänsla i sin kapitalallokering – återköpsprogram har rullat på sedan drygt ett år tillbaka, varav majoriteten gjorts till 50-60 kr. I skrivande stund äger Enea själva nästan 1 miljon aktier av utstående aktier och planen är att makulera dessa vid nästa årsstämma. Detta motsvarar en minskning av utstående aktier med 4,6% och är medräknat i våra scenarier.

Prognos och värdering

För vårt huvudscenario resonerar vi som följande:

Så agerar insiders

Senaste året har två insiders köpt aktier för totalt 73 Tkr.

- Tillväxt: Normal tillväxt antar vi för Nätverk är 4% och Säkerhet 12%. Kombinera detta med krympande Operativsystem och tillväxt landar på 0% i år. Denna ökar sedan till 5% och 8% åren därefter. I brist på tydlig historik lägger vi stor vikt vid senaste kvartalens tillväxtsiffror av återkommande intäkter.

- Lönsamhet: Vi räknar med att kostnader ökar långsammare än omsättningen – tillväxten blir en kritisk del för marginalexpansionen. För 2024 skissar vi på 14% rörelsemarginal som sedan letar sig upp mot 16% för 2026. Här ligger vi något under vad vi bedömer är bolagets mål. Enea har i perioder haft högre marginal än så och en rörelsemarginal upp mot 20% är inte orimligt på sikt.

- Värdering: Enea är ett mjukvarubolag med höga bruttomarginaler och till viss del återkommande intäkter. Samtidigt har senaste åren varit skakiga. En grupp med svenska mjukvarubolag inom kommunikation och säkerhet, eller liknande tillväxt- och lönsamhetsprofil, handlas till ett snitt på 19x rörelseresultatet för 2025E. Att Enea skulle handlas lite under känns rimligt då deras siffror är något sämre än gruppen som helhet. Dagens värdering är 14x framåtblickande rörelseresultatet och vi avstår från att räkna med en omvärdering.

I ett optimistiskt scenario tar tillväxten för Nätverk och Säkerhet ännu bättre fart. Detta skulle ge ytterligare marginalförbättring och kunna innebära en rörelsemarginal på 18%. En värdering på 16x rörelseresultatet skulle vara befogat i ett sådant scenario. Pessimistiskt scenario infattar något knackigare tillväxt och utebliven marginalexpansion.

| Bolag | Börsvärde | EV/Ebit 2025E | EV/Sales 2025E | Ebit-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Enea AB | 1900 | 14,1x | 2,1x | 14,9% | 8,0% |

| IAR Systems Group AB Class B | 1986 | 13,1x | 3,5x | 11,7% | 6,8% |

| Yubico AB | 15791 | 31,3x | 6,8x | 21,8% | 23,5% |

| FormPipe Software AB | 1415 | 16,8x | 2,4x | 14,2% | 10,3% |

| Net Insight AB Class B | 2562 | 21,1x | 3,2x | 15,4% | 13,1% |

| Generic Sweden AB | 547 | 14,1x | 2,6x | 18,2% | 12,2% |

| Sinch | 23570 | 24,0x | 1,0x | 4,2% | 5,6% |

| Genomsnitt | 2074 | 19,2x | 3,1x | 17,1% | 11,1% |

| Källa: Affärsvärlden / Factset | |||||

Slutsats

Det ser ut som att Enea börjar få ordning på skutan och kan nu lägga mer fokus på expansion. Framtidsutsikterna har gått från ytterst dunkla till aningen klarare, något aktiemarknaden brukar belöna. Det som verkligen skulle ge oss förtroende i Eneas position hade varit om Nätverk började visa en tydligare tillväxt i återkommande intäkter, likt Säkerhet. Nästa kvartalsrapport (25/10) blir därför en viktig avstämningspunkt.

Detta till trots tycker vi att potentialen i marginalexpansion är lockande vid ett scenario med accelererande tillväxt. Underliggande kassaflöde samt potential till billiga återköp ligger som en krockkudde på nedsidan. För de som kan acceptera något grumliga utsikter tycker vi aktien är köpvärd.

| Tio största ägare i Enea | Värde (Mkr) | Kapital | Röster |

| Per Lindberg | 663,2 | 36,3% | 36,3% |

| Första AP-fonden | 160,4 | 8,8% | 8,8% |

| Holmen Fondsforvaltning AS | 84,4 | 4,6% | 4,6% |

| Enea AB | 83,3 | 4,6% | 4,6% |

| Canaccord Genuity Wealth Management | 53,8 | 2,9% | 2,9% |

| Handelsbanken Fonder | 44,1 | 2,4% | 2,4% |

| Adrigo Asset Management | 37,8 | 2,0% | 2,0% |

| Herald Investment Management | 30,2 | 1,6% | 1,6% |

| Athanase Industrial Partners | 28,8 | 1,6% | 1,6% |

| Nordnet Pensionsförsäkring | 23,3 | 1,3% | 1,3% |

| Två största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Anders Lidbeck | 4,5 | 0,2% | 0,2% |

| Kjell Duveblad | 2,6 | 0,1% | 0,1% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser