Analys IPO-guiden Sensor Alarm

Sensor Alarm – IPO inom hemlarm

| Sensor Alarm | Mars 2021 |

| VD: | Martin Norsebäck |

| Styrelseordförande: | Peter Jakobsson |

| Antal anställda: | 9 |

| Nyckelpersoners ägande: | Cirka 66 % |

| Lista: | Spotlight |

| Teckningskurs: | 8,00 kr |

| Antal aktier efter IPO: | 8,1 miljoner |

| Börsvärde: | 65 Mkr |

| Nettokassa: | 20 Mkr |

| Resultatnivå, årstakt: | Cirka -10,6 Mkr |

| Källa: Affärsvärlden / Bolaget | Räknat på antal aktier efter IPO |

Sensor Alarm (teckningskurs 8 kr) är ett Stockholmsbaserat företag som utvecklar och säljer hemlarm. Försäljningen sker genom telemarketing och huvudargumenten är lågt pris och enkel installation.

Bolagets larm skiljer sig från så gott som alla andra aktörers genom att bygga på lufttrycksteknik. Larmet upptäcker genom förändringar i lufttrycket att en dörr eller fönster öppnas. Det första larmet lanserades 2017 och idag har bolaget cirka 2 500 kunder.

I fjol hade bolaget en omsättning på 3,5 Mkr. Rörelseresultatet var -11,6 Mkr.

Sensor Alarm genomför nu en notering och nyemission på 22,4 Mkr. Emissionslikviden ska främst användas till marknadsföring- och försäljningsaktiviteter samt rekryteringar.

DISCLAIMER

Afv skriver alltid analyser på alla bolag som ska notera sig. I fallet Sensor Alarm har Afv via bolaget fått ta del av finansiell info i förväg vilket medför att analysen publiceras redan i början av teckningstiden. Denna ”early look” har genomförts tack vare att bolaget också har köpt annonser av Afv för sin notering. Det ska dock starkt betonas att Afv-analysen är inte på något sätt betald av eller styrd av bolaget. Det är endast tidpunkten för publicering som kunnat tidigareläggas via ”early look”.

Läs om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Sensor Alarm |

| Lista | Spotlight |

| Omsättning rullande tolv månader | 3 Mkr |

| Antal anställda | 9 |

| Teckningskurs | 8,00 kr |

| Rådgivare | Sedermera FK |

| Storlek på erbjudande | 22 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 65 Mkr |

| Emissionskostnad | Cirka 2 Mkr (9,4% av erbjudandet) |

| Säkrad andel av IPO* | 51% |

| Investerare som ska teckna i IPO | Alderfalk Group, Jofur Invest, Consciousness, Öresund Growth Partner, Peter Nilsson, m.fl. (51% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-04-07 |

| Beräknad första handelsdag | 2021-04-23 (16 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 286 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Sensor Alarm

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett “bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella “plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

En styrelseledamot i Sensor Alarm har varit ledamot i tre bolag som försatts i konkurs och en annan ledamot har varit ledamot i ett bolag som försatts i konkurs. Vi hissar en flagga.

AFFÄRSVÄRLDENS SYN PÅ SENSOR ALARM

Det här är ett utvecklingsbolag med små intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. INCITAMENT NYCKELPERSONER

Nyckelpersoner äger 100% av bolaget inför noteringen och de har investerat ca 38 Mkr i bolaget sedan start. Den största ägaren är styrelseordförande Peter Jakobsson, med drygt 31%. VD och grundare Martin Norsebäck har knappt 11% av aktierna. Därtill äger han drygt 240 000 teckningsoptioner som ger rätt att teckna lika många aktier till kursen 12 kr under 2026.

Jonathan Aldenfalk och Timmi Jofur ansvarar för att organisera och driva bolagets telemarketingförsäljning och äger knappt 5%. De är också största teckningsåtagare med 1 Mkr och 0,56 Mkr respektive.

Nyckelpersoner har ingått lock-up avtal. Dock ett jämförelsevis svagt sådant. Existerande ägare har förbundit sig att inte avyttra några aktier under de första tre månaderna som bolaget är noterat. Därefter har de en lock-up på 90% av aktierna i ytterligare 9 månader.

2020 gjordes en nyemission till en värdering på ca 35 Mkr, exklusive kassatillskott. Den värderingen nu är ca 43 Mkr. Efter noteringen är insiderägandet knappt 66%.

2. TRACK RECORD NYCKELPERSONER

VD och grundare Martin Norsebäck har erfarenhet från försäkringsbranschen som Key Account Manager hos Moderna Försäkringar och Chef för partnersamarbeten hos Vardia Försäkring.

Bolagets största ägare, ordförande Peter Jakobsson, och ledamot Roberth Risberg Strindholm är entreprenörer och har arbetat ihop även tidigare. De har erfarenhet inom IT och som grundare av bilreservdelssajten Skruvat.se.

Skruvat grundades 2008 och 2013 investerade riskkapitalbolaget Scope. Scope sålde senare sin andel till den franska fordonsservicegruppen Mobivia. Jakobsson och Risberg Strindholm ska enligt deras Linkedin-profiler ha varit kvar i bolaget till 2018 respektive 2019. Skruvat omsatte då kring 380 Mkr. Utöver Sensor Alarm sitter Jakobsson och Risberg Strindholm i styrelsen för en handfull andra bolag.

Ledamot Anders Falk har bakgrund som medgrundare till Bygghemma. Ledamot Jerry Lindblom är ingenjör och uppfinnare specialiserad på mjukvaru- och hårdvaruutveckling samt produktdesign och produktion.

Två ledamöter har varit i styrelsen för bolag som försatts i konkurs. Detta gav en flagga i IPO-guidens granskning (se ovan).

3. TROVÄRDIGHET PRODUKT OCH STRATEGI

Marknaden för hemlarm är konkurrensutsatt. Verisure, Sector Alarm och Securitas Home är tre branschjättar och alla tre använder sig av en kombination av magnet- och rörelsesensorer och kameror.

På marknaden finns också flera mindre aktörer så som Svenska Alarm, Garda Alarm, Safeland med flera. Sensor Alarm skiljer sig från konkurrenterna genom att använda sig av lufttrycksteknik som bara kräver en enhet/sensor. Samtidigt konkurrerar Sensor Alarm med ett lågt pris.

Genom att använda Sensor Alarms larm minskar, enligt jämförelsesiten larmkollen.se, genomsnittskundens månatliga larmkostnader med cirka 60% i jämförelse med övriga aktörer och eliminerar dessutom alla installationskostnader.

Andra mindre utmanare är till exempel bolagen Minut och Gardio. De har också låga priser. Minuts larm är främst avsett för folk som hyr ut via airbnb och liknande. Larmet har flera funktioner för att underlätta uthyrning och använder lufttryck som en faktor för att avgöra när gästerna anländer. Enheten saknar kamera och väktarutryckning och är ansluten via wifi. Enheten kostar ca 1 500 kr och saknar månadsavgift om man bara har en enhet i ett hem. Minut har ca 15 000 kunder i 120 länder. Gardio erbjuder ett larm med kamerabevakning i mobilen. Väktarutryckning erbjuds också. Startkostnaden är ca 1 400 kr och därefter är kostnaden ca 200 kr/mån. Gardio som grundades 2010 hade 2019 en omsättning på 4 Mkr.

Sensor Alarm vill med ett användarvänligt och kostnadseffektivt larm etablera sig på marknaden. Larmet består av en enhet som installeras av kunden själv. Enheten placeras på en byrå eller hängs upp på väggen och en strömkabel ansluts. Därefter krävs att installationen slutförs över telefon med bolagets tekniker som då gör individanpassade inställningar för att larmet ska fungera optimalt. Larmet använder sig av teknik som känner av lufttrycksförändringar i huset i stället för att som de flesta andra hemlarm använda sig av magnet- och rörelsesensorer. Bolagets teknik fungerar för hus på upp till 400 kvm. Tekniken ska ha sitt ursprung från gruvindustrin och är väl beprövad, enligt bolaget. Sensor Alarm har också närmare 2 500 kunder.

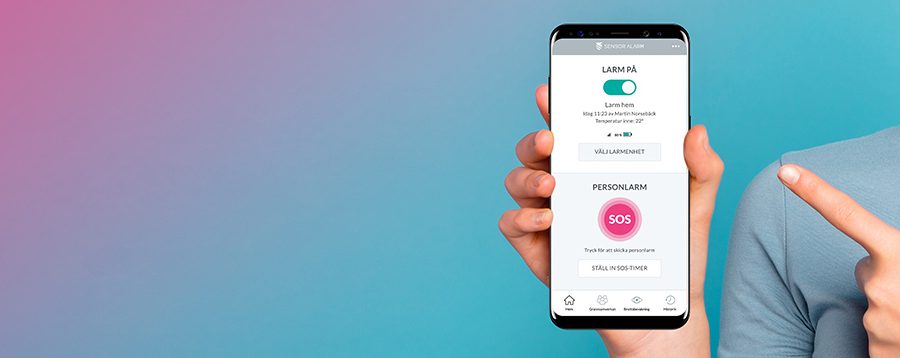

Larmet sköts via en app. I appen kan även funktioner som grannsamverkan och brandskydd aktiveras. Om larmet aktiveras skickas ett meddelande ut till grannar som då har möjlighet att agera. Om brandvarnare börjar tjuta hör larmenheten det och räddningstjänst tillkallas samtidigt som också grannar får meddelande om pågående brand. Larmet behöver ingen internetuppkoppling utan enheten kopplas automatiskt upp till Telias 2G-master. Larmet saknar kamera.

Här finns en video som visar hur larmet fungerar.

Månadskostnaden är 189 kr/mån för lägenhet eller 219 kr/mån för villa + 20 kr/mån för larmcentral med fria väktarutryckningar. Själva larmenheten är gratis. Efter en 30-dagars, kostnadsfri, testperiod beräknas ungefär 50–65% av kunderna konvertera och skaffa löpande avtal.

Sensor Alarm har idag närmare 2 500 kunder och en omsättning på 3,5 Mkr.

Bolaget har dock ambitiösa tillväxtplaner:

- 2021: Lansering i Norge. 5000 kunder, omsättning på 15-20 Mkr.

- 2022: Europeisk expansion, omsättning 60 Mkr.

- 2023: 25 000 kunder, omsättning 100 Mkr, vinstmarginal 30%.

Idag sker försäljning främst via Aldenfalk Group som bedriver telefonförsäljning. Bolaget är delägare i Sensor Alarm och personerna bakom är också största teckningsåtagare i nyemissionen. Den höga tillväxten ska nås genom partnersamarbeten. Sensor Alarm uppger att de har långtgående diskussioner med en ledande livsmedelskedja och flera försäkringsbolag. Vidare ska bolaget bredda produktutbudet med översvämningslarm, fryslarm samt personskyddslarm. Bolagets tillverkning är outsourcad till en mindre producent i norra Sverige.

Efter emissionskostnader tillförs bolaget drygt 20 Mkr. 60% ska gå till marknadsföring- och försäljningsaktiviteter samt rekryteringar. 20% investeras i utökad produktionskapacitet. Resterande 20% ska gå till plattformsutveckling, vidareutveckling av produktutbudet med mera.

Trovärdigheten för bolaget hänger självklart mycket på att tekniken fungerar problemfritt. Det finns uppgifter i enskilda recensioner på nätet om att enheten fel-larmar på grund av hård blåst eller liknande. Men de flesta negativa omdömena handlar snarare om aggressiva försäljningsmetoder. Det är mycket vanligt att bolag som jobbar med teleförsäljningen har den typen av problem. Vad Afv kan utröna sticker inte Sensor ut i jämförelse med liknande bolag.

Bolaget har idag inga försäljningspartners i stil med exempelvis Villaägarnas Riksförbund. Det har varit en framgångsfaktor för andra larmbolag, som Trygga Hem, och hade gett ökad trovärdighet. Lyckas bolaget få till avtal med partners skulle det vara positivt.

Man kan fundera på vad Sector Alarm tycker om likheten mellan varumärkena Sector Alarm och Sensor Alarm. Vid telefonförsäljning lär det vara svårt för blivande kunder att höra skillnad på namnen. Finns rentav risk för rättsliga åtgärder från Sector Alarms sida? Sensor Alarm har i kontakt med Afv uppgett att de inte ser något problem med namnet.

4. NÖDVÄNDIGA ANTAGANDEN I OPTIMISTISKT SCENARIO

- Kraftig ökning av antal kunder.

| Sensor Alarm | Idag | Tänkbart 2023 |

| Avklarad milstolpe | Lanserad produkt & drygt 2000 kunder | Ca 10 000 kunder & 25-30 Mkr omsättning |

| Kommande värdedrivare (i) | Kundtillväxt. Försäljningspartners. Utlandsexpansion | Etablering i fler länder |

| Värderingsmodell (ii) | e.m. | P/S 5x |

| Resultatnivå, årstakt | Cirka -10,6 Mkr | Positivt |

| Börsvärde, Mkr (iii) | 65 Mkr | 140 Mkr |

| Optimistisk vinstchans (iv) | 115% |

Tabellförklaring Optimistiskt scenario

Tabellen visar bolaget i dag samt ett tänkbart framtida optimistiskt scenario. Detta är alltså inte Affärsvärldens huvudscenario. Huvudscenariot för förhoppningsbolag är att det oftast slutar med en stor förlust för investerarna.

(i) Värdedrivare är de enligt Affärsvärlden enskilt viktigaste aktiviteterna och målen för bolagets utveckling. Exempel på värdedrivare i förhoppningsbolag är: licensavtal, regulatoriska godkännanden, genombrottsorder, kundintag, nya marknader, nya råvarufyndigheter, nya forskningsdata, produktlanseringar etc.

(ii) Värderingsmodell: Vad är viktigast för hur aktien prissätts på börsen? Enklast är det om man har vinster eller omsättning att utgå ifrån som kan ge en värderingsmultipel som P/e-tal, EV/EBIT eller EV/Sales. Annars är man hänvisad till en grov skattning av vad som vore ett rimligt börsvärde i en tänkt framtid efter att bolaget klarat av flera värdedrivande milstolpar längs vägen.

(iii) Börsvärde idag avser aktuell börskurs och full utspädning efter eventuell pågående nyemission. Börsvärdet i en tänkbar framtid avser Affärsvärldens (ofta svåra) bedömning av vad som kan vara ett rimligt framtida börsvärde i ett läge där Affärsvärldens optimistiska antaganden om utvecklingen slagit in.

(iv) Optimistisk vinstchans är en förenklad skattning av potentialen i aktien på några års sikt. Detta är starkt förenklat och tar inte hänsyn till mindre finansieringsbehov eller exakt nettoskuld/kassa. Större bedömda finansieringsbehov är dock inkluderade vilket i så fall anges i tabellen och/eller i analysen.

Sensor har ett börsvärde på 65 Mkr direkt efter noteringen. I kassan finns 20 Mkr vilket vi antar används för att bygga upp abonnentstocken. Frågan är hur långt de når. Konkurrensen är tuff inom larm.

Afv räknar i det optimistiska scenariot med att Sensor har en kundbas på 10 000 abonnenter 2023/24. Då tänker vi oss en tillväxt kring 2 000 nya kunder netto kommande år. Under 2020 ser tillväxten ut att varit ca 1 000 kunder men vi räknar med att nyemissionspengarna kan bättra på den siffran. Viss vägledning kan även utvecklingen för larmbolaget Trygga Hem ge. De var noterade för knappt 10 år sedan men köptes av Sector Alarm. Trygga Hem ökade med 2 000-4 000 kunder/år under sin tillväxtfas.

Med en uppskattad intäkt per kund på 2 500 kr per år skulle Sensor omsätta 25 Mkr på abonnemang 2023. Den omsättningen kan värderas upp mot 5x av börsen, tror Afv. Bolaget bör då vara lönsamt och planerna på utlandsexpansion bör ha större trovärdighet. Trygga Hem köptes för 2,6x omsättningen men det var 2013 och alla värderingar är högre idag. Trygga Hem hade över 20 000 kunder när bolaget köptes ut från börsen för knappt 200 Mkr.

Vi anar alltså en uppsida på drygt 100% i aktien i detta scenario. Bolagets egna mål är klart högre ställda, med siktet på 25 000 kunder 2023. Vi tror det krävs tillskott av bra försäljningspartners för att nå så långt.

PESSIMISTISKT SCENARIO

I ett pessimistiskt scenario tar inte kundtillströmningen fart och lanseringen i Norge misslyckas. Kanske på grund av hård konkurrens. En investerare i Sensor Alarm bör förstå att en investering är riskfylld. Samtidigt är risken lägre än i till exempel forskningsbolag inom läkemedel då bolaget redan har en existerande kundbas som har ett värde.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Sensor Alarm framstår som ett ambitiöst bolag och en seriös satsning. Insiderägandet är högt och bolaget har en existerande kundbas. I dagsläget har bolaget inga partnersamarbeten. Att bolaget framgångsrikt etablerar samarbeten ser vi som mycket viktigt för att öka försäljningen och validera produkten.

Sensor Alarm har en låg omsättning och konkurrensen i branschen är hård. Osäkerhet råder också kring hur lätt tekniken är att kopiera. Detta plus att IPO-klimatet blivit klart mindre förlåtande på sistone gör att vi ställer oss neutrala till aktien.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser