Analys Scandidos

ScandiDos: Tillväxtdos från IBA?

| ScandiDos | |

| Börskurs: 2,15 kr | Antal aktier: 45,6 m |

| Börsvärde: 98 Mkr | Nettokassa: 2 Mkr |

| VD: Gustaf Piehl | Ordförande: Olof Sandèn |

ScandiDos (2,15 kr) utvecklar och säljer system som kvalitetssäkrar avancerad strålterapi av cancer. Huvudprodukten Delta Phantom+ används för att kvalitetssäkra stråldosen innan behandlingen och står för den absoluta merparten av bolagets försäljning.

Bolaget grundades 2002 och de första produkterna lanserades på marknaden 2006. ScandiDos har totalt sett sålt över 1000 system av produktfamiljen Delta4 till över 800 kunder i ungefär 50 länder världen över.

Gustaf Piehl är VD sedan september 2020 och har tidigare arbetat på branschkollegan Elekta. ScandiDos ena medgrundare tillika tidigare VD Görgen Nilsson är numera teknikchef (CTO). Piehl äger 0,6% av aktierna och Nilsson äger 5,2%.

| Affärsvärldens huvudscenario | 21/22 | 22/23E | 23/24E | 24/25E |

| Omsättning | 58 | 62 | 71 | 82 |

| – Tillväxt | -3,8% | +7,5% | +15,0% | +15,0% |

| Rörelseresultat | -8 | -11 | -2 | 6 |

| – Rörelsemarginal | -13,2% | -17,0% | -3,0% | 7,0% |

| Resultat efter skatt | -7 | -8 | -2 | 4 |

| Vinst per aktie | -0,18 | -0,18 | -0,04 | 0,09 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -18% | -22% | -5% | 11% |

| Avkastning på operativt kapital | Neg. | Neg. | Neg. | 54% |

| Nettoskuld/Ebit | 0,8 | e.m. | e.m. | 0,1 |

| P/E | -12,2 | e.m. | e.m. | 23,9 |

| EV/Ebit | -12,5 | e.m. | e.m. | 16,7 |

| EV/Sales | 1,7 | 1,5 | 1,3 | 1,2 |

| Kommentar: ScandiDos som har brutet räkenskapsår som löper från maj – april | ||||

Sedan noteringen 2014 (teckningskurs 14,50 kr) har försäljningen ökat från omkring 40 Mkr till knappt 60 Mkr senaste tolv månaderna.

Färre behandlingstillfällen kräver ökad kvalitetssäkring

Marknaden för kvalitetssäkring QA (quality assurance) vid strålbehandling av cancer är en växande nisch. Branschbedömare spår att marknaden uppvisar runt 4-5% tillväxt per år. En växande trend på marknaden är hypofraktionering. Det innebär att patienterna behandlas med en högre stråldos fast vid färre tillfällen. För att det skall vara möjligt så behövs utrustning för ökad precision som exempelvis positioneringsprodukter (SGRT).

Högre stråldoser innebär också att det krävs mer noggrann och exakt kvalitetssäkring, både inför och under behandling. Alltså den utrustning som ScandiDos säljer. Historiskt har cancerkliniker fått betalt per behandlingstillfälle (kallat fraktion på branschspråk). I USA går trenden alltmer mot att kliniker får betalt mer behandlad patient. Då används högre stråldos fast vid färre tillfällen, vilket både effektiviserar för klinikerna och underlättar för patienterna.

Hittills har det inte lossnat tillväxtmässigt för ScandiDos. Bolaget har arbetat med att bredda produktportföljen och lanserade förra våren en ny mjukvarulösning (se faktarutan nedan om produkterna).

Historiskt sett har bolagets relativt smala produktportfölj varit en konkurrensmässig nackdel för ScandiDos. Flera av konkurrenterna erbjuder flera produkter och kunderna föredrar ofta att köpa lösningar från en och samma leverantör.

ScandiDos produktportfölj

- Delta Phantom+, används innan behandlingen påbörjas, så kallad ”pre treatment verification”. DeltaPhantom lanserades 2006 och fram till 2015 såldes cirka 500 system. Sedan lanserades den uppdaterade versionen Delta Phantom+. Huvudkonkurrenterna är amerikanska Sun Nuclear med deras produkt Arc Check, som är en liknande ”mät-fantom”. Sun Nuclear är den största QA-aktören på marknaden och blev uppköpa av Mirion Technologies i början av 2021. Hur mycket Mirion betalade är inte officiellt. Sun Nuclear omsätter cirka 1 miljard kronor och har en bred produktportfölj inom kvalitetssäkring. En annan konkurrent är tyska bolaget PTW Dosimetry, deras produkt heter Octavius. ScandiDos har en marknadsandel på runt 15% inom detta segment.

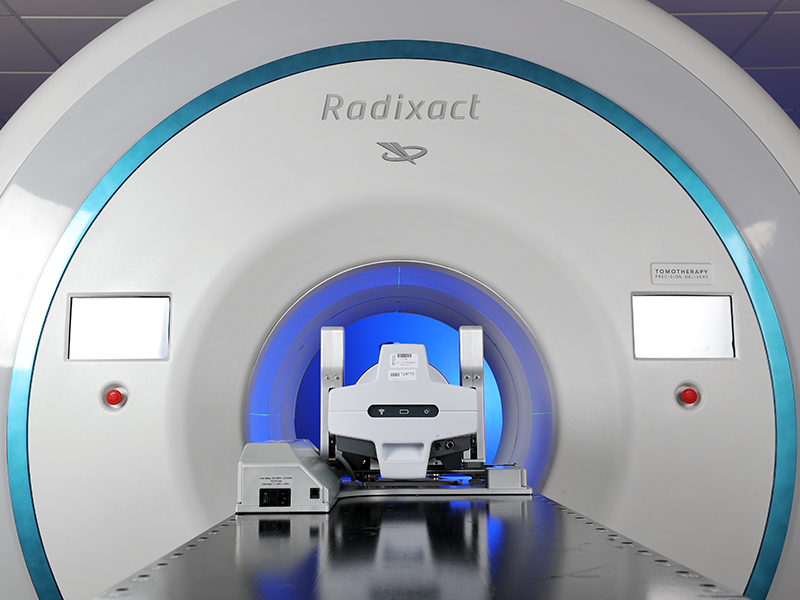

- Delta Phantom+MR. Denna produkt är avsedd för så kallad MR-Linacs vilket är de strålkanoner som kombineras med en magnetkamera. Svenska Elekta är pionjärer inom detta område och säljer strålkanonen Unity. Amerikanska Viewray har utvecklat den konkurrerande strålkanonen MRIdian. Marknaden för MR-Linacs är än så länge en nischmarknad. ScandiDos har alltså utvecklat ett system som kan användas tillsammans med MR-Linacs och de kraftiga magnetfälten. Sun Nuclear har också en sådan produktversion, den heter Arc Check MR.

- Delta Discover, mäter stråldosen under pågående behandling. På branschspråk kallas denna typ av utrustning för en ”transmissionsdetektor”. Discover har hittills varit en flopp och inte vunnit någon marknadsacceptans att tala om. Affärsvärlden uppskattar att ScandiDos sålt 20-30 system sedan lanseringen för några år sedan. Tyska IBA har också utvecklat en liknande produkt nämligen Dolphin. Denna produkt har inte heller haft några framgångar. Det tyska bolaget iRT Systems har utvecklat produkten IQM som kvalitetssäkrar under pågående behandling. Elekta äger 25% av aktierna i iRT sedan 2018. Tyskarna har uppvisat god tillväxt senaste åren.

- Delta 4 Insight är en mjukvaruprodukt som används för kvalitetssäkring av dosplaneringssystemet. Det vill säga det system som används för att räkna fram den stråldos som patienten skall behandlas med. Utvecklingen av produkten kantades av förseningar men lanserades slutligen våren 2022. Under utvecklingsfasen hette produkten Delta TPV (Treatment Planning Verification). Planen är att sälja in systemet till befintliga kunder som redan använder andra produkter från ScandiDos.

Partnerskap med IBA

I augusti 2022 slöt ScandiDos ett strategiskt partnerskap med branschkollegan i form av belgiska IBA Dosimetry. Samtidigt gjordes en riktad emission till IBA på drygt 12 Mkr (teckningskurs 3 kronor per aktie) som blev ägare av 9,1% av aktierna i ScandiDos.

Affärsvärlden har noterat att IBA därefter köpt fler aktier över marknaden och äger nu 10,1% av aktierna i ScandiDos. IBA omsätter själva över 3 miljarder kronor så innehavet i ScandiDos är småpengar för dem.

Gemensamt erbjudande

Partnerskapet avser paketering av produkter i ett gemensamt erbjudande. IBA har själva inte någon direkt konkurrerande produkt till ScandiDos huvudprodukt DeltaPhantom+ (på branschspråk kallas produktkategorin ”mätfantom”). I flera större marknader verkar det ske en tydlig konsolidering bland kunder där fristående kliniker integreras i högre utsträckning i större kedjor. Dessa kedjor föredrar alltmer att upphandla större paketlösningar med färre leverantörer. Som vi skrev tidigare har ScandiDos haft svårigheter att komma in i dessa affärer utan att samarbeta med en partner.

I mitten av maj i år meddelade ScandiDos att de fördjupar samarbetet med IBA. Bolagen har ingått ett försäljnings- samt ett så kallat interoperabilitetsavtal. Det innebär att arbetsflödet för strålbehandlingsklinikerna förbättras och att resultaten från mätenheten Delta4 Phantom+ och IBA:s mjukvara myQA iON kan visas i samma vy. ScandiDos uppgav i pressmeddelandet att det avtalet väntas öka försäljningen av deras mest sålda produkt Delta4 Phantom+.

Att ScandiDos kan nyttja IBA och deras mer omfattande säljkanaler innebär att de kan nå ut till fler kunder. Hitintills är partnerskapet fortsatt i sin linda och har inte gett några materiella effekter på ScandiDos försäljning. Det blir intressant att följa hur partnerskapet och försäljningssamarbetet utvecklas framöver.

Hög bruttomarginal

Under de tre första kvartalen (maj-januari) i det brutna räkenskapsåret 2022/23 har ScandiDos omsatt 42,2 Mkr (40,4) motsvarande 4,5% tillväxt. I lokala valutor har försäljningen minskat med 2%.

| ScandiDos | Q1-Q3 22/23 | Q1-Q3 21/22 |

| Omsättning | 42,2 Mkr | 40,4 Mkr |

| Tillväxt Y/Y | 4,5% | -8,0% |

| Organisk tillväxt | -2% | -7% |

| Bruttomarginal | 78,1% | 78,1% |

| Rörelsekostnader | 39,2 Mkr | 34,1 Mkr |

| Ebitda-marginal | -14,6% | -6,2% |

| Rörelseresultat | -11,0 Mkr | -5,9 Mkr |

| Ebit-marginal | -26,0% | -14,5% |

Scandidos har en hög bruttomarginal kring 80% och kan bolaget få fart på tillväxten så borde resultatutväxlingen kunna bli god. Ebitda-marginalen var -15% (-6%) ackumulerat under de tre första kvartalen.

Geografiskt sett är ScandiDos starka i Europa och Asien. Bolaget har exempelvis en hög marknadsandel i Japan och ser också potential att växa i Kina. Bolagets konkurrent i form av USA-baserade Sun Nuclear är starka på sin hemmamarknad i Nordamerika. Dessvärre har ScandiDos tappat försäljning i USA senaste åren.

Ägarbilden

Mer om RTI

RTI Group grundades 1981 och är verksamma inom kvalitetssäkring av radiologi (röntgen). Bolaget omsätter runt 80-90 Mkr och har en rörelsemarginal omkring 30%. När RTI förvärvade aktierna uppgav de att det kan finnas möjligheter till samarbete mellan RTI och ScandiDos. RTI är representerade i styrelsen genom Fredric Eliasson.

Sommaren 2021 förvärvade medicinteknikbolaget RTI Group genom ägarbolaget Spore Invest 10% av aktierna i ScandiDos från CellaVision-grundaren Christer Fåhraeus. Därefter har RTI köpt mer aktier över marknaden och är nu största ägare med 27,4% av aktierna. Under april i år köpte RTI aktier från Grenspecialisten som nu sålt hela sitt innehav. Enligt statistik från ägardatabasen Holdings har RTI köpt sina aktier till i snitt 3,14 per aktie.

IBA har som sagt också över 10% av aktierna (inköp kring 3 kronor per aktie).

Räcker kassan?

ScandiDos är fortsatt inte kassaflödespositiva och har gjort en del emissioner senaste åren. Vid ScandiDos årsstämma hösten 2022 så gav ägarna inget mandat för att göra en riktad emission. Detta är ett mandat som styrelsen tidigare fått. Uppgifter till Affärsvärlden menar att bolagets större ägare vill sätta press på bolaget att bli kassaflödespositiva. Det är bra.

Per den 31 januari i år hade ScandiDos drygt 2 Mkr i nettokassa. Risken är att bolaget kommer behöva göra en företrädesemission eller annan form av kapitalanskaffning.

Den 15 juni rapporterar ScandiDos fjärde kvartalet (februari-april) och bokslutet för 2022/23. Vi skissar att ScandiDos växer 16% och omsätter 20 Mkr i kvartalet. Det innebär i så fall cirka 8% tillväxt på helårsbasis.

För räkenskapsår 2023/24 (maj-april) så räknar vi med att ScandiDos kan börja skörda första frukterna av försäljningssamarbetet med IBA. Vi skissar på 10 Mkr i försäljningsökning kommande år vilket innebär 15% tillväxt. Året därpå räknar vi med 15% tillväxt. Samtidigt finns det risk att det tar ett tag innan allt är på plats och försäljningsavtalet ger avtryck i siffrorna.

I grafiken nedan visas utvecklingen för en rad andra strålterapibolag.

ScandiDos har som sagt en hög bruttomarginal. Kan bolaget få ordning på tillväxten så finns potential till marginalexpansion. Vi räknar med att rörelsemarginalen gradvis bättras kommande år. Det skall också sägas att ScandiDos haft engångskostnader bland annat relaterad införande av det medicintekniska direktivet MDR under räkenskapsåret. Vi skissar på -17% på Ebit-nivå under 2022/23. Kommande år räknar vi med -3% samt +7% i slutet av prognoshorisonten. Använder vi en multipel på 1,5 gånger omsättningen finns cirka 25% uppsida på radarn.

Elekta värderas till knappt 2 gånger intäkterna medan Raysearch värderas till 3 gånger. Kan tillväxten ta fart så finns troligen finns potential i aktien. Det är inte otänkbart att ScandiDos skulle kunna vara ett uppköpsobjekt (optimistiskt scenario). Risken är att bolaget behöver ta in pengar till ofördelaktiga villkor (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| ScandiDos | -14,0 | neg | neg | 1,3 | -3,0 | 15,0 |

| Elekta | 4,7 | 19,2 | 15,3 | 1,9 | 12,2 | 7,2 |

| Raysearch | 7,6 | 61,0 | 34,2 | 3,0 | 8,7 | 11,0 |

| C-Rad | -30,7 | 20,4 | 14,1 | 2,3 | 16,7 | 21,9 |

| Siemens Healthineers | -5,3 | 26,3 | 24,6 | 3,4 | 13,9 | 3,4 |

| Accuray | 77,4 | neg | 52,9 | 1,0 | 1,9 | 5,6 |

| ViewRay | -80,4 | neg | neg | 1,2 | neg | 0,7 |

| Genomsnitt | -5,8 | 31,7 | 28,2 | 2,0 | 8,4 | 9,3 |

| Källa: Affärsvärlden / Factset | ||||||

ScandiDos har tekniskt avancerade produkter som är etablerade i vården sedan länge. Akilleshälen har varit en smal produktportfölj vilket varit en konkurrensmässig nackdel. Partnerskapet med IBA och starkare distributionskanaler har potential att ändra på den saken. Den generella investeringsaktiviteten inom strålterapisektor verkar god och marknaden uppvisar en stabil underliggande tillväxt.

Så agerar insiders

Inga insynstransaktioner finns registrerade det senaste året. Under de senaste tre åren har insiders köpt aktier för 2,3 Mkr. Försäljningarna uppgår till 16,0 Mkr och avser Christer Fåhraeus som sålde sitt innehav till RTI Group sommaren 2021. Fåhraeus lämnade i samband med detta styrelsen i ScandiDos.

Bortsett från grundarna och RTI är insynsägandet i bolaget rätt klent.

Ägarsituationen i bolaget är spännande med medicinteknikbolagen RTI Group och IBA. ScandiDos balansräkning är rätt svag och det vill till att försäljningstillväxten accelererar framöver.

Investerare som gillar småbolag och inte räds risknivån kan överväga en post. Likviditeten i aktien är låg. Vi synar utvecklingen från sidlinjen och följer hur IBA-avtalet utvecklas. Här och nu blir rådet således neutral.

| Tio största ägare i ScandiDos | Värde (Mkr) | Andel |

| RTI Group AB | 28,2 | 27,4% |

| IBA Dosimetry GmbH | 9,8 | 10,1% |

| Görgen Stjernfeldt Nilsson | 5,3 | 5,2% |

| Ingemar Wiberg | 5,3 | 5,1% |

| Tullbacken AB | 4,8 | 4,7% |

| Avanza Pension | 4,7 | 4,6% |

| Henning Kenneth Holmström | 3,7 | 3,6% |

| Nordnet Pensionsförsäkring | 3,2 | 3,1% |

| Jens Kristian Jepsen | 2,2 | 2,2% |

| Mathias Johansson | 1,9 | 1,9% |

| Fyra största insiders utanför topp tio | Värde (Mkr) | Andel |

| Garrow Invest AB | 0,6 | 0,6% |

| Olof Sandén | 0,1 | 0,1% |

| Tom Sundelin | 0,0 | 0,0% |

| Mikael Palm | 0,0 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 11,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser