Analys Scandic Hotels

Scandic: Höga hotellpriser ger köpläge

| Scandic Hotels | |

| Börskurs: 62,00 kr | Antal aktier: 196,3 m |

| Börsvärde: 12 168 Mkr | Nettoskuld: 1 658 Mkr |

| VD: Jens Mathiesen | Ordförande: Per G. Braathen |

Scandic (62 kr) driver cirka 260 hotell med närmare 56 000 rum främst i Sverige, Norge, Finland och Danmark. Drygt två tredjedelar av intäkterna kommer från rumsuthyrning medan resterande tredjedel utgörs främst av restaurangintäkter och konferenstjänster.

Största ägare är Stena som minskat sin ägarandel senaste året och nu kontrollerar 14,8% av aktierna. Ökat har i stället den norska affärsmannen Christian Ringnes som genom bolaget Eiendomsspar är tredje störst med 13,6%. Han är också största ägare i hotellfastighetsbolaget Pandox som är en viktig partner till Scandic. Scandic äger inte själva några hotellfastigheter, utan hyr dessa på mångåriga hyresavtal där hyran i de flesta fall varierar med hotellets intäkter.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 21 935 | 22 264 | 22 932 | 23 505 |

| – Tillväxt | 14,1% | 1,5% | 3,0% | 2,5% |

| Rörelseresultat | 1 691 | 1 670 | 1 605 | 1 645 |

| – Rörelsemarginal | 7,7% | 7,5% | 7,0% | 7,0% |

| Resultat efter skatt | 1 083 | 1 209 | 1 296 | 1 333 |

| Vinst per aktie | 5,09 | 5,50 | 5,90 | 6,10 |

| Utdelning per aktie | 0,00 | 2,80 | 3,00 | 3,10 |

| Direktavkastning | 0,0% | 4,5% | 4,8% | 5,0% |

| Avkastning på eget kapital | 20% | 18% | 16% | 15% |

| Kapitalbindning | 1% | 4% | 5% | 6% |

| Nettoskuld/Ebit | 0,9x | 0,0x | -0,2x | -0,5x |

| P/E | 12,2x | 11,3x | 10,5x | 10,2x |

| EV/Ebit | 8,2x | 8,3x | 8,6x | 8,4x |

| EV/Sales | 0,6x | 0,6x | 0,6x | 0,6x |

| Kommentar: alla siffror exklusive IFRS 16 (Leasing). Nettoskulden inkluderar Scandics återstående konvertibellån per senaste bokslutsdatum men i våra prognoser räknar vi med att kvarvarande belopp konverteras helt under 2024 vilket minskar skulden med 1,0 miljarder kronor men ökar antal aktier med 22,9 miljoner. I rörelseresultatet för 2023 ingår positiva engångsposter och hyresrabatter om 104 Mkr och exklusive dessa var rörelsemarginalen 7,2%. | ||||

Svagare första halvår

| Scandics första halvår | jan-jun 2024 | jan-jun 2023 |

| Beläggningsgrad (OCC) | 58,0% | 58,3% |

| Genomsnittligt rumspris (ARR) | 1 285 kr | 1 249 kr |

| Snittintäkt per tillgängligt rum (RevPAR = OCC * ARR) | 745 kr | 728 kr |

| Omsättning | 10 290 Mkr | 10 218 Mkr |

| – tillväxt | +1% | +28% |

| Rörelseresultat | 460 Mkr | 512 Mkr |

| – marginal | 4,5% | 5,0% |

| Kommentar: siffror exklusive leasing enligt IFRS 16. | ||

Första kvartalet var svagare än i fjol medan andra kvartalet var bättre. Mest av allt är det en effekt av att påsken i år flyttade från april till mars. Ser man i stället till hela första halvåret och exklusive leasing enligt IFRS 16 så var rörelseresultatet ned 10%. Rörelsemarginalen föll från 5,0% till 4,5%.

Några faktorer som pekas ut är bland annat en strejk i Finland under inledningen av april, samt svåra jämförelsetal i landet då hockey-VM delvis spelades i Finland i fjol. Efterfrågan i Sverige stöttades av musikartisten Taylor Swifts turné, men tyngdes samtidigt av svag eventkalender och ökat utbud av hotellrum i Göteborg. Kostnader för centrala funktioner steg med 15% under halvåret som följd av satsningar inom IT och den kommersiella organisationen.

Utbud och efterfrågan styr

| Scandics intäkter per geografi | Andel R12m |

| Sverige | 30% |

| Norge | 28% |

| Finland | 23% |

| Danmark | 13% |

| Tyskland | 5% |

I linje med hur trenden sett ut under en tid så är beläggningsgraderna fortsatt runt 4-5 procentenheter lägre än nivåerna före pandemin. Däremot är snittpriserna omkring 20% högre.

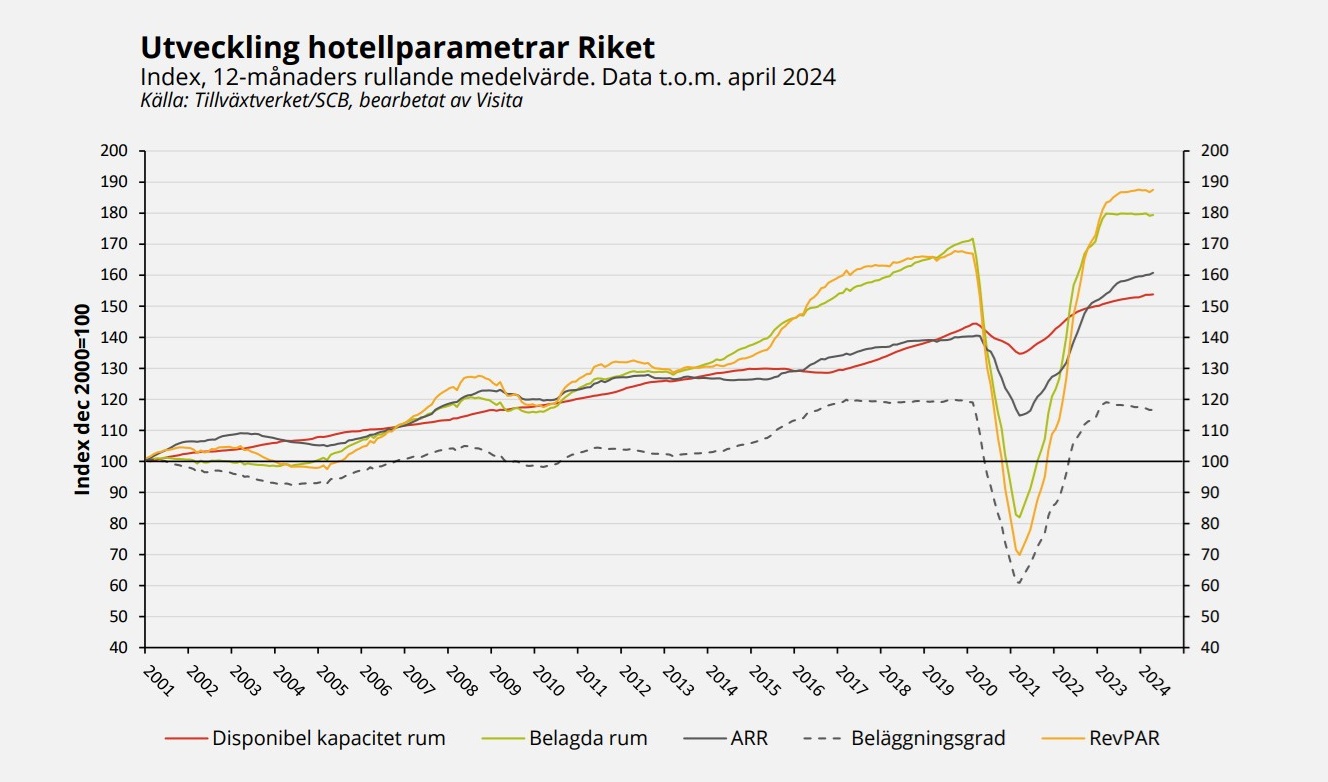

Om det kommer bestå hänger mycket på vad som händer med balansen mellan den totala kapaciteten av hotellrum, och efterfrågan. Som grafiken nedan visar har vi åtminstone i Sverige haft en situation där antalet efterfrågade rum (grön linje) växt betydligt snabbare än den disponibla kapaciteten (röd linje). Särskilt 2014-2017 var en sådan period vilket fick till följd att beläggningsgraderna och steg och snittpriserna pressades upp. Mycket gynnsamt för hotelloperatörer som Scandic givetvis.

Stigande lönsamhet tenderar dock följas att ökade investeringar i ny kapacitet. Efter den gynnsamma perioden 2014-2017 följde fortsatta investeringar i kapacitet under 2017-2019, vilket också ledde till att beläggningsgraderna stabiliserades och prisökningarna mattades av.

Vad som händer framöver? Underliggande har det åtminstone tidigare funnits en lång trend av ökat resande, men just nu verkar tillväxten i antalet belagda rum stannat av. Troligtvis som en följd stigande räntor och sämre hushållsekonomi. Med lägre räntor bör resandet nog kunna ta ny fart. Ökat affärsresande och fler konferenser är en annan möjlighet.

Vad gäller kapaciteten så tror vi den svaga marknad som varit – med höga räntor och svajig konjunktur – inneburit att investeringarna i ny kapacitet varit förhållandevis begränsade under en tid. Det bör innebära ganska blygsam tillväxt i kapacitet åtminstone vad det gäller färdigställda hotell som tas i drift säg de närmsta 1-2 åren.

Däremot är vår gissning att investeringarna kommer tillta framöver. Så agerar åtminstone Scandic själva, se den färska intervjun med VD Jens Mathiesen länkad bredvid, där han talar om olika tillväxtmöjligheter.

Slutsats

Lönsamheten är just nu hög i Scandic efter en tid av bantade kostnader, strypta renoveringsutgifter och låga investeringar i ny hotellkapacitet. Vi har därför varit osäkra kring aktien och tar höjd för att rörelsemarginalerna kommer ned något – till 7,0% tänker vi oss.

Samtidigt lutar vi ändå åt att balansen mellan utbud och efterfrågan faktiskt kan tala till Scandics fördel de närmsta 1-2 åren, när lägre räntor lyfter resandet men innan investeringar i ny kapacitet ger effekt på marknaden.

Balansräkningen har dessutom stärkts rejält och resten av den konvertibel som emitterades under pandemin kommer troligtvis konverteras till aktier innan eller vid förfallet i oktober. Då kommer Scandic närma sig nettokassa. Vi ser inga problem för bolaget att redan för räkenskapsåret 2024 återuppta en utdelning i linje med finanspolicyn, det vill säga minst 50% av vinsten. Det kan ge en direktavkastning bortåt 4-5% i aktien.

På sikt finns ett scenario där lönsamheten konkurreras ned genom investeringar i ny kapacitet. Det bör man hålla koll på – men här och nu lutar vi åt att se aktien som köpvärd med en total uppsida närmare 40% inräknat utdelningar, på några års sikt.

| Tio största ägare i Scandic Hotels | Värde (Mkr) | Andel |

| Stena | 1 811 | 14,8% |

| AMF Pension & Fonder | 1 754 | 14,3% |

| Eiendomsspar | 1 664 | 13,6% |

| Handelsbanken Fonder | 553 | 4,5% |

| Norges Bank | 331 | 2,8% |

| Svolder | 336 | 2,7% |

| Periscopus AS | 321 | 2,6% |

| Vanguard | 311 | 2,6% |

| Dimensional Fund Advisors | 227 | 1,9% |

| Handelsbanken Liv Försäkring AB | 197 | 1,6% |

| Tre största insiders utanför topp tio | Värde (Mkr) | Andel |

| Per G. Braathen (ordförande) | 89,4 | 0,7% |

| Jens Mathiesen (VD) | 16,3 | 0,1% |

| Peter Jangbratt (landschef Sverige) | 3,0 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 1,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser