Analys Physitrack

Physitrack: Dags att rehabilitera sig?

| Physitrack | |

| Börskurs: 15,5 kr | Antal aktier: 16,3 m |

| Börsvärde: 250 miljoner | Nettoskuld: 79 miljoner |

| VD: Henrik Molin | Ordförande: Anne-Sophie d’Andlau |

Physitrack (15,5 kr) är en leverantör av digitala vårdverktyg åt kliniker och företag.

Bolaget grundades 2012 av VD Henrik Molin som idag äger 24,8% av Physitrack. Medgrundaren Nathan Skwortsow äger 16,2% men är inte längre aktiv i bolaget.

Aktien noterades på First North sommaren 2021 till kursen 40 kr. Aktiekursen toppade på 76,5 kr strax därpå men är sedan dess ner cirka 80%.

| Affärsvärldens huvudscenario (MEUR) | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 15 | 17 | 20 | 23 |

| – Tillväxt | +21% | +12% | +17% | +15% |

| Rörelseresultat | 3,4 | 0,8 | 1,4 | 2,1 |

| – Justeringar | -3,0 | 0,0 | 0,0 | 0,0 |

| Justerat rörelseresultat* | 0,4 | 0,8 | 1,4 | 2,1 |

| – Rörelsemarginal* | 2,9% | 5,0%* | 7,0%* | 9,0%* |

| Resultat efter skatt | 3,2 | 0,3 | 0,8 | 1,3 |

| Vinst per aktie | 0,01 | 0,02 | 0,05 | 0,08 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 13% | 1% | 3% | 5% |

| Kapitalbindning | 21% | 21% | 21% | 21% |

| Nettoskuld/Ebita** | 1,9* | 7,9* | 4,7* | 2,9* |

| P/E | e.m | 71 | 28 | 18 |

| EV/Ebita** | 8,6* | 35* | 21* | 14* |

| EV/Sales** | 2,0 | 1,7 | 1,5 | 1,3 |

| *Avser Ebita vilket motsvarar rapporterad Ebit exklusive avskrivningar på förvärvsrelaterade im. tillgångar, Goodwill nedskrivningar och omvärdering av tilläggsköpeskillingar.

**Nettoskuld är inklusive potentiella tilläggsköpeskillingar. |

||||

Huvudkontoret ligger i London men Physitrack har en global närvaro med 83 anställda på fyra kontinenter. Bolaget har intäkter i 187 länder. Europa och UK står vardera för 37% av omsättningen. Resterande står Nordamerika och övriga världen för.

Bolaget har två affärsområden: Lifecare och Wellness.

Grundverksamheten Physitrack

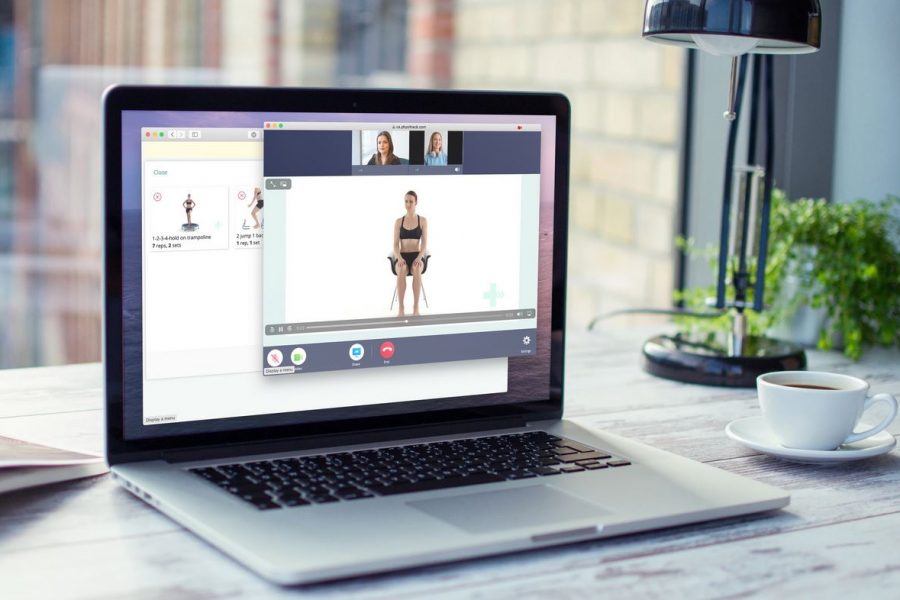

Affärsområdet Lifecare sysslar med digital sjukgymnastik via plattformen Physitrack. Plattformen består av ett dataprogram där sjukgymnasten planerar och dokumenterar rehabprocessen samt en app som patienten använder. På appen kan patienten bland annat se videoklipp på sina rehabövningar och rapportera framsteg till sin vårdgivare. 7-8 miljoner patienter använder denna lösning varje år.

Grunderbjudandet kan utökas med tilläggstjänster som telehälsa (videokonsultationer), fortbildning för sjukgymnaster (Physicourses) och datarapportering med tillhörande analys (Physidata).

Bolaget erbjuder även white-label lösningar till större vårdgivare och företag. Physitrack utvecklar då en app med kundens önskade design och tar betalt för utvecklingen, serveradministration och underhåll.

Plattformen säljs som en prenumerationstjänst till vårdgivare. Priset för grunderbjudandet är lågt i relation till antalet patienter en vårdgivare har. Det tyder på att konkurrensen är hög och gör att vi undrar hur stort kundvärdet egentligen är.

Klinikerna är allt från enmansföretag till nationella sjukvårdsystem. I England använder 40% av alla offentliga sjukgymnastikmottagningar plattformen Physitrack, vilket är imponerande. Dessa större kunder byter ogärna plattform. Istället är det enmansföretagen som står för majoriteten av kundbortfallen (churn).

Per Q1 2024 uppgick kundbortfallen till 12% i årstakt. Det är relativt lågt, även bland SaaS inom B2B. Riktigt framgångsrika SaaS-bolag har dock ofta en churn under 5% i årstakt.

Satsningar inom företagshälsa

Här kan du se en kort reklamfilm (40 sekunder) om plattformen Physitrack. Här kan du se motsvarande för Champion Health.

Affärsområdet Wellness bildades 2022 efter fyra förvärv. Här bedriver bolaget digital företagshälsa via appen Champion Health. Appen ger personliga förslag på utbildningar och övningar baserat på ett frågeformulär som varje användare fyller i. Förslagen omfattar psykologi, fysioterapi, kostrådgivning, med mera.

Exempel på tilläggstjänster är direktkontakt med vårdgivare (i appen och på fysisk klinik) och datarapportering med analys, liksom Physitrack-plattformen. Bolaget utvinner synergier mellan affärsområdena på detta vis.

Prissättningen och erbjudandet i Champion Health är mer flexibelt jämfört med Physitrack. Produkten och dess pris baseras på:

- Kundens (företagets) behov.

- Antalet medarbetare på företaget.

- Besparingar som realiseras (t.ex sjukförsäkringar för anställda).

- Champion Healths marginal.

Avtalen löper vanligtvis 1-3 år med årlig debitering. Bolagets största avtal genererar intäkter om 3,4 Mkr/år. Kundlistan inkluderar imponerande namn som Lidl, Coca-Cola och Tesla.

KUNDCASE WELLNESS

2022 ingick Champion Health ett partneravtal med hemelektronikkoncernen Currys som driver 727 butiker i sex länder, till exempel kedjorna Elgiganten och Elkjøp i Norden.

Med avtalet kom över 15 000 Currys-anställda i UK och Irland gratis tillgång till Champion Healths app där de får unika hälsorapporter och skräddarsydda åtgärdsplaner för ökat välmående. Physitrack beskriver appen som “The Netflix of wellbeing”, med mindfulness-lektioner, livsmedelsrekommendationer, sömnhjälp med mera.

Champion Health är endast tillgängligt på engelska. Under det tredje kvartalet i år ska Champion Health-appen lanseras på åtta nya språk, tillsammans med andra app-förbättringar. Om allt går väl ska upp till 10 ytterligare språk lanseras inom 18 månader. Dessa satsningar väntas återuppliva tillväxten för koncernen, som har avtagit de senaste kvartalen. I det första kvartalet i år växte koncernen som helhet 10%, vilket är lite jämfört med den långsiktigt historiska tillväxten som är långt över 25%.

Marknaden för företagshälsa är gigantisk. Physitrack trädde in på denna marknad 2022 med förväntningar om kraftig tillväxt. Kan Physitrack öka tillväxten så borde lönsamheten stärkas då bruttomarginalen är hög.

Över tid vill Physitrack automatisera Champion Health på samma sätt som plattformen Physitrack. Automatisering omfattar processer som onboarding, betalning och tilläggstjänster. En sådan åtgärd borde öka lönsamheten via ett minskat personalbehov och ökade återkommande intäkter, som per Q1 uppgick till 13 MEUR/år på koncern-nivå, motsvarande 80% av omsättningen.

I våra prognoser har vi inte räknat med effekterna från automatisering de kommande åren. Däremot är det en intressant option som kan öka tillväxt och marginaler på sikt

KONKURRENTER OCH peers

Koncernen Physitrack har olika konkurrenter i respektive affärsområde.

Afv identifierar tre huvudsakliga konkurrenter inom digital sjukgymnastik (Physitrack-plattformen) där vardera är stark på en viss marknad:

- Exorlive – Danmark och Norge.

- Medbrige – USA.

- Wibbi (f.d. Physiotec) – Kanada.

| Bolag | Physitrack | Exorlive | Medbridge | Wibbi (f.d. Physiotec) |

| Priser | 17 USD/månad | 230 kr/månad* | 27 USD/månad* | 33 USD/månad |

| Kommentar: Tabellen avser priser i USA för jämförelsesyfte. Priser varierar globalt. Exorlive är inte verksamma i USA och därför används kronor i jämförelsen. *Debiteras årligen i förskott. |

||||

Jämförelsen baseras på motsvarande tjänst till plattformen Physitrack utan tilläggstjänster.

Afv:s uppfattning är att Physitrack-plattformen är prisvärd jämfört med konkurrenterna. Det talar för att plattformen kan fortsätta växa genom tillskott av kunder och prishöjningar. Det senare har inte påverkat churn avsevärt, vilket är ett styrketecken.

Afv har inte identifierat enstaka huvudkonkurrenter till Champion Health. Det finns många företag och erbjudanden inom digital företagshälsa vilket kommer vara en utmaning för bolaget framöver. Särskilt vad gäller lönsamheten. Marknaden för digital företagshälsa är också i ett mycket tidigt stadie vilket talar för påtaglig prispress och låga marginaler i branschen.

Noterade peers till Physitrack värderas sammantaget till 4 gånger EV/Sales på estimat för 2025. Det är en bra bit över Physitracks värdering om 1,2x EV/Sales 2025E.

Bolagen i peer-tabellen nedan skiljer sig en hel del. Men de ger i vart fall en indikation kring vad SaaS-bolag och digitala vårdbolag värderas till. Vi hugger till med 1,7x i vårt huvudscenario. Det är lite godtyckligt men inte aggressivt.

| Bolag | Börsvärde (mn) | Avkastning 1 år % | P/E 2025E | EV/Ebit 2025E | EV/Sales 2025E | Ebit-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Physitrack | 260 | 11% | 7,0x | 7,4x | 1,2x | 16% | 23% |

| Doximity | 5 652 | -19% | 26x | 19x | 8,8x | 47% | 10% |

| Teladoc | 1 534 | -63% | – | – | 0,7x | -4,6% | 3,7% |

| Veeva Systems | 29 701 | -8% | 27x | 21x | 8,2x | 40% | 12% |

| Upsales | 610 | -33% | 24x | 18x | 3,2x | 18% | 17% |

| Lime | 4 610 | 26% | 35x | 28x | 6,0x | 21% | 14% |

| Formpipe | 1 355 | -5% | 18x | 14x | 2,2x | 15% | 11% |

| Enea | 1 706 | 89% | 16x | 13x | 1,9x | 15% | 6,5% |

| Genomsnitt | 0 | 0% | 22x | 17x | 4,0x | 21% | 12% |

| Källa: Affärsvärlden / Factset | |||||||

| Definition | Inkl. utdelningar | Börskurs delat med vinst per aktie 2025E | Bolagsvärde (börsvärde + nettoskuld) delat med rörelseresultat 2025E | Bolagsvärde (börsvärde + nettoskuld) delat med omsättning 2025E | Förväntad rörelsemarginal 2025E | Årlig tillväxt omsättning 2025–202 | |

Tillväxt är viktigast

Bolaget har tre finansiella mål:

- Dubbla omsättningen på medellång sikt (ny för Q1 2024 – ersätter 30% organiskt per år).

- 40-45% Ebitda-marginal på medellång sikt.

- Utdelning till aktieägare på medellång sikt.

Medellång sikt uppgår till cirka 3 år, enligt VD Henrik Molin.

Physitrack har haft en genomsnittlig organisk tillväxt på 23% de senaste två åren. Under samma period har Ebitda-marginalen uppgått till 27% i genomsnitt.

Afv tycker att bolagets Ebitda-mått är dåligt. En anledning är att bolaget aktiverar mycket kostnader, cirka 87% av Ebitda för helåret 2023. Förändringar i Ebitda-marginalen kan dock indikera förbättringar/försämringar i underliggande lönsamhet. Vi anser att kassaflödet och Ebita är mer representativt för bolagets intjäningsförmåga. Enligt dessa mått har Physitrack ingen meningsfull historik av lönsamhet som noterad koncern. Det gör oss försiktiga i våra prognoser för marginalen framöver.

För Physitrack avser Afv att Ebita motsvarar rapporterad Ebit exklusive avskrivningar på förvärvsrelaterade im. tillgångar, Goodwill nedskrivningar och omvärdering av tilläggsköpeskillingar.

Sedan början av 2023 har Physitrack fokuserat på att slå om till positiva kassaflöden. Bolaget har nu två kvartal i rad med positivt kassaflöde och är således på väg mot lönsam tillväxt.

VD berättar att kasagenereringen ska förbli positiv och öka meningsfullt de kommande åren. De flesta kostnaderna för Champion Healths utveckling, säljinitiativ och automatisering är nämligen redan tagna. Ökade intäkter ska också bidra.

Lönsamhetsförbättringarna ska motsvara cirka 8-15% i Ebita-marginal inom 2 år, är VD:s bästa gissning. Afv ser detta som ett optimistiskt scenario. På längre sikt (+4 år) ser han bolaget ha en marginal i linje med andra mogna SaaS-bolag – cirka 20-25% på Ebita-nivå.

Afv spår att tillväxt är viktigast för bolaget då kostnadsbasen är anpassad efter en högre omsättning. Först när omsättningen stiger kan påtaglig lönsamhet realiseras. Synnerligen om kostnadsbasen också fortsätter växa, vilket vi tror, om än långsammare än historiskt. Om tillväxten fortsätter kan en Ebita-marginal högre än 15% vara bestående på längre sikt vilket bör återspeglas i dagens värdering.

AFFÄRSVÄRLDENS HUVUDSCENARIO

Tillväxt – Afv skissar på dämpad tillväxt i år (+12%) i jämförelse med historiska siffror. Främst på grund av inbromsningen i Q1. 2025-2026 ska tillväxten öka något med hjälp av Champion Healths uppdateringar och säljinitiativ bär frukt.

Lönsamhet – Afv förväntar sig att Ebita-marginalen skalar från dagens 3% till 9% 2026, drivet av tillväxt. 9% är inte någon särskilt hög marginal för ett SaaS-bolag.

Multipel – Vi anser att EV/Sales är lämpligast att räkna på. Det är svårt att säga hur Physitrack skulle värderas i vårt huvudscenario men vi har antagit 1,7x EV/Sales, vilket är försiktigt.

Huvudscenariot ger en uppsida om cirka 40%, vilket är lockande. Nedsidan är ungefär lika stor om Champion Health inte växer enligt ledningens förväntningar (se pessimistiskt scenario). I vårt optimistiska scenario slår VD:s guidade lönsamt in och då är uppsidan explosiv.

Under 16 kr/aktie kan man räkna hem Physitrack med försiktiga prognoser. Å andra sidan har bolaget inte bevisat påtaglig lönsamhet vilket är en risk, men vi tycker att uppsidan kompenserar för det.

| Tio största ägare i Physitrack | Värde (Mkr) | Andel av kapital |

| Henrik Molin | 63,1 | 24,8% |

| Nathan Skwortsow | 41,8 | 16,4% |

| Consensus Asset Management | 25,0 | 9,8% |

| Dankea Oü | 15,7 | 6,1% |

| Breht McConville | 13,0 | 5,1% |

| Avanza Pension | 11,0 | 4,3% |

| Ocampo International SA | 10,1 | 4,0% |

| Kjetil Holta | 9,4 | 3,7% |

| Erik Selin | 5,5 | 2,2% |

| Martin Larsson (Chalex AB) | 4,9 | 1,9% |

| Tre största insiders utanför topp tio | Värde (Mkr) | Andel |

| Anne-Sophie D’Andlau | 0,2 | 0,1% |

| Jasper Zwartendijk | 0,1 | 0,0% |

| Charlotte Goodwin | 0,1 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 24,9% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser