Analys Physitrack

Physitrack: Aktien på rehab

| Physitrack | |

| Börskurs: 26,95 kr | Antal aktier: 16,3 m |

| Börsvärde: 438 Mkr | Nettoskuld: 140 Mkr (inkl. tilläggsköpeskillingar) |

| VD: Henrik Molin | Ordförande: Elaine Sullivan |

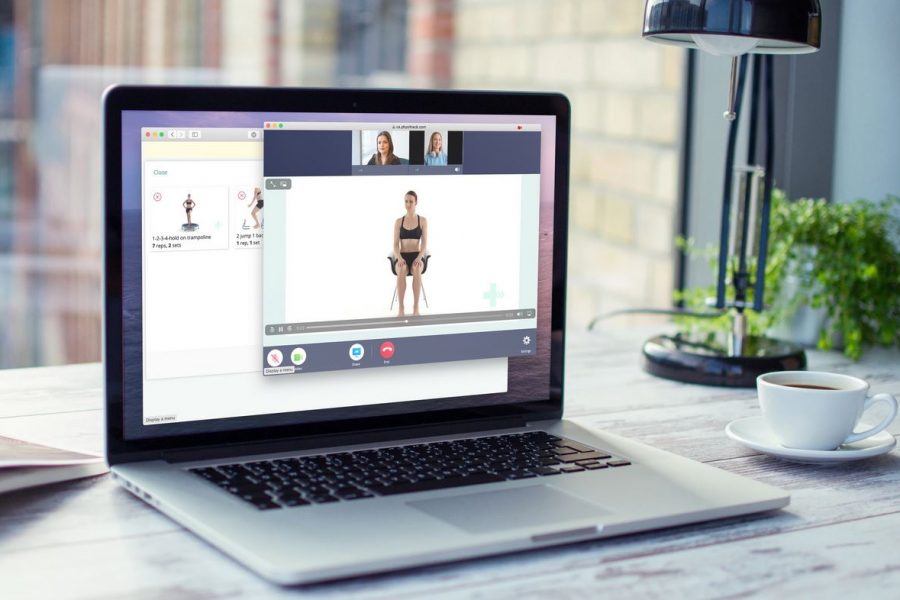

Physitrack (26,95 kr) är en leverantör av digital hälsovård riktad mot fysioterapeuter och företagshälsa.

Bolaget grundades 2012 av VD Henrik Molin och den före detta teknikchefen Nathan Skwortsow som numera innehar en affärsutvecklingsroll i ledningsteamet. De två är Physitracks största ägare med 25 respektive 18% av kapitalet.

Aktien noterades på First North sommaren 2021 till teckningskursen 40 kr och har fallit tillbaka kraftigt efter en stark inledning.

Huvudkontoret ligger i London men bolaget har en global närvaro med 65 anställda utspridda på fyra kontinenter och intäkter i 187 länder. Största marknad är Europa (ex UK) med 39% av omsättningen årets första nio månader, följt av UK (30%) och Nordamerika (16%).

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 80 | 136 | 166 | 202 |

| – Tillväxt | +152,8% | +71,0% | +22,0% | +22,0% |

| Rörelseresultat | -5 | 3 | 17 | 38 |

| – Rörelsemarginal | -6,4% | 2,0% | 10,0% | 19,0% |

| Resultat efter skatt | -7 | 0 | 6 | 23 |

| Vinst per aktie | -0,40 | -0,01 | 0,38 | 1,41 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -4% | 0% | 2% | 9% |

| Avkastning på operativt kapital | Neg. | 9% | 22% | 51% |

| Nettoskuld/Ebita | e.m. | 51,5 | 8,1 | 3,0 |

| P/E | -67,0 | e.m. | 70,9 | 19,1 |

| EV/Ebita | e.m. | 212,6 | 34,9 | 15,0 |

| EV/Sales | 7,3 | 4,3 | 3,5 | 2,9 |

| Kommentar: Rörelseresultat exklusive förvärvsavskrivningar. Nettoskuld inklusive tilläggsköpeskillingar (nettoskuld -3 Mkr exklusive dessa). | ||||

Physitrack har nyligen ändrat om strukturen för sina affärsområden och det som gäller numera är följande:

- Lifecare Technology (72% av omsättningen med 31% rörelsemarginal). Plattform skräddarsydd för fysioterapi, alltså sjukgymnastik. Kunderna består av kliniker som med hjälp av plattformen förser sina patienter med digitala sjukgymnastikprogram. Det är huvudsakligen en SaaS-affär med abonnemangsintäkter som tickar på, uppgående till 87% av omsättningen. I affärsområdet ingår Physitrack samt dotterbolagen Physiotools, Mobilus Digital Rehab och PT Courses. Årligen återkommande intäkter (ARR) uppgick till 95 Mkr per Q3. Antalet abonnemangslicenser uppgick till 52 500 (48 000 i Q3 2021) och andelen kundtapp (churn) noterade 1,2% per månad i snitt (1,4% i Q3 2021).

- Virtual Wellness (28% av omsättningen med 1% rörelsemarginal). Digitalt erbjudande inom företagshälsa som vuxit fram inte minst genom årets förvärv av Champion Health och Wellnow. Syftet är att hjälpa företag främja sina anställdas såväl fysiska som psykiska välmående. Processen för detta är kort sagt uppbyggd genom fyra steg: (1) analys och bedömning för att ta fram en individuell plan, (2) förebyggande åtgärder genom coachning och digitala övningsprogram, (3) behandling efter operation eller psykiskt trauma samt av kroniska sjukdomstillstånd, (4) uppföljning och analys av data. Affärsområdet utgörs av dotterbolagen Rehabplus, Fysiotest Europa, Wellnow och Champion Health. Dotterbolagen har i Q3 paketerats om för att nu gå under det gemensamma varumärket Champion Health. Återkommande intäkter uppgick till 50% per Q3.

HÄLSOSAMMA SYNERGIER

Förvärv har varit en viktig del i Physitracks tillväxtstrategi de senaste åren. Hittills har det blivit sex förvärv, till omsättningsmultiplar som inte direkt sticker i ögonen förutom de senaste två av Wellnow (P/Sales 16,4) och Champion Health (P/Sales 30,5). Dock har Physitrack lyckats få rejäl fart på deras försäljning sedan förvärvet, som enligt bolaget kombinerat ökade med 500% i Q3 jämfört med för ett år sedan. Om än från låga nivåer, men det visar på en fin skalbarhet.

Physitrack är i regel aktivt med att utvinna operationella synergier efter genomförda förvärv, inte minst genom delade plattformar och korsförsäljning. Ett exempel är Rehabplus (vars namn ändrats till Champion Health Plus) som dragit nytta av Champion Healths jobbhälsoplattform och har ökat omsättningen med 126% hittills i år.

| Physitrack förvärv | Tidpunkt | Omsättning MEUR | Rörelsemarginal | Köpeskilling MEUR | P/S | Vinstmultipel |

| Champion Health | Maj 2022 | 0,40 | 30,0* | 12,2 | 30,5 | P/Ebitda 101,7 |

| Wellnow Group | Februari 2022 | 0,70 | 15,0* | 11,5 | 16,4 | P/Ebitda 109,5 |

| PT Courses | Januari 2022 | 0,53 | 16,0* | 1,60 | 3,0 | P/Ebitda 18,9 |

| Fysiotest Europa | September 2021 | 1,18 | 15,0* | 6,90 | 5,8 | P/Ebitda 38,9 |

| Rehabplus | Mars 2021 | 0,59 | -9,6% | 4,66 | 7,9 | e.m. |

| Physiotools | November 2020 | 1,95 | 9,5% | 4,67 | 2,4 | P/E 33,9 |

| Totalt | e.m. | 5,35 | e.m. | 41,53 | 7,8 | e.m. |

| Kommentar: Belopp inklusive tilläggsköpeskillingar. Physitrack har inte redovisat köpeskillingar på skuldfri basis, varför vi anger P/S snarare än EV/Sales. *Ebitda-marginal. | ||||||

VILL LOCKA IN KONSERVATIVA FYSIOTERAPEUTER

Physitrack har de senaste månaderna stärkt sin interna utvecklingskapacitet genom rekryteringen av Michal Wegryn från SaaS-bolaget Zendesk. Hans titel är ingenjörschef och i och med tillsättandet klev Nathan Skwortsow ned från posten teknikchef för att anta en roll inom affärsutveckling. I Q3 har Wegryn byggt upp ett team på 17 mjukvaruutvecklare vilket fört med sig att Physitrack nu endast förlitar sig på intern teknologiutveckling.

Teamet har eskalerat utvecklingen av Lifecare Technology-plattformens funktioner EasyLink, EasyPrint och EasyAssign. Detta är verktyg som ska förenkla processen för kliniker att förmedla träningsprogram samt förenkla för patienten att ta dem till sig och implementera dem. Easy-verktygen väntas öppna upp för att ta marknadsandelar inom de mer konservativa fysioterapi-kundsegmenten som fortfarande huvudsakligen förlitar sig på utskrivna träningsprogram.

Physitrack har haft en explosiv tillväxt de senaste åren på totalt drygt 1400% mellan 2018 och 2022E, om än från låga nivåer. Det tog fart organiskt under pandemin 2020 och stärktes upp 2021 via tre förvärv. Bolaget redovisar inte organisk tillväxt men däremot proformasiffror som har snittat goda 30% i tillväxt på kvartalsbasis sedan Q2 2021. Det går heller inte att ana någon direkt inbromsning framöver baserat på ledningens kommunikation.

Virtual Wellness har vuxit särskilt starkt på sistone med 456% under Q1-Q3 i år (53% proforma) men svarar trots det än så länge bara för en knapp tredjedel av koncernomsättningen (27 Mkr Q1-Q3).

Med rörelsemarginalen har det sett något svajigare ut sedan 2020 då bolaget hade 22% marginal. Noteringskostnader, förvärvsrelaterade kostnader och satsningar för att integrera och vässa bolagen har slagit negativt sedan dess. 2021 blev rörelsemarginalen -6,4% (Ebit) och i år väntar vi oss 2,0% (Ebita). Physitrack redovisade inte förvärvsavskrivningar separat förrän i år.

PLAN FRAMÅT

Physitrack vill på organisk basis och genom förvärv bli en globalt ledande aktör inom distanshälsovård. I likhet med ett antal andra förvärvande bolag på börsen tillåter dock inte balansräkningen fler förvärv på ett tag.

Men Physitrack har genom sina sex förvärv byggt upp en bra bas att växa från. Bolaget ser ut att ha gjort strategiskt smarta förvärv hittills som de har haft en tydlig plan för sett till integration och operationella synergier. Detta har fungerat väl, inte minst med tanke på Champion Healths och Wellnows kraftiga tillväxt sedan tillträdet.

KUNDCASE VIRTUAL WELLNESS

Champion Health ingick nyligen ett partneravtal med hemelektronikkoncernen Currys som driver 830 butiker i åtta länder, till exempel kedjorna Elgiganten och Elkjøp i Norden.

Med avtalet kommer över 15 000 Currys-anställda i Storbritannien och Irland få gratis tillgång till Champion Healths plattform där de inledningsvis kommer att få unika hälsorapporter och skräddarsydda åtgärdsplaner för ökat välmående.

Utöver det kommer de anställda på plattformen få tillgång till vad Physitrack beskriver som “the Netflix of wellbeing”, med mindfullness-lektioner, livsmedelsrekommendationer, sömnhjälp, med mera.

Bland övriga Champion Health-kunder märks advokatbyrån Clyde & Co och IT-bolaget SITA.

För att upprätthålla stark tillväxt ska bolaget fortsätta penetrera den framväxande marknaden för digital hälsovård, fortsätta sin geografiska expansion och ytterligare förbättra och addera nya funktioner till sitt produkterbjudande. Physitrack kommer även arbeta aktivt med att bearbeta mer konservativa kundsegment exempelvis via Easy-verktygen, samt erbjuda kombinationer av koncernbolagens produkter för att bryta in på den amerikanska företagsmarknaden.

Bolaget har som mål att växa minst 30% organiskt på medellång sikt vilket de för tillfället ligger i fas med. Ebitda-marginalen ska enligt mål uppgå till 40-45% på medellång sikt. Här har bolaget legat i fas mellan 2018 och 2020 men har halkat ned till 11% i fjol och 14% för Q1-Q3 i år. Positivt är att Physitrack från start har drivits med kostnadsdisciplin och fokus på lönsamhet, till skillnad från många konkurrenter där tillväxt har varit allt. I en miljö där riskkapitalister har tröttnat på att kasta pengar på olönsamma start-ups har Physitrack med sitt lönsamhets-DNA en konkurrensfördel.

RÄCKER KASSAN?

Efter Physitracks två senaste förvärv på sammanlagt ca 57 Mkr i initial köpeskilling är balansräkningen klart försvagad. Likvida medel uppgick till 11,5 Mkr per Q3 och utöver det tecknade bolaget en kreditfacilitet i juli på ca 61 Mkr varav en knapp femtedel hade utnyttjats vid kvartalsslutet. Samtidigt har det fria kassaflödet varit negativt varje kvartal sedan Q1 2021 (-30 Mkr i snitt). Ett flertal av analytikernas frågor i samband med Q3-rapporten handlade om just kassaflödet och likviditeten, men bolaget avfärdade att det skulle bli fråga om att ta in nytt kapital.

Physitrack har betalat ca 35 Mkr i tilläggsköpeskillingar hittills i år och har idag 140,6 Mkr i obetalda kommande tilläggsköpeskillingar. Merparten av de senare är relaterade till Champion Health och Wellnow och det bör kunna bli fråga om ca 35 Mkr i kommande årliga betalningar, vilket vi baserar på att earn-out-perioden är på fyra år för båda förvärven.

Physitrack har en i grunden höglönsam affär som dock har tyngts av bland annat plattformsinvesteringar och integrationsarbete av förvärvade bolag. Samt av att en något större andel av verksamheten nu finns inom företagshälsa där lönsamheten hittills har varit låg. Troligen delvis som en konsekvens av tuffare konkurrens där än inom det mer nischade Lifecare Technology.

Nu krävs att ledningen inom kort kan översätta de synergier man kommunicerat till hårda siffror även på nedersta raden och att positivt fritt kassaflöde uppnås helst senast 2024. Det är nu verkligen upp till bevis för ledningen. Ju längre tid det tar att vända kassaflödet, desto större kommer skepsisen i marknaden att vara kring den finansiella ställningen. Det kan slå ytterligare mot aktien som redan har tappat 54% i år.

| Bolag | Avkastning 1 år % | EV/Sales 2023E | Ebit-marginal 2023E % | EV/Ebit 2023E | P/E 2023E | Årlig tillväxt 2023E-2024E % |

| Physitrack | -50,3 | 3,5 | 10,0 | 34,9 | 70,9 | 22,0 |

| Doximity | -52,5 | 11,1 | 41,2 | 26,9 | 39,4 | 23,4 |

| Teladoc Health | -77,2 | 2,1 | -7,2 | e.m. | e.m. | 12,7 |

| CSAM Health Group | -48,2 | 2,4 | 6,5 | 36,7 | 49,3 | 17,7 |

| Veeva Systems | -40,8 | 11,4 | 38,0 | 29,9 | 41,3 | 15,6 |

| Carasent | -56,4 | 3,1 | 10,9 | 28,8 | 107,1 | 22,5 |

| Genomsnitt | -54,6 | 5,6 | 16,6 | 31,4 | 61,6 | 19,0 |

| Källa: Affärsvärlden / Factset | ||||||

HUVUDSCENARIO

- Omsättningstillväxt. Afv ser positivt på Physitracks möjligheter att växa trots en tuffare makroekonomiskt miljö och tror på 22% kommande två år. Vi menar att ledningen är på rätt spår när det gäller att integrera de förvärvade dotterbolagen och paketera erbjudandet på ett sätt som gör helheten större än delarna.

- Rörelsemarginal. Vi skissar in 2% rörelsemarginal i år, 10% nästa år och 19% 2024. Virtual Wellness tjänar i princip inga pengar idag men Physitracks mål är att marginalerna här på medellång sikt ska vara jämförbara med Lifecare Technologys. Bolaget budgeterar för betydande marginalförbättringar inom Virtual Wellness år 2024. Vi vågar inte vara lika optimistiska men ser ändå att koncernen ska kunna lyfta marginalerna markant då integrationskostnader minskar, bolaget växer med höga bruttomarginaler och organisationen efter en rätt stor omvandling blir mer väloljad.

- Multipel. År 2024 förväntar vi oss att Physitrack fortsatt är ett snabbväxande bolag som därtill har kommit tillbaka till god lönsamhet. Vi tänker oss att 17 är en befogad multipel, sett till EV/Ebita.

Det här ger en uppsida på 23% i vårt huvudscenario. I ett optimistiskt scenario fortsätter den kraftiga tillväxten med nästan oförminskad styrka med 26% och Physitrack överraskar oss på uppsidan marginalmässigt. Rörelsemarginalen blir 18% 2023 och 23% 2024. Med en EV-Ebita-multipel på 19 är uppsidan 94%.

I ett pessimistiskt scenario växer bolaget med 12%, till stor del drivet av Virtual Wellness som dock inte får ordning på lönsamheten. Vi spår då 4% rörelsemarginal 2023 och 8% 2024. Med en EV/Sales-multipel på 1,3 ges en nedsida på 55%. Vi har i detta scenario räknat med att majoriteten av tilläggsköpeskillingarna ej betalas ut och att nettoskulden därför justeras ned.

SLUTSATS

Physitrack har likt många andra SaaS-bolag slaktats på börsen och multipelkontraktionen som följd av höga räntor ser ut att vara avklarad. Kan Physitrack framöver leverera i linje med vårt huvudscenario så finns ett visst utrymme för kursuppgång. Dock inte tillräckligt för ett köpråd. Rådet blir neutral.

| Tio största ägare i Physitrack | Värde (Mkr) | Andel av kapital & röster |

| Henrik Molin (VD, ledamot) | 106,1 | 24,8% |

| Nathan Skwortsow (ingår i ledningen, titel oklar) | 76,3 | 17,8% |

| Consensus Asset Management | 70,2 | 16,4% |

| Ocampo International SA | 28,9 | 9,8% |

| Breht McConville | 22,2 | 7,5% |

| Dankea Oü | 29,2 | 6,8% |

| Atlant Fonder | 15,6 | 3,6% |

| Avanza Pension | 9,0 | 2,1% |

| Martin Larsson (Chalex AB) | 8,2 | 1,9% |

| Alcur Fonder | 5,8 | 1,4% |

| Tre största insiders utanför topp tio | Värde (Mkr) | Andel av kapital & röster |

| Elaine Sullivan (ordförande) | 0,2 | 0,06% |

| Jasper Zwartendijk (ledamot) | 0,2 | 0,04% |

| Charlotte Goodwin (CFO) | 0,1 | 0,03% |

| Källa: Holdings | Totalt insynsägande: | 42,8% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser