Analys IPO-guiden Pagero

Pagero: Mjukvarubolag med globala ambitioner och röda siffror

| Pagero Group | |

| Teckningskurs: 24 kr | Antal aktier: 154,2 m |

| Börsvärde: 3 701 Mkr | Nettokassa: 407 Mkr |

| VD: Bengt Nilsson | Ordförande: Birger Steen |

Pagero (teckningskurs 24 kr) är ett mjukvarubolag baserat i Göteborg som erbjuder en lösning för att digitalisera köp-och-sälj-processen mellan företag. Kunderna slipper hantera pappersdokument, kan automatisera processer och uppfylla regulatoriska krav.

Bolaget har drivits med nuvarande inriktning sedan 2009. Årsomsättningen ligger på 365 Mkr men förlusttakten är hög, nästan 100 Mkr rullande 12 månader. Strategin är att bygga upp organisation på global basis inför en väntad tillväxtfas.

För att finansiera satsningar på säljkår och produktutveckling sker nu en IPO. Avsikten är att ta in 500 Mkr i nytt kapital.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 348 | 439 | 548 | 631 |

| – Tillväxt | 12% | 26% | 25% | 15% |

| – Varav organisk tillväxt | 12% | 13% | 15% | 15% |

| Rörelseresultat | -74 | -88 | -93 | -63 |

| – Rörelsemarginal | -21% | -20% | -17% | -10% |

| Resultat efter skatt | -85 | -71 | -71 | -48 |

| Nettokassa | 63 | 365 | 300 | 245 |

| EV/Sales | 9,5 | 7,5 | 6,0 | 5,2 |

Huvudägare är norska riskkapitalbolaget Summa Equity. De investerade 2017 och äger 39% av bolaget inför IPO. Näst största ägare med knappt 10% är Bengt Nilsson och tredje största ägare Sjätte AP-Fonden.

Bengt Nilsson är även bolagets VD sedan 2008. Han var också en av grundarna av affärssystembolaget IFS som var börsnoterat 1996-2016 då bolaget köptes ut av EQT. Nilsson var VD för IFS under 1983-2003.

Summa Equity

Ett norskt riskkapitalbolag startat så sent som 2016. Har 16 miljarder kr under förvaltning. Pagero blir deras första börsnotering i Sverige. Summa har tidigare tre exits under bältet. Bland annat har de sålt återvinningsbolaget Sortera, som äger Big Bag, till Nordic Capital. De sålde också en större pumpverksamhet till Vestum häromveckan i en affär värd 2 miljarder kr.

De befintliga ägarna säljer inga aktier inom ramen för grunderbjudandet på 500 Mkr. Det är ren nyemission. Men om en övertilldelningsoption utnyttjas så sker det genom att Summa, Bengt Nilsson, medgrundaren Mats Ryding och Sjätte AP-fonden säljer aktier för upp till 75 Mkr. Det rör sig i så fall om 3-4% av deras respektive innehav.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Pagero Group |

| Lista | First North |

| Omsättning rullande tolv månader | 365 Mkr |

| Antal anställda | 544 |

| Teckningskurs | 24,00 kr |

| Rådgivare | Nordea, SEB |

| Storlek på erbjudande | 500 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 3 701 Mkr |

| Emissionskostnad | Cirka 35 Mkr (7,0% av erbjudandet) |

| Säkrad andel av IPO* | 46% |

| Investerare som ska teckna i IPO | Swedbank Robur Fonder, I&T Asset Management (46% i åtagande) |

| Garanter | – |

| Flaggor** | Två flaggor |

| Sista teckningsdag | 2021-10-20 |

| Beräknad första handelsdag | 2021-10-22 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Två flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 375 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar två flaggor i Pagero Group.

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Pagero Group betalar cirka 35 Mkr i emissionskostnader, motsvarande 7,0 procent av erbjudandet.

# Täta personkopplingar

Om nyckelpersoner har nära personliga relationer eller affärskopplingar via andra bolag så ökar risken att det inte enbart är professionella hänsyn som styr besluten. IPO-guiden avstår ofta från att dela ut en flagga om vi bedömer att de positiva aspekterna av täta personkopplingar kraftigt överstiger riskerna.

Pageros Chief Commercial Officer (COO) är son till VD och styrelseledamoten Bengt Nilsson. Bolagets HR-chef är sedan 2019 anlitad som konsult genom avtal med ett bolag där Bengt Nilsson har ett majoritetsägande.

Produkt

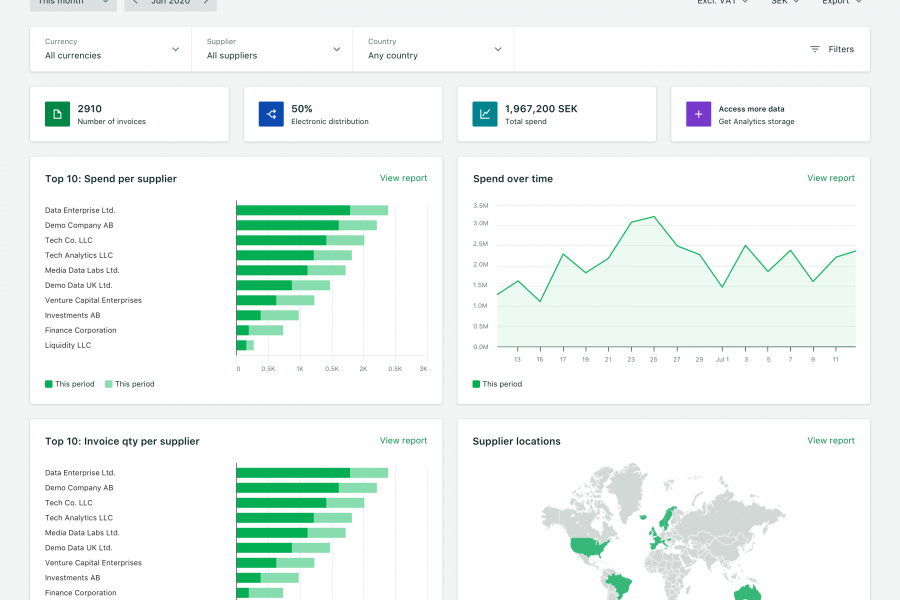

Pagero har utvecklat en lösning för leverans av digitala affärsdokument mellan företag. Det speciella är att lösningen fungerar oberoende vilket slags affärssystem de inblandade parterna har och oberoende av i vilket format deras respektive dokument är.

Systemet tar mot dokument i alla tänkbara format och översätter dessa till ett Pagero-internt format. Detta anpassas sedan till ett som passar den aktuella mottagaren.

Detta, som är mycket mer komplext än det låter, möjliggör en rad fördelar. Till exempel helt digitala processer utan pappersutskrifter eller pdf:er. Det ger ökad kontroll och lägre kostnader. I vissa länder är det ett stort värde att Pagero-lösningen ser till att dokumenten anpassas efter de lokala lagkrav som finns. I Sverige, exempelvis, kräver myndigheter användning av e-faktura.

De vanligaste dokumenten som sänds i Pageros kundnätverk är fakturor (75%) och order (20%).

Mjukvarumässig affärsmodell

Pagero har över 56 000 kunder i 140 länder. Några exempel är Hewlett Packard, Ricoh och Swedavia. Kunderna ansluter sig via kopplingar i sina affärssystem eller direkt mot webben. Det kan krävas viss anpassning och Pagero säljer tjänster för detta. Bolaget uppger att dess churn är låga 3%.

Kunden betalar en årlig licensavgift för rätten att använda nätverket. Sedan tillkommer en transaktionsavgift för skickade dokument. Under 2020 svarade licensavgifter för 49% av omsättningen, transaktionsavgifter för 38% och tjänster för 13%. Intäktsslagen är inte förknippade med stora rörliga kostnader. Bruttomarginalen är 87-88%.

Däremot har Pagero höga fasta kostnader för säljkår (137 anställda), kontorsnät (31 kontor i 20 länder) och produktutveckling (90 anställda). Det syns till exempel i att omsättningen per anställd är låga 1,0 Mkr och att produktutvecklingen uppgår till 23% av omsättningen.

Mångfacetterad marknad drivs av lagkrav

Marknaden drivs mycket av lagkrav. Det finns ett 70-tal länder som antingen har planer på att införa krav på elektroniska fakturor eller som redan gjort det. Ofta bottnar detta i vilja att utvinna rätt momsintäkter ur näringslivet. Ett färskt sådant exempel är Italien. Bara för e-fakturor spås marknaden växa från 4 till 16 miljarder euro till 2025 (27% per år), enligt uppgifter som Pagero refererar.

Det finns viss standardisering av kraven, till exempel inom EU. Men för storbolag som säljer i många länder blir det ändå snabbt komplext att hålla koll på olika lokala krav. Att ansluta sig till Pagero är ett effektivt alternativ – som via en koppling ger automatisk tillgång till alla 12 miljoner (!) företag i nätverket.

Global nätverkseffekt

Strategin siktar högt med ambitioner om globalt ledarskap. För att nå det satsar bolaget stora resurser på tillväxt och särskilt att få in många och stora kunder i sitt nätverk. Det förekommer att Pagero ger gratis tillgång till tjänster av det skälet. Idén är att storbolag kommer uppmuntra sina kunder att också köra fakturering etc via Pagero. Och kräva av underleverantörer att så sker. Efter hand kommer en nätverkseffekt i spel som ger resurssnål tillväxt. I vissa vertikaler har Pagero nått en sådan ställning, exempelvis inom sjukvård i Tyskland.

Det finnas många leverantörer av teknik och funktioner som liknar det Pagero erbjuder. Ett exempel är finska Basware, noterat i Helsingfors. Pagero lyfter fram sin globala inriktning som en särskiljande faktor samt satsningen på det regulatoriska området.

Historisk och nuvarande lönsamhet

Den organiska tillväxten var 10% under första halvan av 2021. Snittet 2018-2020 var 14%. Covid-19-krisen har pressat siffrorna mot slutet av perioden. Förlusttakten är hög och avtar inte med omsättningstillväxt. Här och nu syns alltså ingen skalbarhet.

Pagero lyfter fram att bolaget har hög lönsamhet på mogna marknader som kontrast till de röda koncernsiffrorna. I Norden och DACH-länderna är Ebitda-marginalen 36%. Men detta vinstmått exkluderar så mycket kostnader, som för lokaler och produktutveckling, att det är svårt att riktigt bedöma hur bra det egentligen är. Nyckeltalet redovisas inte kontinuerligt utan släpps som ett köttben i samband med IPOn.

Företaget är mer pigga på att liksom pirater prata ARR. Det står här för annual recurring revenue. Detta är ett mått på värdet av de återkommande intäktsströmmarna vid ett givet tillfälle, uppräknat i årstakt. Företaget klassar sina licens- och transaktionsintäkter som återkommande och redovisar en ARR på 370 Mkr per halvårsskiftet. Inklusive förvärv var ARR-siffran ca 443 Mkr.

Pageros Ebita – en väl liberal tolkning

Pagera formulerar sitt långsiktiga mål i termer av Ebita, rörelseresultat före avskrivningar på immateriella tillgångar.

Då exkluderar bolaget inte bara förvärvsavskrivningar utan också avskrivningarna på aktiverad produktutveckling (löner för personal) och kundanskaffning (säljkommission). De två senare exkluderingarna brukar inte ske av bolag som använder Ebita.

Afv:s bild är att måttet riskerar att misstolkas som att bolaget är mer lönsamt än det är. Det tar inte hänsyn till företagets kontinuerliga investeringsbehov.

För 2020 uppgick avskrivningarna för förvärv till 13 Mkr, för produktutveckling till 46 Mkr och för kundanskaffning till 15 Mkr.

Det främsta finansiella målet för Pagero är att nå minst 1,5 miljarder kr i ARR i slutet av 2025. Då ska rörelsemarginalen (Ebita) vara cirka 20%. Det krävs ökad tillväxttakt jämfört med de senaste årens siffror för att nå målet. Bolaget har gjort en handfull förvärv. Det senaste i somras där man betalade 164 Mkr (ca 3x ARR) för ett bolag i Chile. Afv:s intryck är dock inte att Pagero ser förvärv som en avgörande för att nå målet.

Teckna aktien?

Vad ska man säga om detta.

- Strategin siktar högt. Det är kostsamt att underhålla en regulatoriskt gångbar produkt på många marknader. Det verkar kräva hög grad av lokal närvaro (31 kontor). Afv kan inte hjälpa att minnas hur IFS efter en lång tid av förluster blev ett riktigt framgångsrikt företag först genom att nischa sig mot ett mindre antal vertikaler, snarare än att vara bäst överallt.

- Värderingen på 9-10 gånger omsättningen är förstås hög. Bland liknande företag finns dock mycket högre siffror än så men spännvidden är stor. Basware är lönsamt men växer långsammare. De värderas till 3x omsättningen. Esker växer mer och handlas till 10x. Bill.com har supertillväxt men höga förluster. USA-bolaget handlas till 62x omsättningen. Bland den högsta siffran vi sett för ett mångmiljardbolag.

| Bolag | Omsättning 2022E, Mkr | EV/Sales 2022 | Rörelsemarginal 2022 | EV/Ebita 2022 | Tillväxt/år 2020-2023 | Kommentar |

| Pagero | 548 | 6,0 | -17,0% | Neg | 20% | Afv:s prognoser |

| Basware | 1751 | 3,1 | 8,2% | 24,5 | 9% | Noterat i Finland |

| Bill.com | 4123 | 61,5 | -16,2% | Neg | 104% | Fokus på betalningar |

| Cint Group | 2135 | 7,3 | 14,2% | 38,0 | 38% | Annan bransch, men med nätverksmodell |

| Esker | 1576 | 10,8 | 13,8% | 67,1 | 20% | Franskt bolag som liknar Pagero |

| Unifiedpost | 1978 | 3,2 | -11,2% | Neg | 47% | Belgiskt bolag |

| Medel | 17,2 | 1,8% | 44% | |||

| Källa: Factset & Afv | ||||||

- Eftersom skalbarhet och vinster ligger en bit in i framtiden så kommer aktiens öde hänga ganska mycket på hur börsen ser på strukturvärdet i bolagets tillgångar. Det kan variera över tid. Just nu är intrycket att bolag med intressanta strukturvärden men också hög förlusttakt inte står lika högt i kurs som förr. Som BIMObject eller Storytel.

- När Afv sätter en multipel på 7 gånger omsättningen som vi ser den 2023 så blir avkastningspotentialen inte bra nog givet riskerna. Det är samma värdering som nätverksbolaget Cint har idag. Det ska sägas att alla antaganden i den övningen är osäkra (se mer om detta scenario i faktarutan).

Antaganden i Afv:s huvudscenario

- Tillväxt. Pagero flaggar för ökad tillväxttakt när nätverkseffekter och nya lagkrav kickar in kommande år. Analytiker spår tillväxttal kring 20% för liknade bolag som Esker. Vi har antagit runt 15% organisk tillväxt ovanpå bidraget från Gosocket (ca 45 Mkr 2021 och ca 45 Mkr 2022).

- Lönsamhet. Ingen i närtid. Frågan är om skalbarheten alls kickar in under vår horisont fram till 2023. På sikt kanske 10-15% riktig rörelsemarginal är rimligt. Basware och Ester ligger där idag med marginaler på 8% respektive 14%. Båda bolagen omsätter kring 1,5 miljarder kr.

- Värdering. De senaste emissionerna (dec 2020 och feb 2021) gjordes till kurs 15,50 kr vilket var en värdering kring 5-6x omsättningen (2021E). För liknande bolag är spännvidden enorm. Den aktör som vi uppfattar som mest lik Pagero är Esker som enligt Facset ligger på EV/Sales 11. Det franska bolaget växer dock i liknande fart som Pagero men med god lönsamhet. Vi använder en siffra mellan dessa punkter, 7x. Det är i linje med Cint.

Detta ger en avkastningspotential kring 25%. Ett optimistiskt scenario vore att tillväxten ökar 5-10%-enheter mer och Pagero taktar mot sitt ARR-mål. Då kan en multipel på 10 vara möjlig och en kursdubbling. Med tanke på de värderingar som finns på vissa håll i sektorn kanske ännu mer finns på radarn.

Klingar tillväxten tvärtom av (pessimistiskt scenario) och börsen behandlar bolaget i stil med Basware är nedsidan stor.

Pagero är definitivt ett bolag som kan vara värt att äga. Det har lockande mjukvaruegenskaper och bra tillväxtutsikter. Det är inte direkt fel att teckna aktien för byrålådan och invänta en skördetid när de illröda förlustsiffrorna avtar om några år. Men vi avstår denna IPO. Vi är osäkra på om nuvarande tillväxttakt kan bära upp den höga värderingen – i alla fall kortsiktigt. Magkänslan är att det väntar bättre tillfällen att investera.

| Största ägare efter IPO* | Aktier, milj | Andel av kapital | |

| Summa Equity | 51,9 | 33,7% | Riskkapitalbolag. Kan sälja 4% av aktierna om övertilldelningsoption utnyttjas. |

| Robur | 15,0 | 9,8% | Befintlig ägare som tecknar mer i IPO. |

| Bengt Nilsson | 13,2 | 8,6% | VD. Kan sälja 4% om övertilldelningsoption utnyttjas. |

| Sjätte AP-Fonden | 10,6 | 6,9% | Befintlig ägare. Kan sälja 4% under samma villkor som ovan. |

| HabourVest | 9,8 | 6,4% | Befintlig ägare. Kommer inte att sälja aktier. |

| Mats Ryding | 6,7 | 4,4% | Medgrundare och styrelseledamot. Kan sälja 3%. |

| I&T Asset Management | 4,1 | 2,7% | Ankarinvesterare. Tecknar för fonders räkning. |

| *Givet att övertilldelningsoption inte utnyttjas. | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.