Analys Fastighet Pref-guide Heimstaden Pref

På med säkerhetsbältet i Heimstaden

Nyligen skrev vi om fastighetsbolaget Akelius som sålde av all verksamhet i Tyskland, Sverige och Danmark till Heimstaden för 93(!) miljarder kronor. Efter affären blir Heimstaden det näst största bostadsbolaget i Europa med totalt 145 000 lägenheter på sju marknader.

| HEIMSTADEN PREF | |

| Börskurs preferensaktie: 33,40 kr | Inlösendatum: juni 2025? |

| Utdelning per aktie: 2,00 kr | Direktavkastning: 6,0% |

| VD: Patrik Hall | Ordförande: Ivar Tollefsen |

Bolaget grundades 1998 i Malmö men huvudägare sedan 2005 är den norska fastighetsmiljardären och äventyraren Ivar Tollefsen. Och det saknas knappast spänning i Heimstaden – expansionen från under 30 till snart 275 miljarder i fastigheter på fem år får Ilija Batljan att blekna i jämförelse. Hans SBB lär för övrigt ha varit med i budstriden om Akeliusbeståndet men förlorat.

Preferensaktier i Tollefsens helägda bolag

Koncernen har en preferensaktie listad på First North. Utdelningen är 50 öre i kvartalet vilket ger en årlig direktavkastning på 6,0% till nuvarande kurs.

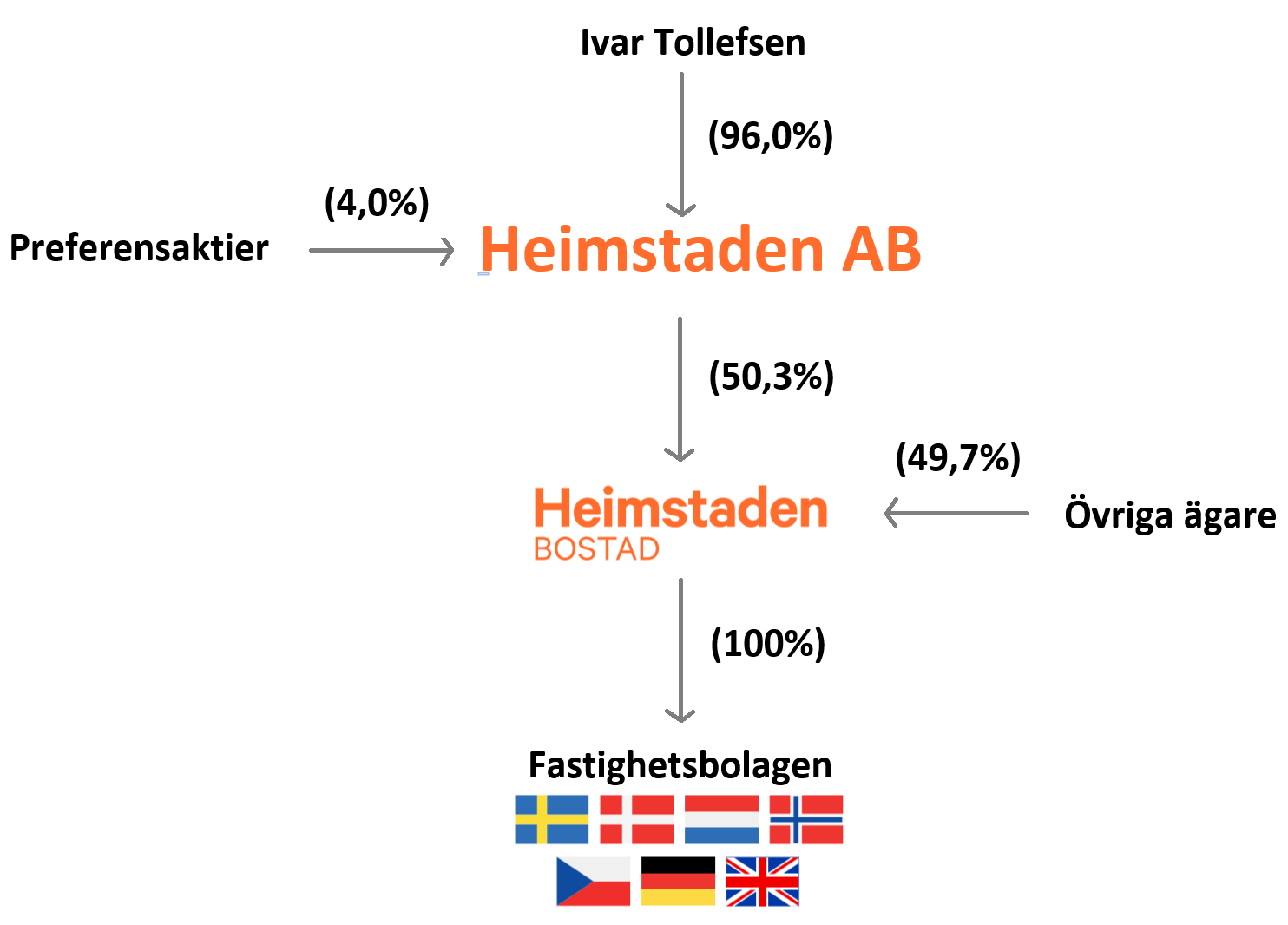

Preferensaktien är emitterad av Heimstaden AB som kontrolleras till fullo av Ivar Tollefsen. Heimstaden AB äger i sin tur Heimstaden Bostad som äger själva fastigheterna. Strukturen finns förenklad i bilden bredvid.

I stort innebär upplägget att det finns ett extra lager mellan fastigheterna och preferensaktien där delar av kassaflödet sipprar ut till de investerare som äger aktier direkt i Heimstaden Bostad. Exempelvis pensionsbolaget Alecta och Heimstadens ledning.

Värderingstrix höjer värdet med 13 miljarder

Heimstaden betalar dyrt för Akelius bestånd – en premie på 22% över senaste värdering vid halvårsskiftet. Den preliminära bedömningen tyder dock på att Heimstaden redan direkt vid tillträde kommer skriva upp värdet på det köpta fastighetsbeståndet från Akelius siffra om 76 miljarder till 89 miljarder kronor.

Synergier av olika slag är helt säkert motiveringen bakom en sådan uppjustering av värdet. Men givet att Heimstaden redan äger fastigheter för tiotals miljarder kronor på de aktuella marknaderna kan man fundera på hur mycket ytterligare synergier som tillkommer på driftsnivå tack vare förvärvet. Den här sortens värderingsmässiga häxkonster förstärker helt klart intrycket av att fastigheter ibland tycks kunna värderas lite hur som helst.

Det driftsöverskott som Akelius faktiskt lyckats pressa ut ur det aktuella beståndet var knappt 1,8 miljarder kronor senaste året. Ställer man den intjäningen i relation till prislappen som Heimstaden nu betalar så är direktavkastningen 1,9%. Mycket lågt – och ingen enorm säkerhetsmarginal mot Heimstadens snittränta om 1,3%.

80% skuldfinansiering med lån-på-lån-struktur

Heimstaden Bostad finansierar transaktionen med 2,0 miljarder ur befintlig kassa, brygglån på 65,7 miljarder samt en nyemission på 24,8 miljarder. I nyemissionen ska Heimstaden AB (där preffarna finns) teckna aktier för 8,5 miljarder varav 7,0 miljarder kommer finansieras med ännu mer lån.

Affären bygger alltså på ett upplägg där nya lån tas upp i flera olika led av koncernen. Och innebär att Heimstaden köper hela beståndet med omkring 80% skuldfinansiering.

När allt är sagt och gjort kommer belåningsgraden i Heimstaden Bostad trots allt ligga på en förhållandevis låg nivå. Vi räknar med att belåningsgraden – så som bolaget och ratinginstituten räknar – kommer stiga från omkring 48 till 54%. Även om det ska sägas att den siffran också sminkas några procentenheter av uppvärderingen vi tidigare nämnde.

Knepig struktur och interna affärer

Hur mycket av vinsterna från Heimstaden Bostad som flyter in i Heimstaden AB är inte helt lätt att begripa eftersom det fastighetsägande bolaget har tre olika aktieslag som följer ett komplext utdelningsschema.

För att komplicera bilden ytterligare har dessutom Heimstaden AB (inte Bostad) köpt ett isländskt fastighetsbolag för 1,7 miljarder kronor. Att det är AB och inte Bostad som gör affären beror på att Island ligger utanför Bostads geografiska investeringsmandat.

Vad vi däremot kan störa oss på är att beståndet köptes ut från isländska börsen redan i fjol för 1,3 miljarder av Ivar Tollefsen. Som nu alltså säljer vidare bolaget till sitt Heimstaden till 30% högre pris. Varför gjordes inte det ursprungliga köpet i fjol inom Heimstaden-koncernen?

Stabila nyckeltal trots allt

All gnällighet till trots är vår bästa bedömning att de finansiella marginalerna bör vara goda även efter affären. I Heimstaden AB stiger belåningsgraden från låga 8% till omkring 25%. Mängden preferenskapital är förhållandevis litet och enligt vår skiss kommer intjäningsförmågan täcka preferensutdelningarna minst 15 gånger om även efter fastighetsköpet från Akelius.

Positivt är också att kreditvärderingsinsitutet Fitch i samband med affären satt ett kreditbetyg inte bara på Heimstaden Bostad (BBB) utan även på Heimstaden AB (BB+). Det sistnämnda kan jämföras med Fastpartner och Sagax som ligger ett hack högre med sina motsvarande kreditbetyg från Moody’s.

Slutsats

Vilda fräsiga affärer är ju kul men sällan något positivt när det kommer till preferensaktier där finansiell stabilitet är högsta prio. Komplex struktur med belåning i flera led är inget plus heller.

Hur det förvärvade fastighetsbeståndet kan värderas upp med 13 miljarder kronor redan vid tillträde är en tankeställare som borde få fler att fundera på hur det står till med värderingsmetoderna i sektorn. Och den låga direktavkastningen i beståndet är en risk eftersom det är kassaflöden och inte pappersvärderingar som betalar räkningarna.

Det finns alltså en del krux som är lite svårt att förlika sig med. Är det en dealbreaker för att investera i preferensaktien? Inte nödvändigtvis. Även efter förvärvet är de finansiella marginalerna i koncernen goda. Och den underliggande affären stabil med bostadsfastigheter med stor andel reglerade hyror och låga vakanser.

Preferensaktiens direktavkastning på 6,0% är i linje med övriga fastighetsrelaterade Pref- och D-aktier. Som jämförelse kan också nämnas att Heimstaden AB har en hybridobligation som påminner om preferensaktien men har bättre säkerhet och löper med 5,9% marginal. För den som har möjlighet att investera i den är det ett bättre alternativ.

Bolagets senaste affärer sänker vårt intryck av Heimstaden på flera sätt och aktien är inte längre någon favorit. Vi skulle dock inte heller avråda från att äga den i en diversifierad utdelningsportfölj. Vår bästa gissning är trots allt att preferensaktien kommer fortsätta löpa med omkring 6% årlig avkastning. Vi ställer oss dock neutrala till Heimstaden Pref.

| Direktavkastning | Evig löptid eller inlösen? | Börskurs | Lägsta inlösenkurs | Afv:s råd | |

| Corem D | 6,6% | evig | 301,00 | – | – |

| SBB D | 6,6% | evig | 30,18 | – | – |

| Fastpartner D | 6,2% | evig | 81,00 | – | Köp |

| Corem Pref | 6,1% | evig | 326,00 | 500,00 | – |

| Sagax D | 6,1% | evig | 32,90 | – | – |

| Akelius D (EUR) | 6,0% | evig | 1,67 | – | Köp |

| Heimstaden Pref | 6,0% | juni 2025? | 33,40 | 33,00 (juni 2025) | Neutral |

| NP3 Pref | 5,9% | Evig? | 33,80 | 35,00 | – |

| Fastpartner Pref | 5,6% | 2022? | 119,00 | 116,67 | – |

| Amasten Pref | 5,6% | evig? | 357,00 | 350,00 | – |

| Svenska Nyttobostäder Pref | 5,0% | 2025? | 101,00 | 100,00 | Sälj |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser